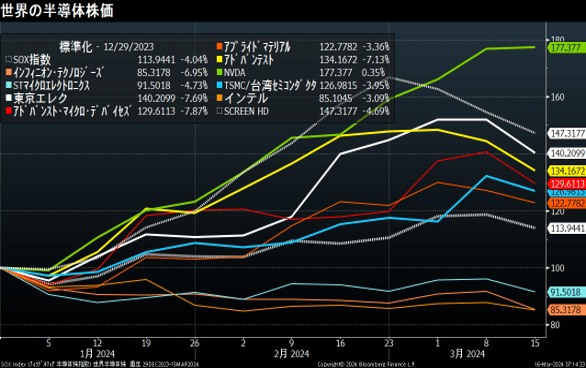

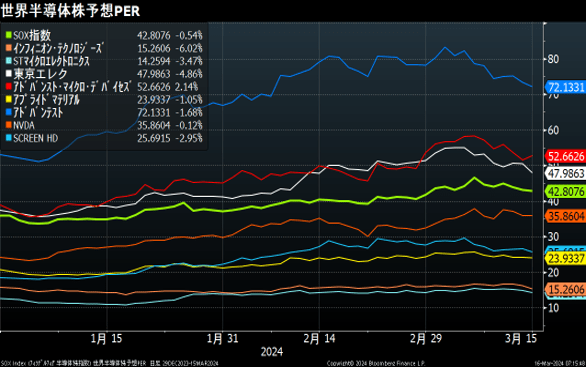

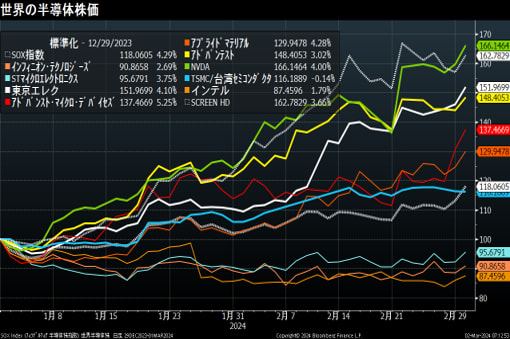

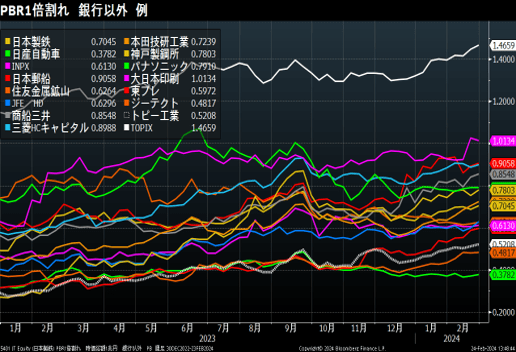

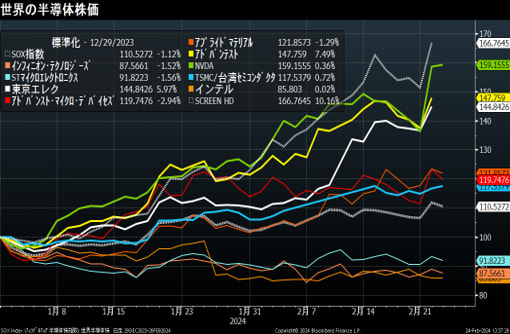

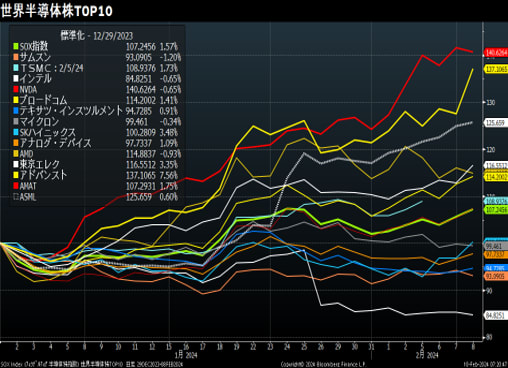

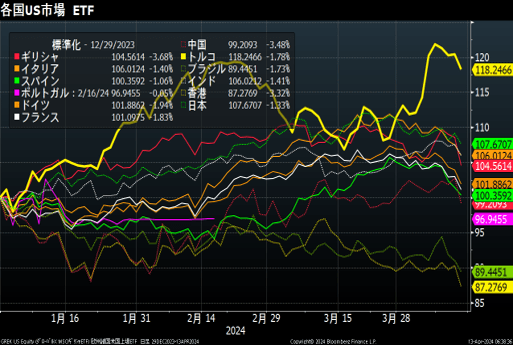

円高、米国ハイテク株安。株式市場の流れが変わりそうです。半導体関連、特に割高なアドバンテストの株価が気になります。半導体市場は成長過程にありますが、株価の上昇速度が速すぎます。内需関連の割安に資金が流れそうな状況です。今週、相場は荒れそうです。

今日は、われわれテナンツ(バンド)のコンサートが神田のライブハウス イゾルデで12時から15時までやります(3バンド)。我々のバンドは、RADIO HEADの曲を演奏します。入場料はONEドリンク付きで2,000円。

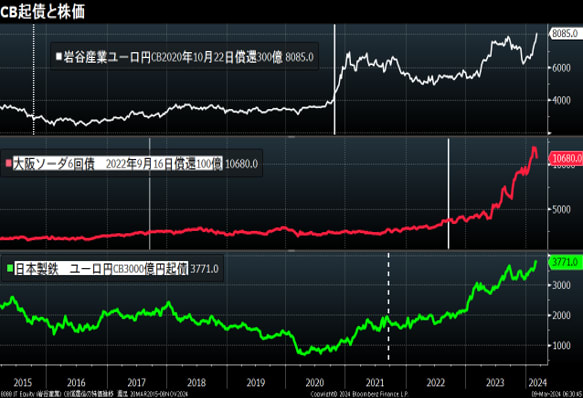

先週、日本製鉄の記事が日経にでていました。USスチールの買収により、DEレシオの目標値を維持するためには、3000億円の増資をする必要があるのでは、という記事でした。

負債が増加するとDEレシオが上昇するため、資本を増加必要がるということです。

実は、日本製鉄はユーロ円CBを3,000億円起債しています。CBは社債なのでBS上は負債に計上されます。しかし、株式に転換されると転換された金額が資本に計上されます。

つまり、CB3,000億円が転換されると負債が3.000億円減少し、資本が3,000億円増加することになります。

ユーロ円CBの条件は下記です。

1:2024年10月償還 転換価格;2,413.3円 発行額:1,500億円

2:2026年10月償還(130%ソフトコール付き) 転換価格:2,528.8円 発行額:1,500億円

日本製鉄の株価は3,771円です。1の転換価格が2,413.3円なのでCBの理論価格は156.25となります。このCBの市場価格が156.38円なので、CB価格と理論価格がほぼ同じです。

もし、CB保有者が転換せずに満期を迎えた場合、償還金は額面100円に対し、100円です。

しかし、今売却すると156.38円です。

CBの特性として、株価が転換価格を大きく上回るほどCBのプレミアムがはげ落ち、最終的には、CBの市場価格が理論値を下回る逆乖離となります。この水準からCBの転換が一気に進みます。①のCBは償還を10月に控えています。

現時点ではまったく転換が進んでいませんが、乖離率の動きからそろそろ転換が始まる可能性が高いです。転換は毎月20日、東京証券取引所のデータで確認できます。3月分は4月20日に公表されます

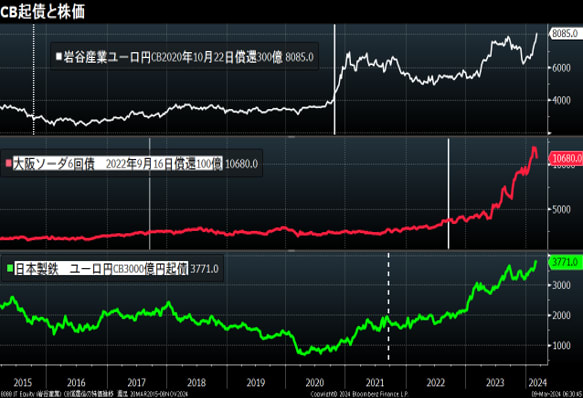

日本製鉄の株価とCBの転換価格(白横線:2024年債、赤線:2026年債 赤点線:2026年債の行使価格の130%)

2024年債の価格と理論価格

2024年債の乖離率

2のCBは償還が2026年10月ですが、2024年10月4日から130%ソフトコールが有効になります。これは、終値が20営業日連続して転換価格の1.3倍を上回った場合にコール(発行体が償還できる権利)が発生します。

細かい条件がいろいろありますが、コールは最短でこの夏にも発生する可能性が高いです。

コールの行使は企業側の任意ですが、市場ではコールされると償還価格100なので、CBが逆乖離の状況で取引される傾向があります。つまり、転換が進む可能性が高いといえます。

2026年債の価格と理論価格

2026年債の乖離率

個人的には1の1500億円は全額、2についても償還2026年以前に全額転換されると考えています。

つまり、日本製鉄のBSから負債3,000億円が資本に移動することになります。

日経の記事にはCBについて触れていませんでした。3,000億円の増資は必要?

ユーロ円CBの販売は一旦ヘッジファンドに売却し、債券部分だけ買い戻し、リパッケージ債とし、最終投資家に販売します。

ヘッジファンドはワラント(転換権)を保有してるので、転換株数にデルタを掛けた値をヘッジ(実際は投機)し売買を繰り返します。

最終的に転換されると株価の重石がはずされ株価は上昇する傾向があります。下の図は、CBを起債していた大阪ソーダと岩谷産業の株価推移です。日本製鉄の株価はどうなるんでしょうか。

このパターンに当てはまらなかった例もあります。それは2000年代前半のソニーのユーロ円CBです。当時株価は転換価格に押さえられ償還2カ月前でのまったく転換されていませんでした。このころの出井氏率いるSONYの財務状況は最悪。なにがなんでの転換!が出井氏のミッションだったのでしょう。SONYはCEOを出井氏からストリンガー氏に急遽変更。株価はこの報道を好感し急伸しCBの転換が一気にすすみました。3カ月もたつと株価は元の水準に戻ってしまいました。

今日はCBのお話でした。

データ:Bloomberg

証券アナリスト協会認定アナリスト(CMA)

国際公認投資アナリスト(CIIA)

AFP

藤井理

![]()