津波被災の記録147

あけましておめでとうございます。

本年もよろしくお願い申し上げます。

さて、昨年の後半は調査資料の作成等を含め慌ただしく整理するものが貯まるばかりになり机周りは悲惨な状況となりはてました。

復興事業もピークは過ぎ、本年はゼネコン各社の撤退も本格的になります。スーパーゼネコン四社の技術者の質の差など様々見る機会があったわけですが、本当に碌でもない技術者をこれでもかというほど投入する会社もあれば、力量等も含め唸るような技術者を送り込む会社もあるなど経営方針の差を見る機会に恵まれたと言うこともできました。若年技術者層の薄さを確保するため大量雇用に踏み切ったゼネコンでさえ社員教育する現場に恵まれていないことも含め「官から民へ」「コンクリートから人へ」が日本の技術力をどれほど低下させ「人への投資」を怠ったかを目の当たりすることに成りました。

世界市場の需要取り込みのためには、国内実績の蓄積こそがその源泉であり「人への投資」へと直結していたのですが、公共投資を「ムダ」として結局は「人への投資」をケチってきた結果、海外投資へと資金を振り向け国内投資を官民とも怠った結果、東芝を始めとして揺らぐことに成りました。

公的支出の弱体化は「人への投資」を怠ることそのもので、小さな政府が如何に間違った方向だったかを思い知らせる結果となっています。

「お金を刷れば解決する」のは確かですが、それは「公的支出(地方財政も含む)拡大」と「通貨流通速度」を維持するための「課税強化(消費税増税含む)」はセットになります。復興需要の拡大と縮小は如実に表しているので、わかりやすい事例ですね。

これから被災地は福島県以外は緊縮財政へと向かい、それが復興需要を取り込んでいた他の地方自治体も税収が減り、日本国内の緊縮財政が強まる向きもあり、阪神淡路大震災、中越地震での経験を生かし切れずに沈むか地方にとっては、東京都の利益移転次第ということに成ります。

復興税を原資とする復興事業で「交流人口拡大」をした被災地が、内陸部への人口移転を強制させた「嵩上げ」によって減少した人口を回復することはなかなか困難です。経営学での「交流人口拡大」論は公的支出拡大無くしては成立しないビジネスモデルでしかなく、口だけの「観光」では何の足しにもならないです。

民間主導の経済成長という小さな政府では、地方の縮小は止まらず東京一極集中に歯止めはかからず、技術者が集約する地域は県庁所在地しか残らないかもしれませんね。

付加価値税の課税構造

付加価値税の課税構造は所得税や法人税と違い見えにくくなっています。一番の違いは、「課税所得」ですね。

勤労者世帯の大多数は、この年末までに「年末調整」を行っています。会社から年末調整の明細書を交付されても中身を見ない人が大半を占めますが、所得税がどのように決定するかを知るまたとない機会ですので、内容を確認することを勧めます。

年末調整や確定申告で費用として認められる金額で最大のものは「社会保険料控除」です。社会保険料が上がって、可処分所得が減ったと言う方達が居ますが、そういう方達は標準報酬月額が上がったことや前年の所得が賞与や一時所得等の別所得があったため「住民税」が上がったことによって減少していることが大半の理由です。賞与が無い非正規労働者の話ではないです。正社員が優遇されているからこその問題とも言えますね。また、新幹線通勤等の交通費が多い方は標準報酬月額が上がる為、社会保険料が上がりやすい傾向があります。給与が減ったといいますが、地方では新幹線通勤など一部の大企業正社員だけが受けてるだけですので、殆ど無関係な話になります。

不満を述べる方達は結構良い待遇と所得を得ている方達と見るべきでしょう。

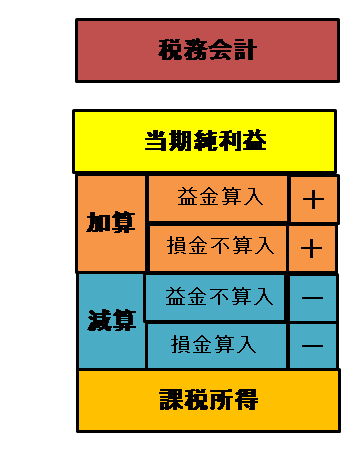

法人税は決算による利益に対し、損金と益金という加算と減算によって課税所得が算出されます。メディアは当期利益がこれぐらいあるのに税金は少ないと言う報道をしがちですが、それは法人税の課税構造を伝えないで意図的に錯覚させる報道と言えますので、悪意が感じられますね。当期利益を課税所得にするというような方向になるため、所得税の社会保険料控除や各種控除、生命保険料等の控除も廃止しないと整合性が付かなくなります。

これがいわゆる「課税ベース拡大」と言われるものです。

リフレ派の経済学者である飯田泰之は、この提唱者で大増税派の一人でもありますが、経済学者が口を開けば「減税」しか言わないことに比べれば、まだマシなのかもしれませんが、消費税増税には反対しています。消費税増税に反対するのは「課税ベース拡大」論と衝突することがあげられるからです。

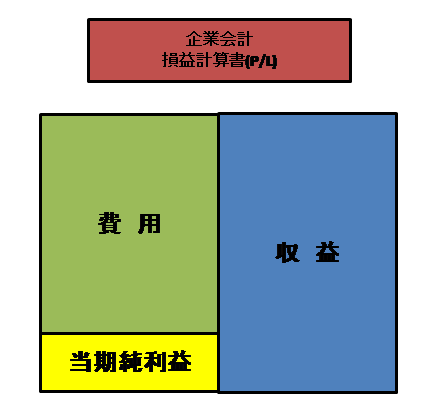

簿記四級程度での損益計算書はこんな感じですかね。

大雑把な取扱いで、勘定科目が全く分からない。これを簿記三級程度と称してリフレ派が一万円札の製造原価25円から30円が分るなどと言うのですが、製造原価は簿記二級以上ですので、こんな損益計算書を書いたら試験には通りません。それでも基本は基本なので、左右が均衡することだけこれで押さえておきましょう。

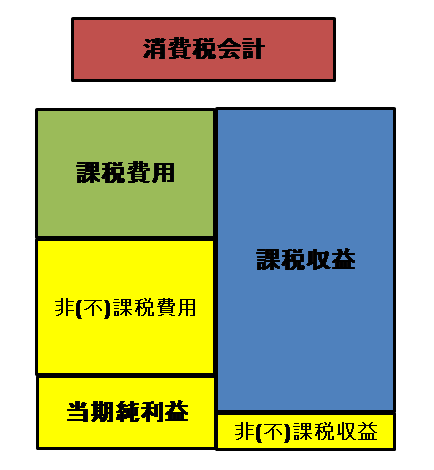

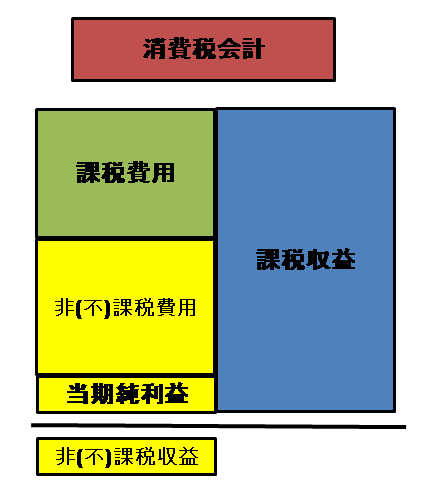

消費税会計と言うのはありませんが、便宜的に書いています。本来はこれは社内だけの説明用ですのでこうしてブログに上げることは考えていませんでしたから、まあしょうがないですね。あれだけ書いてこれを出さないのもダメなんだろうから。

消費税は「仕入税額控除」でどうしても「課税売上」と「課税費用」がクローズアップします。これが本来の課税科目から目を逸らす役目であることは、前回までの付加価値税で説明いたしました。

消費税のマクロ的課税科目に向かう前に、消費税は国内取引課税である事が大前提であることを抑えてください。そのため、国内取引以外は「消費税を還付」いたします。これが共産党等から批判がある「輸出戻し税ガー」と言われるものです。還付するのは何故かは後で説明します。

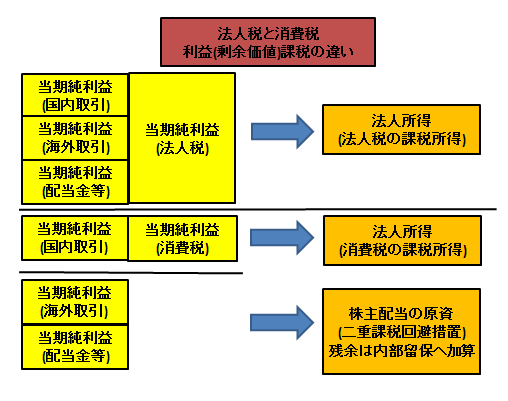

国内取引課税であるため、利子・配当に対しては課税しません。これは、海外子会社(海外市場)からの利益移転である為です。日本だけでなく世界各国は「租税条約」を締結し、配当に対し0%課税を実施して国外に還流することを認め合っています。これが、消費税では二重課税回避措置として当期利益(剰余価値)と相殺し合います。日本国内取引が赤字である企業にとっては、逆にもう一つの課税である労務費等(労働価値)を減額するのです。所得税や法人税での費用計上を認めることと同様の考えです。図はあくまで国内取引でも利益が出ている事としていますが、期間会計ではそういう事もおきるのです。

そういう前提を踏まえ、法人税と所得税の課税構造の違いが見てみましょう。

法人税の課税所得の元となる利益は、国内取引と海外取引と配当等によって構成されています。国内取引でも日本国内に各支店を置く大企業は東京本社に売上と利益を集約しますから、法人税は東京に大部分が落ちます。東京が地方を搾取している明確な証しでもあります。今まではこれを国が再分配するために課税強化するのが一般的でしたが、企業のグローバル化が国内だけの問題ではなくしてしまったのです。

OECD等は、発展途上国等から搾取的利益移転を抑制する措置として「法人税の税率逓減」を各国に要請しているのです。そのため「法人税増税」は世界的には逆行する「帝国主義」「植民地支配的搾取」となります。立憲民主党が掲げるのは旧世紀への回帰運動とも言えるわけで、なかなか難しい事です。日本だけ搾取的課税強化に向かう場合、憲法九条を掲げているから戦争放棄だは通じません。事実上の経済戦争の宣戦布告となります。日本の「植民地的搾取」支配を受けるかどうかという内政への徹底した干渉となる「自国ファースト」だからです。なかなか難しいですね。海外利益を自国のために使うななんですから。

逆に「法人税ゼロ税率」を主張するリフレ派を見てみましょう。

金融政策により円安の恩恵は海外子会社からの利益と配当が大きく増加したと言うことです。そうなるとこれを株主資本主義が黙って見過ごすわけにはいきません。そうなると法人税減税を主張します。ただいきなり下げては、歳入が減り歳出が減ることで再分配機能は著しく低下します。まして「ゼロ税率」は、株主への配当増を目的としてるため、海外の利益と配当が金融政策の効果として恩恵を独り占めすることに成りますね。国は再分配縮小、辛うじて配当所得への課税を20%にしていますが、金融セクターは元の税率である10%に戻せといっており、更なる再分配縮小を求められることになるのです。

法人税ゼロ税率って、おくめんもなく良く言えるとは思います。まあ、それがリフレ派と言うものだからしょうがないです。

法人税の増税と減税は、そのまま内部留保論へと向かうのですが、その目的が海外からの移転された利益にあるのはどちらも一緒なんです。

消費税は国内取引課税の為、海外からの利益と配当には課税していません。

そのため海外利益と配当が、株主配当の原資に向かい、国内利益が賃上げや待遇改善へと向かうことため、剰余価値の役割を分担することになるのです。

法人税増税は、国際的批判を受け、法人税減税は国内再分配を弱体化する危険性を共に抱えていることかわかります。その使途を明確に分離することで、海外利益を搾取しない宣言として「法人税減税」をしつつ「消費税増税」で国が直接取り込まない宣言も同時に行うという難しい事をしているのです。不特定多数である、株主には機関投資家である各国の年金基金(労働者の資金運用)がいるための配慮でもあるわけです。間接的に労働者の年金所得へと分配されればそれは搾取ではないということを前提にしているからなんですね。

また、消費税の還付制度は事実上は利益相当を国外へ返還していると言う見方もできるため、図で書いている海外利益はかなり縮小することに成りますので注意が必要です。

内部留保が増えている事への批判ある意味で正しい事でもありますが、その分配の利益配分が様々な国際情勢で制約されていることへの理解が必要になります。国内だけの取引しかしていない企業の経営者や労働者には関係ない事に成りますが、国内で全て完結できない国際取引が必要不可欠な日本は避けて通れないのです。

消費税では、国際取引での利益や配当へは課税しないため国内取引をいかに改善するかが最大の課題となります。コスト削減は消費税を増やしますので、消費税を節税するのは適切なコストと利潤の獲得が必要になりますから、過度な競争原理では国内取引が縮小しデフレに陥りやすくなるのです。そのため、消費税の課税構造から緩やかなインフレに向かうのがベターになるのです。

適切な価格転嫁が必須となることに同意して頂かないとデフレ脱却は難しいんですね。

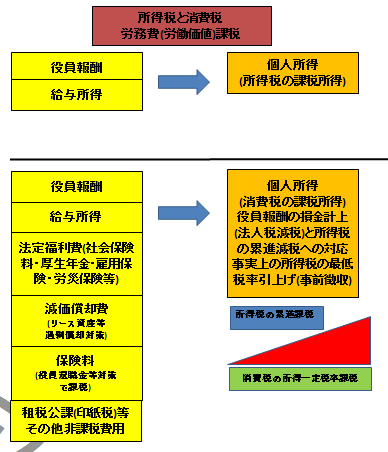

消費税で役員報酬に課税しているのは、法人税の損金算入による法人税減税の影響を落とす為でもありますし、所得税の累進課税を弱めたことへの対処でもあるのです。二つの課税構造に対して同時に対処する消費税の労働価値課税の一面です。

租税公課は印紙税の印紙代が変更になったことも消費税と関係がある為です。また、電子取引に対する印紙税の課税免除も消費税で対応しているからです。免除しているようでどこかで課税して調整しつつ税のフラット化を同時に行えるのが付加価値税の特徴です。

所得税の累進課税が弱くなったと見る人が多いですが、実質的には所得税の課税前に一定税率を事前課税をしているのが消費税なのです。現行の所得税率と消費税率を加算されたものが本当の所得税率とも言えるからです。そのため、高所得者は嫌がります。本当に嫌がります。それもこれも高所得者がスーツや高額な書籍等の購入費用を認める所得控除を要求したからにほかなりません。

飯田泰之の「課税ベース拡大」を事実上は消費税が担っているためする必要が無いんです。また、上野千鶴子(おひとりさま)等のフェミが要求する控除廃止も弱めているとの見方もできるので、要求自体が意味がありません。

低所得者に対して「逆進性」がある。これは控除が弱まることと、価格転嫁でインフレへと向かうと低所得者に負担が増えるからですが、それは基礎控除の金額を上げるか再分配を強化するかで対処可能なのです。

消費税批判は高所得者が嫌がる課税構造であることや大きな政府になって再分配が強化されることを嫌う方達にとっては、本当に嫌われる税金なのです。

消費税減税・廃止・反対等を言えば言うほど、私の所得は高いと暴露しているようなものなんですがね。

ただ、海外利益と配当への課税回避によって配当増が期待できるとみる投資家にとっては、消費税は問題が無いとも言えるため、受け取る立場で好き嫌いが出やすいですね。

そうはいっても普段、左派と称する方達は「金持ちからふんだくれ」というから、消費税でふんだくらせて頂きたいんです。よろしくお願いいたします。

付加価値税とアベノミクス その3

○「特区」の負担は誰か

小泉構造改革以降、様々な特区が創設されました。特区は「規制緩和」だけではなく、法人税減税等の財政政策がセットでついています。そのため、法人税減税等による税収不足が特区設置自治体及び国で生じることになりますが、その補てんが「付加価値税(消費税))」で行われています。東日本大震災の「復興特区」での所得税・住民税・固定資産税の減税措置の財源は「復興特別所得税」「復興特別住民税」によって、補てんされています。

復興特区の事例で語りますが、個人の資産形成へ直接補助金をぶち込むわけにはいかない為、間接的な団体を経由するのですが、補助金は収益計上し相殺するものが無ければ、法人税の課税所得になります。それを逃れるための手法が「復興特区」だからです。

建物のなどの固定資産は補助金額と同額で相殺する圧縮記帳と呼ばれる「減価償却」を行いますが、多額の減価償却費の計上は翌期からの減価償却額を下げることになりますから、法人税の対象となる課税所得は増えることになります。事業継続をすることで、法人税で投入された補助金は回収されていることになります。それを抑制するのが特区による法人税免除となります。そうすると、国・自治体は税金を回収することが出来ません。次年度の税収は減ることになりますね。

それを防ぐために付加価値税のマクロ的な課税科目が必要となるのです。ネオリベやリフレ派は、「減価償却の一括償却」を唱えますが、法人税の課税からすれば、翌期から法人税の税収を増やす行為ですから、同時に「法人税減税」を唱えることになります。そうしないと、利益が減り株主への配当も減るということだからです。分かり易い思考だと言えます。そのような要求を無条件でかなえては、翌期の歳入減歳出減の緊縮財政にならない為に、財源を確保することになります。

特区による法人税減税等の減税措置をすればするほど、付加価値税(消費税)に頼らざるを得ないのです。納税を免れたと思っている企業も含め付加価値税(消費税)でみんな負担し合う必要が理解できることと思います。

※追記

アベノミクスでの生産性向上設備投資促進税制(生産性向上設備等を取得した場合の特別償却又は税額控除)についても同様のことが言えます。これはネオリベやリフレ派が求めていた「一括償却」そのものといっても良い仕組みですが、一括償却時の決算では、法人税減ですが消費税は増となります。マクロ的課税科目が成せることだからです。翌期以降は、減価償却額が無くなりますから、利益が増える事で、法人税は増となり、消費税も増となることになり、国としてはあまり損はしていないことになります。ただ、設備投資を促す事で、固定資産税の税収が増える市区町村の財政に貢献することとなり、国はその目的を達成していると言えます。このように税収の経路を変化させながら、アベノミクスの財政政策は地方にも波及していることが伺えるのです。

付加価値税とアベノミク その2

○賃上げと賃下げを同時に要求するアベコノミクスの安倍政権

経団連への賃上げ要請と最低賃金引き上げを政策として実行しているアベノミクスは、「賃上げ」に取組んでいます。また、時間外労働削減や休日を増やす政策を行っており、こちらは「賃下げ」です。所定内給与である賃金を上げる「賃上げ」と所定外給与を含む総所得を減らす「賃下げ」を同時に行うと言う、どちらか一方だけを重視する人にとっては、批判的な行動になる動きと言ってよいでしょう。

総所得が減少すれば「所得税」の税収は下がります。同様に、消費税も下がります。法人税は上がると基幹3税の動きは様々です。このような動きをみれば、人件費に対してどのような対応が望ましいと考えるかは、その立場によって様々になるのは当然のこと。

「付加価値税と賃金と労働者」の冒頭で書きましたが、「賃上げ」は「所定内給与」を上げることになりますし、「時間外労働削減」は「時間外手当削減」で「所定外給与」の引き下げです。総労働時間の短縮と所定内賃金を上げることで「生産性を向上」させることを目的としていますが、国がここまで関与しなくては出来ないほど、民間企業の労務管理能力の硬直性が見られるということになるのでしょう。

この硬直性は「無駄な会議」「無駄なデスクワーク」「パソコンの利用」等のICT化が原因となっているのか、「賃金の上方硬直性」へとつながっているのかは良くわかりません。この辺りは、色々な著作物等を参考にするしかないところですね。また、「マネジメント・システム」そのものが、効率性を落している可能性もあります。「カイゼン」のための「改善」を無理やり作る。「何もしないのはおかしい。」コンサルに指摘されてスパイラル的に悪化する企業も多い事でしょうから、コンサルタントの拡大が、「生産性の低下」と「賃金の上方硬直性」を高めている可能性も高そうですね。

「残業代ゼロ」とは「残業時間をゼロ」にした成果のことなのか、残業をしないことを継続した成果なのか、言葉は難しいです。「付加価値税と賃金と労働者」の冒頭でオランダの労働者は時間外労働をせず、高めの報酬を手に入れていることや、突発的な作業への対応も時間内に終わらせる努力をします。総労働時間を増やさない努力と成果を手に入れた結果、「残業ゼロ」で「残業代ゼロ」の社会となっています。日本が一気にこのような社会になることはありません。様々なハードルを越えなくてはなりませんが、その一歩が、アベノミクスでの「賃上げ」と「賃下げ」だと思うのです。単純な「残業代ゼロ」への反応は、若い世代が求めるオランダ型のような社会へは向かうことを困難にすることでしょう。

でも、現代の若者世代の価値観に合わせるためにも、上の世代が合わせざるを得ないのですが、頑迷な生活給に縛られた考えでは進むことは無いだろうと考えられます。

※追記

「アベコノミクス」というのは、安倍政権に批判的な方達が使用する表現ですが、二本目の矢である「機動的財政政策」を的確に表している表現でもあります。私としては、好意的な意味合いで使用しています。機動的財政政策は、緊縮財政的な面を帯びながら、ステークホルダーに対して様々な配慮が滲んだものであることを表した表現とも受け取れるため、一面しか見れない方にとっては、どうしても批判的な説明の理由として使われることができるのです。

最低賃金引上げ、定期昇給の実施である「賃上げ」は、所得税・住民税・法定福利費・消費税の税収を増やし、法人税は下がります。時間外労働削減(時間外手当・休日出勤手当削減)は、総所得を削減する「賃下げ」ですから、所得税・住民税・消費税・法定福利費の税収は下がり、法人税が上がることに成ります。税収の動きは中々複雑で単純な見方は出来ませので、消費税だけを取り上げたり、法人税だけを上げて語るのは全体を見失うことになるので注意が必要なのです。

なお、法定福利費の社会保険料・厚生年金については、4月・5月・6月の総所得+交通費の合計額の平均で算定される報酬月額によって、変わる為一概には言えません。昔は、諸先輩方にこの時期の残業は控えるようにというのは、社会保険料を抑制し可処分所得を下げない事ではありましたが、それは年功型賃金であればこそです。

アベコノミクスと揶揄される安倍政権ですが、賃上げ・賃下げの機動的財政政策の意味や意義、その帰結をとらえたうえでの批判であって貰いたいものです。現状の批判は極めて短絡的で、とても労働者のために批判しているものではないのは政策内容を全く理解できていないことが良く分る為です。そのような方達が、リベラルと称したり、労働者の味方のわうなフリを装い、結果として、新自由主義の推進、金融資本主義を増長させていることが残念でなりません。

付加価値税とアベノミクス

続きにあたり、本来これは社内用の説明資料として整理していたもので、外部に出すつもりはありませんでした。リフレ派経済学者と経済評論家等を始めとする説明があまりにも酷すぎるため、付加価値税(消費税)がどのような影響を与え、行動を促しているかについて参考として貰うためにブログに上げています。整理がついてない箇所や錯誤がある部分についてはご勘弁願いたいと思います。

財務省が平成29年7月5日発表した2016年度の一般会計決算概要によると、国税収入は55兆4686億円となり、前年度比8168億円減少した。税収が前年度を下回ったのはリーマン・ショック後の09年度以来7年ぶりで、第2次安倍政権発足後では初めて。1月成立の補正予算時の見積もりも下回り、当初予算から約2兆円下振れした。円高や株安などの影響で、基幹3税(所得税、法人税、消費税)がそろって減収となった。(2017/07/05-19:30)

という、記事が出て、「経済成長頼みのアベノミクス行き詰る」で批判が高まり、支持率も低迷の状態となっています。基幹3税がここまで見事に下がることは予想していませんでしたが、歳入が下がることをしていたのがアベノミクスだと言える部分もあるので、様々な行動が結実したことによるものと考えられます。

○法律で付加価値税減税を推進する世界的に珍しい安倍政権

消費税の円滑かつ適正な転嫁の確保のための消費税の転嫁を阻害する行為の是正等に関する特別措置法(平成二十五年法律第四十一号)という法律があります。公正取引委員会、中小企業庁、消費者庁、財務省・内閣府を含め霞ヶ関の殆どの官庁が関わっている法律です。

これが減税と何の関係があると言いますと「付加価値税(消費税)」なんですね。

財務省と言えばリフレ派を始めとして、大変忌み嫌われる官庁の代表格ですが、その財務省が付加価値税(消費税)の減税を推進し、歳入減に取組んでいるのです。財務省は一円たりとも税収を確保するため闇の権力を持っているとされていますが、実態はさほどでもないことになります。

この法律は、適正な価格転嫁を促すことを謳っていまが、結果として減税となるのです。

付加価値税を効果的に減らすのは、課税費用を増やすことです。価格交渉後に値切ったりすることや優越的地位の乱用で不当に安い価格を強いるコストカットは、企業会計「収益−費用」だけをみていればそうなりますが、下請並びに資材供給業者への適正価格での支払いを減らす行為は「付加価値税(消費税)増税」となり、適正価格での支払を行う行為は「付加価値税(消費税)減税」となるのです。

「消費税増税で下請(中小零細企業)が困窮する」という話とは、真逆ですね。また、「消費税増税で負担が増えた」というのも、コストカット要求の強い企業にとっては「収益−費用」で損したということになり、デフレ脱却することから見た場合、誉められたものではありません。

アベノミクスにおける財政政策での付加価値税の減税措置がどのような政策によって動いているのかを読み取るのは中々困難です。デフレ脱却の為にも、適切なコストを支払いさせつつ、減税の恩恵を享受させるという難しいものだからです。霞が関の省庁職員の能力が高いからこそ実行できるといえるでしょう。ただ、新自由主義的なコストカッター手法を売り文句にしているコンサル等にとっては、あまり歓迎されるべきものではないのも事実なので、アベノミクス批判が出てくるということになります。

アベノミクス批判とは、かなり捻じ曲がったものが多い印象があり、単純な批判に乗るようでは、現実的な対応を失う恐れがあることを知ることが必要です。

※追記

付加価値税を減税するには、課税仕入れを適切な価格で計上する(支払う)ことが一番です。その結果、中小零細企業の財務状況は好転することになります。今までできなかった、「待遇改善」「賃上げ」等ができることに成りますね。大企業に対する適正価格の支払いを法によって強制することで、最終的に物価上昇圧力にもなっていることもわかります。付加価値税を適切に納付せず、コストカットによって利益を増やし内部留保が積みあがる構造を抑制するには、付加価値税の節税となる、を促すことで経済循環を改善することになるのです。

逆に「付加価値税と配当と株主」の「物言う株主」にとっては、あまり面白くないこととなります。それは賃金を抑制し、コストカットによって得た「剰余」を配当へとできなくなるからです。

アベノミクスの財政政策は、その立場によって見方がもの凄く変わる政策であるため、賛同・批判側にも利がある為、混同しやすくその評価を得るのが大変難しい政策なのです。

付加価値税(消費税)の価格転嫁がスムーズに進むことは、消費税の税収を下げます。また、法人税も下げます。今回の統計での動きは、アベノミクスの財政政策が浸透したことにより、消費税・法人税の税収が下がるケースと言えるでしょう。所得税については、年功型賃金での年齢構成の変化がかなり進んでいる事(付加価値税の節税対策でもある)が考えられます。それだけ大企業の雇用対策が進んでいる事に成りますから、このまま進めば、中小零細企業の雇用環境もかまり変化することになるでしょう。ただそれは、「都民ファースト」や「コンクリートから人へ」を諦めない新自由主義者にとっては、許しがたいこととなり、反動から政権に対する攻撃が激化することになるのは、ある意味自然な動きでもあり、日本におけるネオリベへの帰依が如何に深刻なものであるかを物語っているのです。

付加価値税と配当と株主 その2

○付加価値税と株主

金融資本主義の本場である英国リフレは「法人税減税+VAT増税」となっています。

付加価値税の話ではどうしても流通関係での痛税感が叫ばれてしまいますが、金融資本主義者の痛税感も相当なものです。株主と言っても、個人、法人、投資会社、機関投資家等があり、それぞれ思惑が違います。配当が欲しいのはそうですが、それをどの様に使うかで対応は分かれます。機関投資家で労働者に身近な存在は、共済と年金積立金管理運用独立行政法人(GPIF)でしょう。

米国のサブプライムローンで打撃を受けたカルパース等の世界的な規模で運用している年金基金を救済したのはFRBによる債務買取でした。同様に損した富裕層も救済することになりましたが、労働者の将来の年金所得を守るためには仕方ありません。日本は今まで株式等のリスク資産購入を抑制してきましたが、日銀による金融政策が損失補てんを担うことになるでしょう。そのため間接的な株主である労働者の年金所得を増やす金融政策の安定的な運用は望ましいと言えるのです。

○付加価値税と民間資金ガー

付加価値税は財政政策と呼ばれるものですが、リフレ派経済学者等から「緊縮政策」だとの批判を受けています。「民間資金を政府へ移転することで、民間資金が減る」ということからです。民間企業は金融機関による預金通貨(信用創造)によって借入を増やすことで対応可能なのですが、キャッシャフロー経営で見た場合、現金の流失はあまり好ましいことではないからです。経済学者が経済学と経営学を混同しながら「民間資金ガー(現金通貨消滅)」なのはなぜでしょう。金融政策による資金はあり借入でいくらでも調達できる状況ですが、それをせず現金流失に固執しすぎますよね。

それは、付加価値税の中間申告制度(予定納税)が平成26年4月1日以後から変更になり、直前の確定消費税納税額が、48円を超え400万円以下は年1回。400万円を超え、4,800万円以下は年3回。4,800円を超える場合は、年11回で納付するのです。

株主にとって「配当が減る」ことを「民間資金の流失」と言い替えてもいいですが、上場企業は、毎月納税するため「現金の流失」が毎月生じることとなります。株主にとっては、消費税は還付されることが無いと思われてもしょうがない税です。それは、売上が減らないからです。前にも言いましたが、消費税を減らすには、課税科目を増やすことのほかに、売上を減らすこと。それもかなりの額。そうすると確定申告時に還付されることが決定されます。でもその時の決算って、利益も減っていますから、株主への配当はお預けにされそうです。上場企業のように売り上げを減らすことが出来難いからこそ付加価値税は安定財源の真価があり、中小零細企業のように、売上が変動しやすい企業は、国にとっては安定財源には成りにくいと考えていますから、売上が減った時には、還付される仕組みがあるのです。別の見方をすると、大企業優遇政策をやる一方で大企業に対して、納税強化並びに厳格化を求めるのが付加価値税(消費税)なのです。

民間資金が流失するには理由があり、売上も利益も減らしにくく、役員と労働者の高い所得を容認する、つまり「格差を容認」からこそ、代償を払えなんです。

ですが、民間資金ガーをやめるのは簡単です。継続的に、売上、役員報酬、給料・賞与、法定福利費等を下落させることだからです。それは別名で「デフレ」になるという意味がありますが、リフレ派がそれを言えるんですか。

リフレ派経済学者による付加価値税減税並びに廃止、財政諮問会議の民間議員による「民間資金ガー」を真面に聞いて、それを行うためには、継続的に何かを下落させることをしなくては達成できないのです。素晴らしいリフレ政策ですね。

※追記

「大企業の内部留保が貯まっている」ことを「法人税減税」のせいにする方達が居ますが、それは違います。大企業は優秀な社員による節税対応をさせることが可能なので、実効税率を下げられるのです。でもそのような課税回避行動を制するのが付加価値税です。つまり、「内部留保が貯まった」のは、付加価値税が低すぎるからです。付加価値税が低いため、株主資本主義にとっては非常においしい状況であることが良く分りますね。米国の投資金融は日本のこの状態を実際に「わるくない」と感じていますから、日本の付加価値税の低さが株主資本主義に有利に働いていることを物語っているのです。そのような理由から、日本国内で付加価値税増税反対を掲げる共産党の存在は、ハゲタカ様にとってはベストパートナーと呼べるものです。「内部留保ガー」と叫ぶ共産党こそが内部留保を高めた存在なのですから。

付加価値税と配当と株主

つづきにあたって、「賃金の下方硬直性」はまだそれほど崩れていないけど、所定外給与(時間外手当・休日出勤手当)はかなり抑制的な動きをしていること、賞与のあり方が変わるなど、賃金を巡る動きはこれからさらに強まってくることになります。

アベノミクスでは、厚生年金基金等を廃止する圧力を高めたと同時に「NISA(ニーサ):少額投資非課税制度」、企業型確定拠出年金、個人型確定拠出年金等への加入促進を進めることになるとともに、年金積立金管理運用独立行政法人(GPIF)による株式購入割合を高めることに替わりました。海外の労働者は給与所得以外に配当等の所得を得る構造になっていることに合わせる動きと思われますし、外国人労働者を増やすことやその労働環境整備(雇用契約等を含む対応)と連動している動きであるため、国内だけしか考えなくて良かった労働者にとっては困難な時代に突入しました。

○付加価値税と配当

配当をどの様に出すかは、経営者の判断次第ですし、経営年数が古い企業はそれだけ累積しているのが一般的です。繰越剰余金で見るのか、その時々の当期利益内で収めるか、現預金の状態なのか判断を求められる際の根拠は様々です。

中小零細企業の親族株主はあまり気にしていない印象様があります。

それは「支払配当金(費用)」が存在しなく「利益剰余金」を株主総会で決議した際の仕分け科目では「未払配当金(負債)」と付加価値税が関係ない科目だからかもしれません。

ただ、上場企業の場合は、法人税の課税のみならず消費税の課税によって減ったと見る株主は結構多いのかもしれません。政府によるあらゆる課税は「株主の利益を減らす行為」だからでしょう。当然のことながら、配当の原資である利益が減る費用計上には敏感です。今年の新聞では相談役の報酬に噛み付いているのもありましたから、法人税の減税にならない経費や消費税を増やす、所定外所得(時間外労働)に対しては「株主の利益を減らす行為」と捉えているようです。配当を重視する方達にとっても、付加価値税は嫌われ者です。

金融資本主義を批判しながら、付加価値税(消費税)を批判するってどうなのでしょう。

過大に配当を要求する方達にとって、固定資産等を売却させ配当を増やさせることが、出来にくくするのが、付加価値税(消費税)の金融資本主義抑制効果でもあるのは当初からわかっていたことだと思うんです。

金融資本主義者が、消費税減税又は廃止を叫ぶのは、まあ分かり易い行動ですよね。

今ままでは、企業側が払う場合ですが、貰う場合の配当はどうなのでしょう。

海外子会社や国内連結対象子会社、投資した企業から入る所得は「受取配当金」と呼ばれるものです。付加価値税(消費税)においては、不課税です。

海外子会社や国内連結対象子会社、投資した企業から入る所得は「受取配当金」は、内部留保ガーと言われる方達に増やすように求められる科目でもあり、法人税の減税で増えたと思った利益が、付加価値税(消費税)で減るというなかなかアクロバティックな展開に逆切れされる方が出てもしかたがありません。

日本の大企業の海外子会社は外国に法人税を納税していますが、その納税国の法人税率が低い場合、内部留保は蓄積しやすい状態だと言えます。このような経済環境を選択し、米国企業を含め日本企業もまた節税に勤しんでいるのです。その結果が「内部留保ガー」ですね。

米国と日本の法人税率は元々ともに世界でも有数に高かったのですが、米国は、米国企業による租税回避によって。その高い法人税率の理由である世界の警察をやめざるを得ないわけです。安全保障費を米国企業を守るという理由があけばこそ、米国企業は法人税を適切に納税することで回収する流れだったんですね。米国企業が租税回避に勤しむと納税が減りますから、駐屯している国に対し、安全保障費を直接求めざるを得なくなるのは当然と言えるでしょう。

日本の法人税率低下の理由はなんでしょう。小泉構造改革によるODA削減だと思います。

日本企業の海外受注力はODAと表裏(護送船団方式)の関係にあったのだと考えられます。リスクが少なく確実に受注できるODAは海外実績を積むと同時に海外投資を国内へ戻す導管だったため、法人税率は高くなければならなかったのだと考えられます。小泉構造改革により、ODAが減らされることにより法人税税率の高さも必要ではなくなって行かざるを得なくなるから、法人税減税が進むことになります。国の方針が変われば、外需を稼ぐため海外への進出を経産省は後押しすることになりますし、海外子会社からの配当を受け取るように変わりますね。ただ、国内での取引と違い、円高では配当を増すメリットは感じられませんね。やはり円安でないと国内への配当は増えそうにありません。そうなると、金融政策(為替)で目指せ、円安140円。いや、200円。アベノミクスの初期はこんな感じでした。

金融政策は「期待」に働きかける。配当が増えることへの「期待」はたしかに増したでしょうし、財政政策での付加価値税(消費税)5%から8%への変更も「利益」と「節税」のバランスを取りながら経営側も応じるし、要求することになります。あくまで金融取引だけしか見なければ、何かものすごく良い光景にしかみえません。でも金融関係者ばかりがこの世に存在しているわけでもなく社会全体での利害調整はせざるを得ないところです。