今のこの時点で、読み返していた林輝太郎氏の著作の中から、「売り名人」の相場師の言葉を、引いて見るのも良いだろう。こういう経験値が凝縮された、筋金入りの言葉というものは、やはりある程度場数を踏まないと、その深さというものが、なかなか理解できないものである。

<上げ相場というのはとても怖いのです。いつ崩れるかもしれないからです。・・・それまではだんだんと燃えてくるので、その段階はあんまり気苦労はありません。

その「気苦労のないとき」はもちろん楽に乗れるかわりに、取れる幅はたかが知れていますよ。こんなときは、動きもゆるやか、ぬるま湯みたいで、ためし玉を入れてみたってふにゃふにゃして、感じという感じはありませんや。でも、そんな「感じ」を持った経験があると、ぬるま湯でないときの「感じ」が判ってくるわけですよね。>(『脱アマ相場師列伝』)

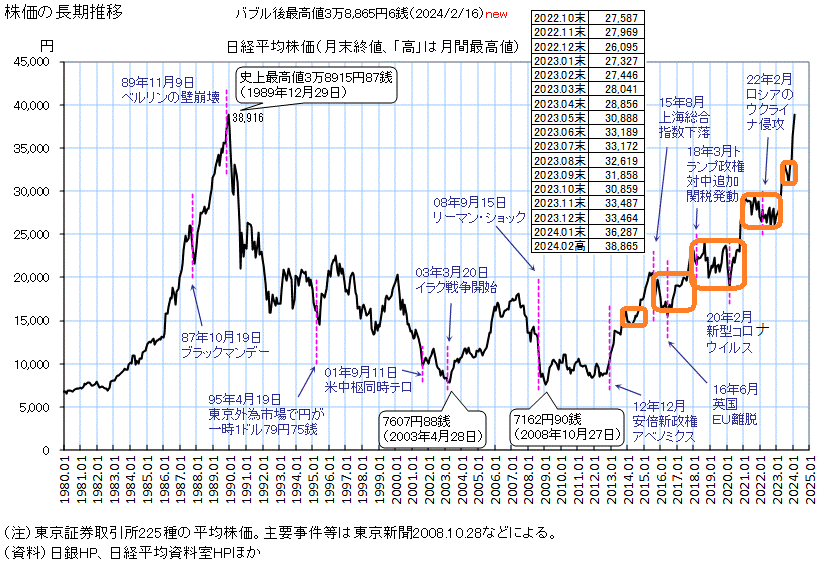

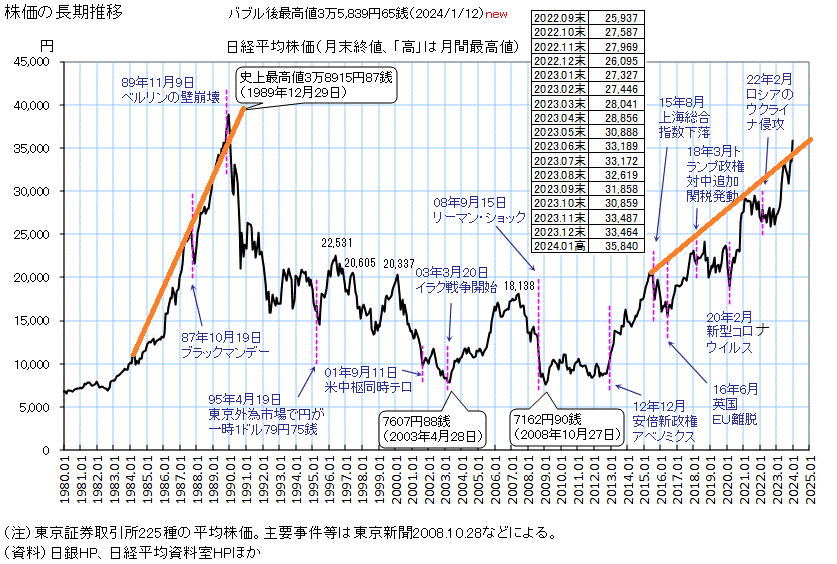

今にして考えれば、「日経平均3万8865円」「正確に間違えるよりも、大まかに正しくありたい」という文章を書いた時、私の一番の根底にあったのが、年末から歳が明けて以降の相場に体感していた、この<ぬるま湯でないときの「感じ」>であった。ここで胸に手を当てて、思い起こしてみて頂きたいが、年末から年明けの天井を付けるまでの相場の動きは、明らかに異常な相場付であったのが判るだろう。

なお、誤解のないように釘をさしておくと、この<ぬるま湯でないときの「感じ」>というのは、相場にシンクロした「変動感覚」の「感じ」であって、SNSで垂れ流されているような陶酔や動揺、FOMO(fear of missing out、フォーモ、取り残されることへの恐れ)による焦りなどといった投資家心理の「感じ」とは、全く範疇の違う別ものの感覚のことである。

というのは、一部では「恐怖で買って、強欲で売れ」というように、VIX指数や、Fear & Greed indexを根拠に売買を行う、といった投資法を唱導する人もいるが、こういった考え方に対しては、私は否定的だからである。というのは、VIX指数や、Fear & Greed indexを介して市場を理解するのは、間接的な迂回した方法だからである。言い換えれば、<ぬるま湯でないときの「感じ」>というのは、迂回しない直接法による相場の絶対的な認識であるということである。

この意味で、リバモアが、マーケットの需給を動かしているのは<人間の情緒であり情動>と言う一方で、<株価を動かす要因が何か、多大の時間をかけて答えを見つけようとするのは愚かである。><株価が変動する姿にのみ意識を集中させよ。変動の理由に気をとられてはならない。>と言っていることは見逃してはならない。

繰り返しになるが、これは、人間の情緒や情動を最も明確に表しているのがマーケットそのもの、すなわち株価の動きであって、そこに因果関係や相関関係的ロジックを持ち込んではならないと、リバモアは言っている訳である。

例えば、今回の暴落については、原因として事後的に地政学的リスクだとか、FOMCの利下げ後退観測だとかが、一般に後講釈で言われているが、これらなぞはその最たるもので、実践の上では全く使えない理屈であることは、今回、前もってこれらの原因から暴落という結果を予想、或いはそのリスクを指摘した人が殆どいなかった事実が良く表していよう。改めてリバモアの<株価を動かす要因が何か、多大の時間をかけて答えを見つけようとするのは愚かである。変動の理由に気をとられてはならない。>という洞察の深さが判ろうというものである。

いや、くどくどしい文書になってしまったが、従って、百年近くも前の<株価が変動する姿にのみ意識を集中させよ>というリバモアの指針が、今回の暴落でも実践上最も有効な方法論であったことが、またもや証明されることになったと個人的には考えている次第であるが、今一度この点について、よくよく考えてみて頂きたいと思う次第である。

<上げ相場というのはとても怖いのです。いつ崩れるかもしれないからです。・・・それまではだんだんと燃えてくるので、その段階はあんまり気苦労はありません。

その「気苦労のないとき」はもちろん楽に乗れるかわりに、取れる幅はたかが知れていますよ。こんなときは、動きもゆるやか、ぬるま湯みたいで、ためし玉を入れてみたってふにゃふにゃして、感じという感じはありませんや。でも、そんな「感じ」を持った経験があると、ぬるま湯でないときの「感じ」が判ってくるわけですよね。>(『脱アマ相場師列伝』)

今にして考えれば、「日経平均3万8865円」「正確に間違えるよりも、大まかに正しくありたい」という文章を書いた時、私の一番の根底にあったのが、年末から歳が明けて以降の相場に体感していた、この<ぬるま湯でないときの「感じ」>であった。ここで胸に手を当てて、思い起こしてみて頂きたいが、年末から年明けの天井を付けるまでの相場の動きは、明らかに異常な相場付であったのが判るだろう。

なお、誤解のないように釘をさしておくと、この<ぬるま湯でないときの「感じ」>というのは、相場にシンクロした「変動感覚」の「感じ」であって、SNSで垂れ流されているような陶酔や動揺、FOMO(fear of missing out、フォーモ、取り残されることへの恐れ)による焦りなどといった投資家心理の「感じ」とは、全く範疇の違う別ものの感覚のことである。

というのは、一部では「恐怖で買って、強欲で売れ」というように、VIX指数や、Fear & Greed indexを根拠に売買を行う、といった投資法を唱導する人もいるが、こういった考え方に対しては、私は否定的だからである。というのは、VIX指数や、Fear & Greed indexを介して市場を理解するのは、間接的な迂回した方法だからである。言い換えれば、<ぬるま湯でないときの「感じ」>というのは、迂回しない直接法による相場の絶対的な認識であるということである。

この意味で、リバモアが、マーケットの需給を動かしているのは<人間の情緒であり情動>と言う一方で、<株価を動かす要因が何か、多大の時間をかけて答えを見つけようとするのは愚かである。><株価が変動する姿にのみ意識を集中させよ。変動の理由に気をとられてはならない。>と言っていることは見逃してはならない。

繰り返しになるが、これは、人間の情緒や情動を最も明確に表しているのがマーケットそのもの、すなわち株価の動きであって、そこに因果関係や相関関係的ロジックを持ち込んではならないと、リバモアは言っている訳である。

例えば、今回の暴落については、原因として事後的に地政学的リスクだとか、FOMCの利下げ後退観測だとかが、一般に後講釈で言われているが、これらなぞはその最たるもので、実践の上では全く使えない理屈であることは、今回、前もってこれらの原因から暴落という結果を予想、或いはそのリスクを指摘した人が殆どいなかった事実が良く表していよう。改めてリバモアの<株価を動かす要因が何か、多大の時間をかけて答えを見つけようとするのは愚かである。変動の理由に気をとられてはならない。>という洞察の深さが判ろうというものである。

いや、くどくどしい文書になってしまったが、従って、百年近くも前の<株価が変動する姿にのみ意識を集中させよ>というリバモアの指針が、今回の暴落でも実践上最も有効な方法論であったことが、またもや証明されることになったと個人的には考えている次第であるが、今一度この点について、よくよく考えてみて頂きたいと思う次第である。

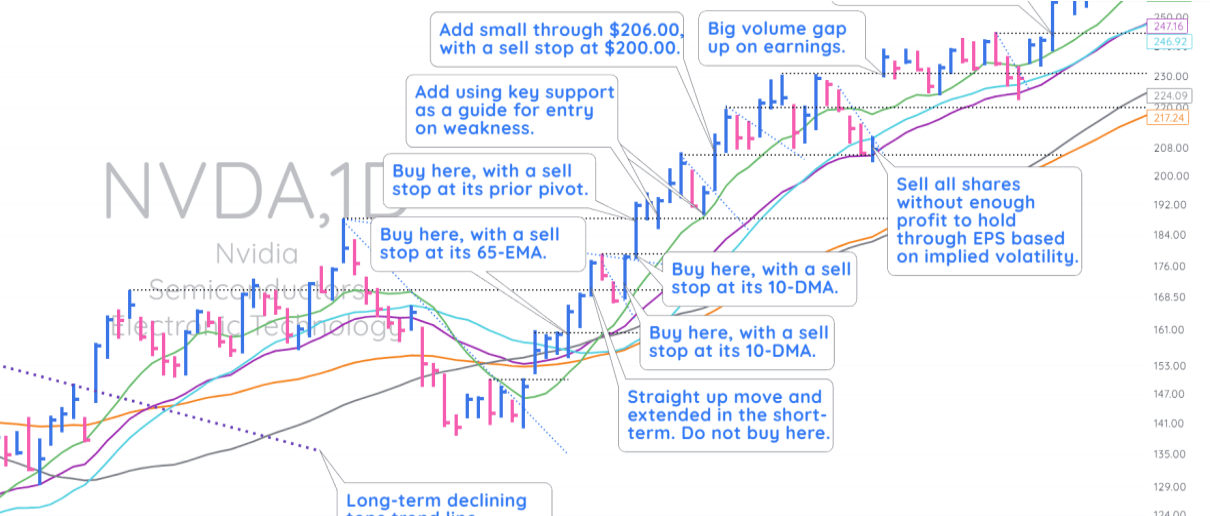

TraderLionから2023 Model Book が無料配布されているので、興味のある方は手に入れれて置くことをお進めする。下の画像をクリック。

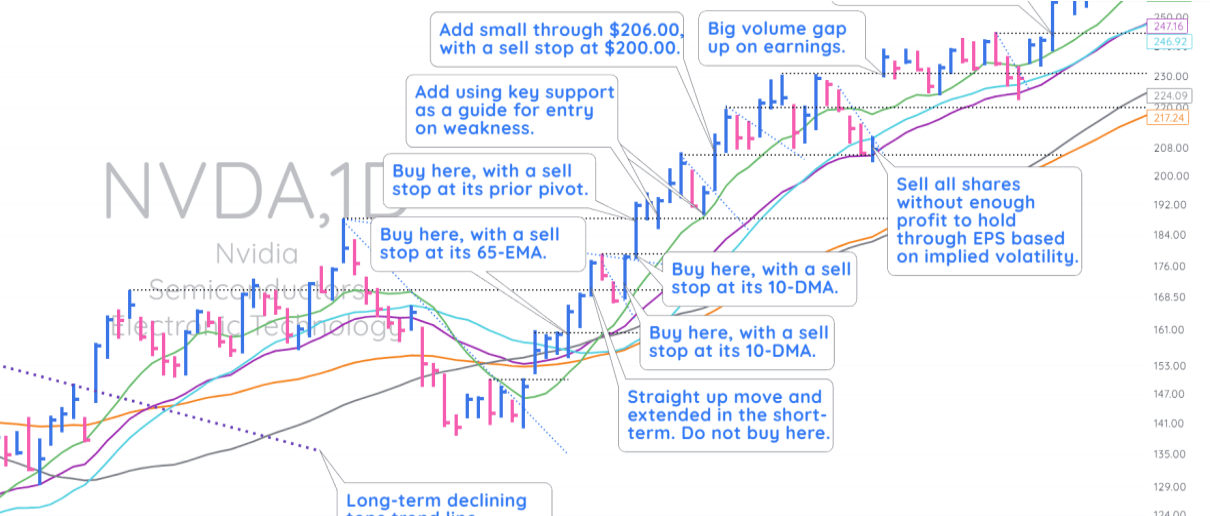

これは、2023 年に大きく上昇した代表的な10銘柄について、基本的なファンダメンタルと以下のように、チャート上でどこで買い、どこで買い増しをし、どこで売り、どこで再エントリーをするか等を解説したもので、model-bookというだけあって、非常に判り易い。手法としては、基本的にオニールのやり方であるが、最新の事例集として興味深い内容であることは言うまでもない。オニール流でやっている方は、ぜひ。

それにしても、投資文化の違いからか、日本ではこういった Model Book などのケース・スタディを研究・検討するという事例がほとんど見られないのは、色々と考えさせられるところではある。

これは、2023 年に大きく上昇した代表的な10銘柄について、基本的なファンダメンタルと以下のように、チャート上でどこで買い、どこで買い増しをし、どこで売り、どこで再エントリーをするか等を解説したもので、model-bookというだけあって、非常に判り易い。手法としては、基本的にオニールのやり方であるが、最新の事例集として興味深い内容であることは言うまでもない。オニール流でやっている方は、ぜひ。

それにしても、投資文化の違いからか、日本ではこういった Model Book などのケース・スタディを研究・検討するという事例がほとんど見られないのは、色々と考えさせられるところではある。

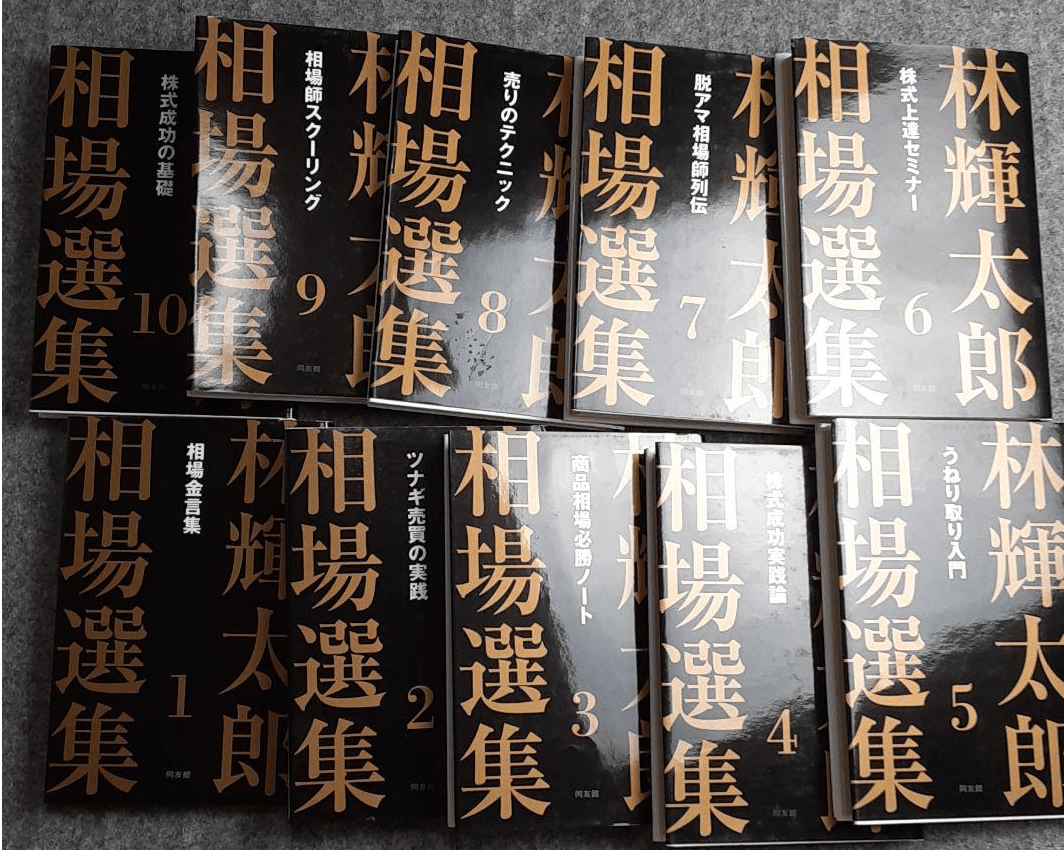

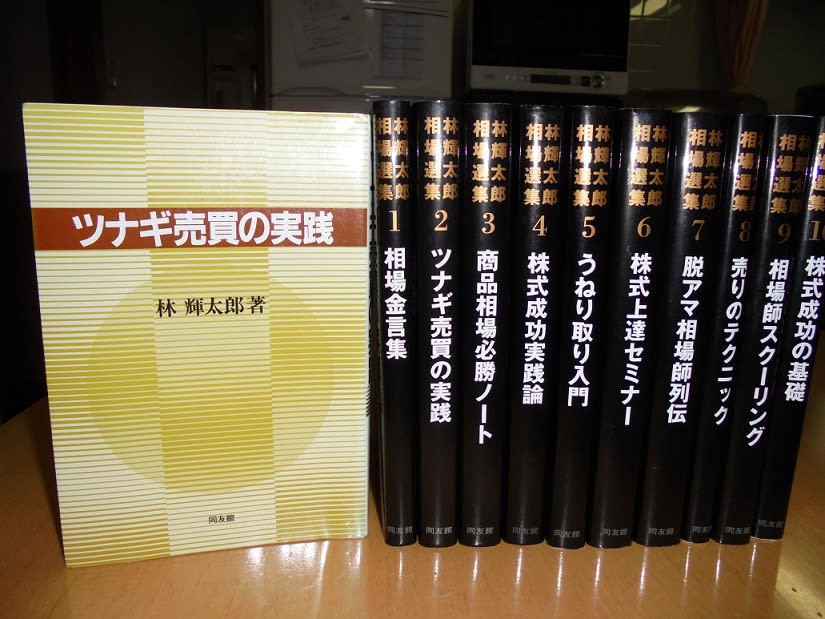

最近は、もっぱら林輝太郎氏の著作を読み返しているが、やはり氏の著作は紛れもなく古典であるという思いを新たにしている。

投資本にも流行り廃りがあって、生前時の氏の影響は大きく、多くの世代に渡っていたと言って良いが、氏の逝去に伴ってあまり名前を聞くことがなくなってきたのは、致し方ないとは言え残念なことである。例えば、最近の投資関係のお勧め本の中に氏の本が出てくることはほとんどないが、このような『選集』が出版されているのは、後にも先にも林輝太郎氏だけであろう。古典だというのは、内容が時代遅れになって行かないからで、むしろ時代とともに新しくなっていくと言っても良いくらいである。

そして、これらの著作の中で、一冊を選ぶとしたら、どれが良いのかと言われれば、私はこの『ツナギ売買の実践』を躊躇なく挙げる。

最近のSNSを眺めていると、買い持ちの個別銘柄のヘッジとして、225などの指数を売っている例をよく見かけるが、これが「ツナギ」の一種であることをを理解した上で、実行している人は殆どいないのではないかと思われる。というのは、この「ツナギ」という概念を理解しているといないとでは、大げさでなく天と地ほどの違いがあると言わなければならないからだ。それは、結局、「ツナギ」の入れ方外し方が判らないからで、ヘッジとしての成功は、入れ方は兎も角、外し方が判らないと利益にもっていくことはなかなかと難しく、この点、心当たりのある人も多いだろう。

私も、最初にこの『ツナギ売買の実践』を読んだ時は、良くわからなくて、一読キツネにつままれたような気がしたものである。なんだこりゃ?文章自体は難しいものではなく、言っていることは判るが、その言っていることで、何を言わんとしているのかが判らないのである。これは知らない人には、「ツナギ」というのは全く新しい未知の概念であるからで、その未知のロジックを理解するのに時間がかかったという事であるが、この事はこの本に限らず氏の著作すべてに言えることだということが出来る。この意味で、氏の著作は、読者を選ぶ著作だと言わなければならない。氏も著作の中でくどい程述べているが、柔軟に未知の思考を受け入れることが出来ない人の目には、拒絶し断罪すべき内容にしか映らないといったことになるようだ。

この意味で、実践するしないは別として、他の著作ではお目にかかれない、ワン・アンド・オンリーの投資コンセプトを提示した投資本として、一度は触れて理解しておくべき著作であると考えているので、この機会に強くお勧めする次第である。

さて、なぜ今氏の著作を読み返しているかというと、私の知っている限り、氏が、前のバブル崩壊に上手く対応できた唯一の人物だからである。

<また、天井近し、という相場観を持ったのは、ほとんどの銀行株、証券会社株が1987年の4月に天井を打って、88年、89年には大きく下げていた事実にもあった。平均株価は上げ続けたが、新日鉄は89年2月に984円をつけ、どうも天井くさい動きなので注意して見ていた。売ろう、とは思うが、なかなかふんぎりがつかない。

6月25日、中源線が陰転したので、思い切って翌26日の寄り付きで、証券会社3社で1,000株ずつ売った。これが、それから約7~10万株(増減があったし、他の銘柄も合計して)のカラ売りをするはじまりだった。そして、家を新築するのに引き出した以外は、98年1月までの8年間、半年毎に乗り換えながら売り続けたのだ。細かく計算したのはずっとあとであるが、上げ相場と下げ相場の両方での利益は10億円を超えていた。1948年にはじめて株の売買をしてからちょうど50年目である。私の人生のほとんど全部と言って良い。>

つまり、ドテンして上げ相場だけでなく下げ相場でも利益を上げたのである。<8年間、半年毎に乗り換えながら売り続けた>ということからも確固とした相場観が伺えて、見事と言うしかないのであるが、それはそれとして、ここで私が注目したいのは、氏が<私の成功の一因は、88年5月から89年6月まで1年1カ月休んだことといまでも信じている。>と述べていることである。

氏は、「売り」、「買い」、「休み」のうち、一番大事で難しいのは「休み」とも述べていて、私はこの「休み」を入れようか入れまいか、どれだけ「休み」を入れようかと、現在はずっと考えを巡らしている最中である。

この「休み」を入れる意味合いは、マインド・マネージメントの意味合いからで、色々な意味合いがあるが、一番大きいのは「目線」を変えることが難しいということである。つまり、「上げ目線」から「下げ目線」に変えることが、難しいのだ。頭は容易に切り替ることが出来ても、潜在意識は納得しておらず、直ぐに切り替ることが出来ないので、「手が合わない」と言ったポカが頻発する事態に成りかねないのである、とでも言えば良いだろうか。

試しに、いくつか空売りしてみたが、難なく成功したのだから、余計に悩ましいところである。ちなみに、方針はすでに決めてあって、それは「ツナギ」を入れながらの両建てによる「売り上がり」である。つまり、リスク・マネージメント最優先で、ドテン狙いということであるが、ここからは、再エントリーのタイミングの間合いを計っていくことになる。

ここ半年ほどの相場を観察していると、結局はアメリカ次第のように見受けられる。市場は利下げを今か今かと待ち受けていて、年初には6回の利下げを見込んでいたが、なかなかインフレが収まる兆候が表れず、現在は年内3回の利下げにまで後退せざるを得なくなっている。私は下手をすると利上げもあるのではないかと思っているが、どちらにしても、前に述べたように、アメリカ経済は景気後退に突入することに成るので、アメリカのハード・ランディング・シナリオに変わりはない。結局、事はFOMCガチャといった様相を呈しているというのが、現在の私の考えである。

これは、<I’d rather be vaguely right than precisely wrong.>というJ.M.ケインズの言葉だが、確かバフェットにも同じよう言い回しの発言があったように記憶している。

どちらでもよいが、この言葉を引くのは、私の日本株の大局シナリオについては、今のところ変更するには至ってないからである。尤も、若干の微修正が必要なのは言うまでもない。つまり、最高値更新及び4万円超えはオーバー・シュート、いわゆる「ダマシ」であった蓋然性が高いと見ている訳である。

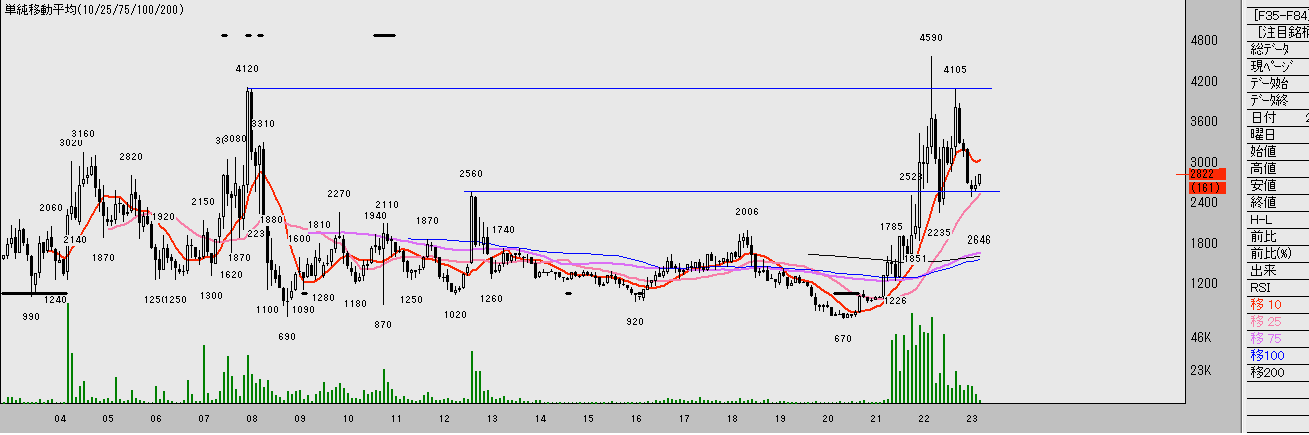

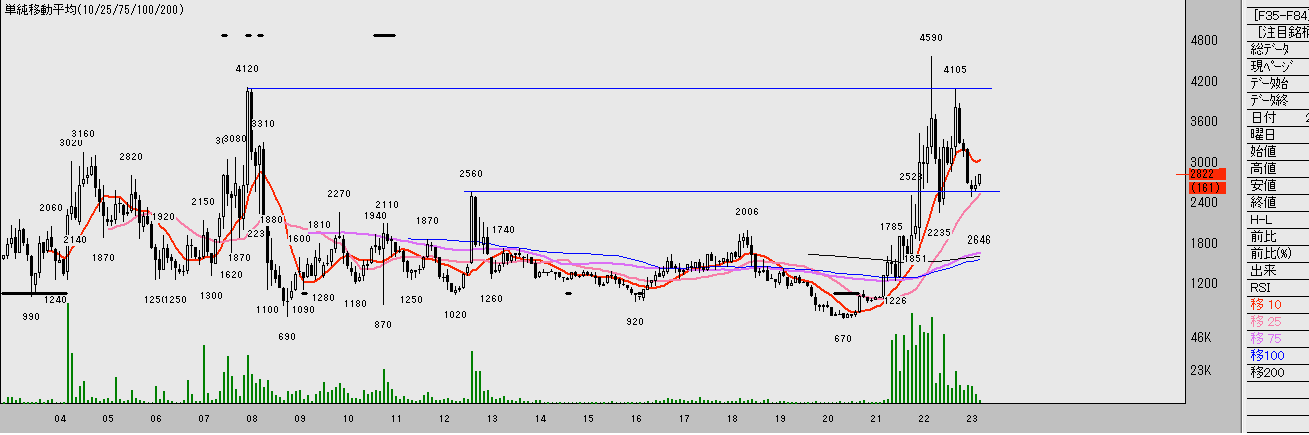

前にも述べたが、これは個別株でも同様で、例えば前に挙げた1518三井松島ホールディングスの場合は、2008年5月30日に付けた4120円辺りで、2回天井をつけているが、御覧のように1回目はかなりオーバー・シュートしている。

そして、私と同じように現在がバブルだという意見を、色々な人が述べているのは承知しているが、これはこの問題に限ったことではないけれども、残念なのは、批判的な意見も同様なのだけれども、その根拠を明確に述べている人はあまり見られないことである。まあ、何れにせよ意見は意見として尊重するのに吝かではないが、そうした意見に至るロジック=思考プロセスの方がより重要ではないかと私は思う訳である。

議論の前提として、これはいくら強調しても強調しすぎることはないと考えているので、くどいようだが、そもそも、マーケットは何によって決まるのか、ファンダメンタルなのか、それとも需給なのか、というどちらのマーケット観に立つのか、言い換えると自らの相場に対する根本的な認識論的立場を明確にしておく必要があると考えている。

再度、cis氏の言葉を引けば、

<企業の価値を株価が正しく反映していないと考えるよりも、株価こそが答えであり、世の中の総意として適正だとみなされている数字だと考える方が正しい。>

ということであるが、永年、色々な人の議論や意見を聞いたり読んできたけれども、この点を明確に理解した上で発言している人は、ほんの一握りの人しかいないのが現実である。

例えば、効率的市場仮説に関する議論があって、これには色々と五月蠅い議論がある。テクニカル派の人でも「すべてはチャートに表れる」などという人がいるが、私に言わせれば、そもそも「市場は効率的か?」と問う事自体が間違っている。これは、そもそもの問題設定が間違っているのだから、答えの当否など何物でもないといったちゃぶ台返し的な身も蓋もない話であるが、どういうことかというと、「市場は効率的か?」と問う事は、当然の事ながら、何かに対して「市場は効率的か?」と問うのだから、前提としては何らかの因果関係或いは相関関係モデルを前提としている訳である。これはいわゆる物理学などの科学をロール・モデルとして、その方法を市場や相場に応用できる、或いはしようという考え方であるが、この考え方はいささか楽観的過ぎはしまいかと言いたい訳である。

このことはより俯瞰して考えれば、果たして、世界は科学的方法でもって一元的に理解できるのかという問題に帰着するのであるが、前にも少し書いたが、生命現象に関しては、生命とは何かという根本的な問題に対して、科学は回答が出来ていない。そもそも「生命」の定義すら出来ないのが実情である。例えば、生きている人間と死体の違いが全く説明出来ないといった体たらくである。

従って、人間という生命現象のふるまいである市場や相場に対しても、ことは同様であると考えるのが至極真っ当であると私は考える次第であるが、一度この点について考えてみて頂きたいと思う次第である。

リバモアが、マーケットの需給を動かしているのは<人間の情緒であり情動>だという言葉を前に引いたが、これは言い換えると、大衆心理によってマーケットは動いているという見地に立っていると言い換えても良い。では大衆心理を理解するにはどうすればよいか。

これに対しては、行動心理学や脳科学などによって相当に解明されてきているといった、科学的な見地からの返答があろうが、果たしてそうだろうか。

これも、人間のこころ、或いは精神、または魂、まあ、言葉は何でもよいが、心理というものの定義自体は、科学的にはこれも原理的に出来ていないでいる点では同様である。これらの(疑似)科学には、こう問うてみても良いだろう、では行動心理学や脳科学を生み出した科学者の行動心理やこころは解明できるのか?脳が判ればこころが判るのか?と。

この問題に対する私の答えは、間接的な方法である分析などをせずに、直接的に理解すればよいと言うものである。直接的に理解するとは、大衆心理に自らの心理を同期=シンクロさせるということである。これは、我々人間の認識方法には、二つの原理的に異なった方法があるという前提に立っている。

<たとえば空間の中に一つの物体が運動しているとする。私はその運動を眺める視点が動いているか動いていないかによって別々の知覚を持つ。私がその運動を関係づける座標や基準点の系に従って、すなわち私がその運動を翻訳するのに使う記号に従って、違う言い方をする。この二つの理由から、私はこの運動を相対的と名づける。前の場合も後の場合も私はその物の外に身を置いている。ところが絶対運動という時には、私はその運動体に内面的なところ、いわば気分を認め、私はその気分に同感し想像の力でその気分のなかに入り込むのである。その場合、その物体が動いているか動いていないか、一つの運動をとるか別の運動をとるかによって私は同じことを感じないだろう。私の感ずることは、私がその物体の中にいるのであるからそれに対してとる視点には依存しないし、元のものを把握するためにあらゆる翻訳を断念しているのであるから翻訳に使う記号にも依存しない。つまりその運動は外から、いわば私の方からではなく、内から、運動のなかで、そのまま捉えるのである。そうすれば私は絶対を捉えたことになる。>(アンリ・ベルクソン「形而上学入門」)

いささか回りくどい回り道をしたが、この点を踏まえて見ると、100年近く時を隔てた、この二人の投資家或いは投機家の言葉は、全く同じことを述べていると私には思われるのだが、どう思われるだろうか。つまり、彼ら2人は、マーケットの動きに直接シンクロしろ!と言っているのである。

<株価を動かす要因が何か、多大の時間をかけて答えを見つけようとするのは愚かである。>(ジェシー・リバモア)

<株価が変動する姿にのみ意識を集中させよ。変動の理由に気をとられてはならない。>(同)

<「どうやって勉強したか?」とよく聞かれる。僕の場合、ただひたすら値動きを見た。マーケットのことはマーケットでしか学べない。>(cis)

さてそのcis氏であるが、知っている人も多いと思うが、Xで久方ぶりにつぶやいて話題?になっている。

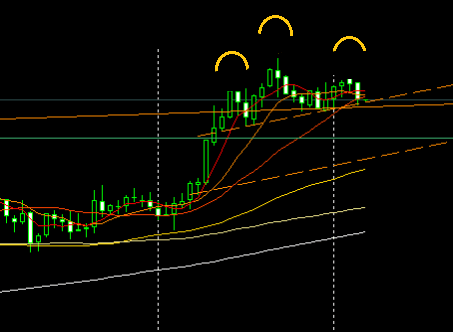

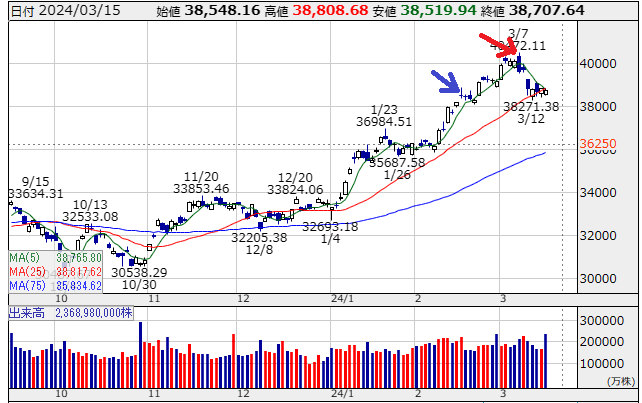

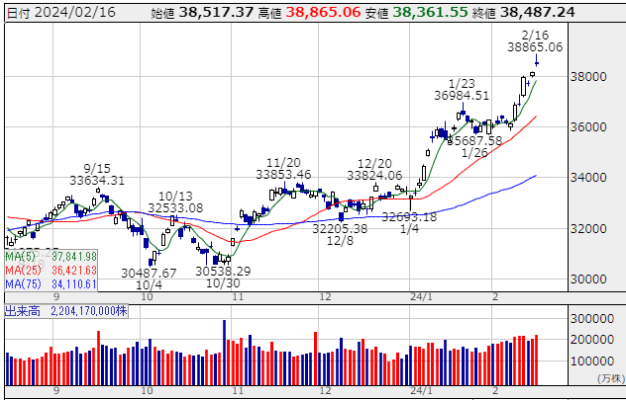

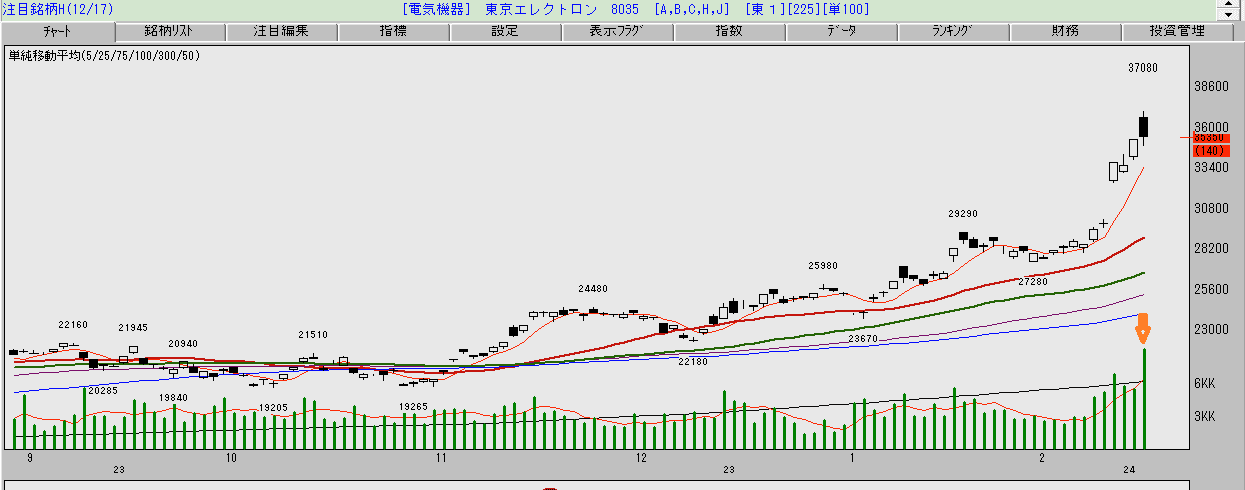

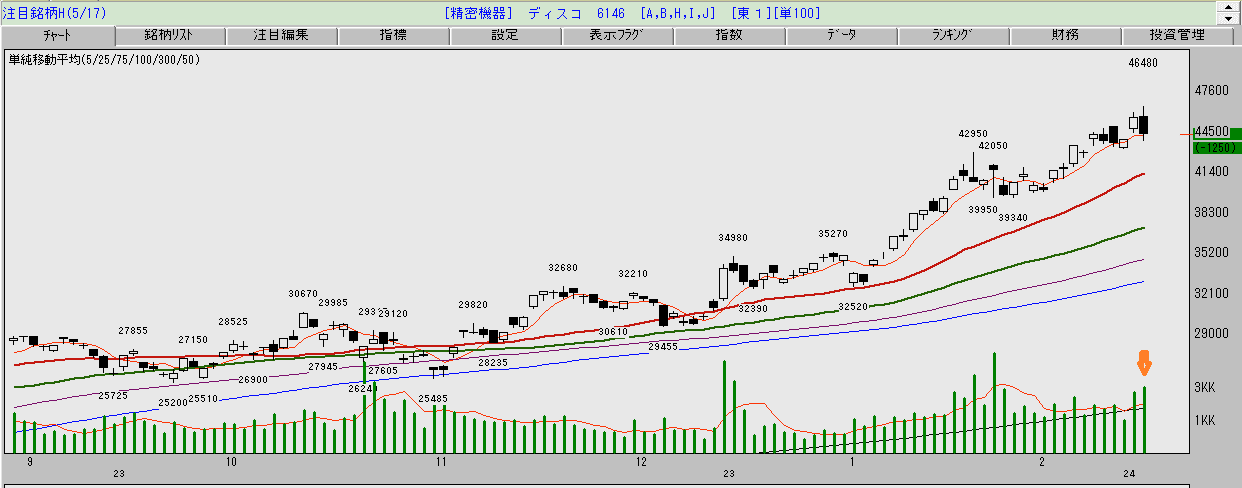

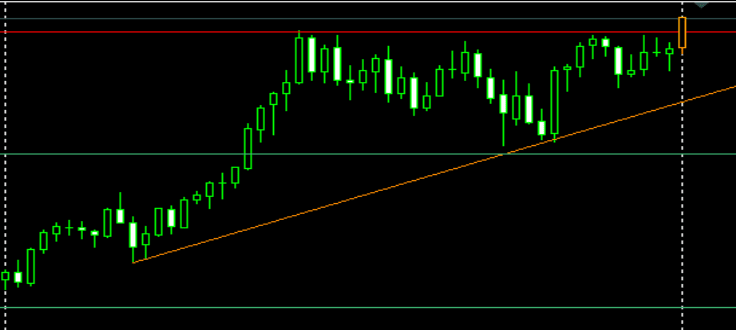

青の矢印が私の手仕舞いポイントで、橙の矢印がcis氏の手仕舞いポイントであるが、その精度には舌を巻くしかないと誰でもが言わざるを得ないだろう。cis氏はロジックを述べていないので、判断根拠は判らないのであるが、全くヒントがない訳ではない。

<ずっと上がっていた株が少し下がったとき、それは一時的に下がっただけなのか?反転したのか?それもわからない。・・・・僕の場合、あまり小さな動きは気にしないで、ある程度下がった時に売ることが多い。相場用語で、上ってきた株が一時的に下がることを「押し目」というけれど、僕は2度目の押し目で売ることが多い。>

つまり、今回も<2度目の押し目>で手仕舞いしたのではないかと私には思われるのだ。今回のケースで<2度目の押し目>をどの時点でどのように判断したのかというと、この日足チャートで見ると、直前の3月4日に高値を付けて一旦押し、再度3月7日に高値を付けたが、寄り天で3月4日の高値を上から下に陰線で抜けた形になっている。従って、この3月4日の2度目の高値割れ=<2度目の押し目>が明確になった前場の引け辺りの時点で、cis氏は手仕舞いしたのではないかと私は想像する訳であるが、どう思われるだろうか。

尤も、何度も述べているように3月7日で天井を打ったかどうかは、もっと後になってから、事後的にしかわからないということは言わざるを得ない。ただ私は、現在は天井圏であることが、大まかに判ればよいと考えているので、正確にピンポイントで天井を当てることは出来もしないし、またその意味もない。従って興味もないというのが偽らざる私の考えである。

最後に、日本では買い一辺倒で(例えば買い推奨銘柄はあっても、売り推奨銘柄はないし、投資本の手法解説も買いの手法一辺倒で、利確も含めて売りの手法については殆どと言って良いほど言及はない有様で)、売りについてはほとんど議論されることがないので、売りについて若干コメントを述べておくと、売りの考え方としては、大まかに2つに分類される。

英語ではsell into the strength、sell into the weaknessという風に表現されたりするが、前者は日本の「吹いたら売れ」という相場格言と同じで、上昇が加速しているその渦中に売るやり方で、私はもっぱらこのやり方を取っている。もう一方の「弱きに売れ」というのは、逆に上昇が弱まるのを待って、押しを確認してから売るやり方で、cis氏の言う<2度目の押し目で売る>というのがこれである。

具体的なやり方や手法は色々あるので、調べていただきたいと思うが、結局、こうした2つのやり方に分類されることになるのは、ピンポイントで天井を当てることは出来ないという事でもある。従って、天井の手前で売るか、その後で売るかの二択しか方法はないということになる訳である。

「頭と尻尾はくれてやれ」というのは、この間の事情を良く表した相場格言だと言って良いだろう。

どちらでもよいが、この言葉を引くのは、私の日本株の大局シナリオについては、今のところ変更するには至ってないからである。尤も、若干の微修正が必要なのは言うまでもない。つまり、最高値更新及び4万円超えはオーバー・シュート、いわゆる「ダマシ」であった蓋然性が高いと見ている訳である。

前にも述べたが、これは個別株でも同様で、例えば前に挙げた1518三井松島ホールディングスの場合は、2008年5月30日に付けた4120円辺りで、2回天井をつけているが、御覧のように1回目はかなりオーバー・シュートしている。

そして、私と同じように現在がバブルだという意見を、色々な人が述べているのは承知しているが、これはこの問題に限ったことではないけれども、残念なのは、批判的な意見も同様なのだけれども、その根拠を明確に述べている人はあまり見られないことである。まあ、何れにせよ意見は意見として尊重するのに吝かではないが、そうした意見に至るロジック=思考プロセスの方がより重要ではないかと私は思う訳である。

議論の前提として、これはいくら強調しても強調しすぎることはないと考えているので、くどいようだが、そもそも、マーケットは何によって決まるのか、ファンダメンタルなのか、それとも需給なのか、というどちらのマーケット観に立つのか、言い換えると自らの相場に対する根本的な認識論的立場を明確にしておく必要があると考えている。

再度、cis氏の言葉を引けば、

<企業の価値を株価が正しく反映していないと考えるよりも、株価こそが答えであり、世の中の総意として適正だとみなされている数字だと考える方が正しい。>

ということであるが、永年、色々な人の議論や意見を聞いたり読んできたけれども、この点を明確に理解した上で発言している人は、ほんの一握りの人しかいないのが現実である。

例えば、効率的市場仮説に関する議論があって、これには色々と五月蠅い議論がある。テクニカル派の人でも「すべてはチャートに表れる」などという人がいるが、私に言わせれば、そもそも「市場は効率的か?」と問う事自体が間違っている。これは、そもそもの問題設定が間違っているのだから、答えの当否など何物でもないといったちゃぶ台返し的な身も蓋もない話であるが、どういうことかというと、「市場は効率的か?」と問う事は、当然の事ながら、何かに対して「市場は効率的か?」と問うのだから、前提としては何らかの因果関係或いは相関関係モデルを前提としている訳である。これはいわゆる物理学などの科学をロール・モデルとして、その方法を市場や相場に応用できる、或いはしようという考え方であるが、この考え方はいささか楽観的過ぎはしまいかと言いたい訳である。

このことはより俯瞰して考えれば、果たして、世界は科学的方法でもって一元的に理解できるのかという問題に帰着するのであるが、前にも少し書いたが、生命現象に関しては、生命とは何かという根本的な問題に対して、科学は回答が出来ていない。そもそも「生命」の定義すら出来ないのが実情である。例えば、生きている人間と死体の違いが全く説明出来ないといった体たらくである。

従って、人間という生命現象のふるまいである市場や相場に対しても、ことは同様であると考えるのが至極真っ当であると私は考える次第であるが、一度この点について考えてみて頂きたいと思う次第である。

リバモアが、マーケットの需給を動かしているのは<人間の情緒であり情動>だという言葉を前に引いたが、これは言い換えると、大衆心理によってマーケットは動いているという見地に立っていると言い換えても良い。では大衆心理を理解するにはどうすればよいか。

これに対しては、行動心理学や脳科学などによって相当に解明されてきているといった、科学的な見地からの返答があろうが、果たしてそうだろうか。

これも、人間のこころ、或いは精神、または魂、まあ、言葉は何でもよいが、心理というものの定義自体は、科学的にはこれも原理的に出来ていないでいる点では同様である。これらの(疑似)科学には、こう問うてみても良いだろう、では行動心理学や脳科学を生み出した科学者の行動心理やこころは解明できるのか?脳が判ればこころが判るのか?と。

この問題に対する私の答えは、間接的な方法である分析などをせずに、直接的に理解すればよいと言うものである。直接的に理解するとは、大衆心理に自らの心理を同期=シンクロさせるということである。これは、我々人間の認識方法には、二つの原理的に異なった方法があるという前提に立っている。

<たとえば空間の中に一つの物体が運動しているとする。私はその運動を眺める視点が動いているか動いていないかによって別々の知覚を持つ。私がその運動を関係づける座標や基準点の系に従って、すなわち私がその運動を翻訳するのに使う記号に従って、違う言い方をする。この二つの理由から、私はこの運動を相対的と名づける。前の場合も後の場合も私はその物の外に身を置いている。ところが絶対運動という時には、私はその運動体に内面的なところ、いわば気分を認め、私はその気分に同感し想像の力でその気分のなかに入り込むのである。その場合、その物体が動いているか動いていないか、一つの運動をとるか別の運動をとるかによって私は同じことを感じないだろう。私の感ずることは、私がその物体の中にいるのであるからそれに対してとる視点には依存しないし、元のものを把握するためにあらゆる翻訳を断念しているのであるから翻訳に使う記号にも依存しない。つまりその運動は外から、いわば私の方からではなく、内から、運動のなかで、そのまま捉えるのである。そうすれば私は絶対を捉えたことになる。>(アンリ・ベルクソン「形而上学入門」)

いささか回りくどい回り道をしたが、この点を踏まえて見ると、100年近く時を隔てた、この二人の投資家或いは投機家の言葉は、全く同じことを述べていると私には思われるのだが、どう思われるだろうか。つまり、彼ら2人は、マーケットの動きに直接シンクロしろ!と言っているのである。

<株価を動かす要因が何か、多大の時間をかけて答えを見つけようとするのは愚かである。>(ジェシー・リバモア)

<株価が変動する姿にのみ意識を集中させよ。変動の理由に気をとられてはならない。>(同)

<「どうやって勉強したか?」とよく聞かれる。僕の場合、ただひたすら値動きを見た。マーケットのことはマーケットでしか学べない。>(cis)

さてそのcis氏であるが、知っている人も多いと思うが、Xで久方ぶりにつぶやいて話題?になっている。

青の矢印が私の手仕舞いポイントで、橙の矢印がcis氏の手仕舞いポイントであるが、その精度には舌を巻くしかないと誰でもが言わざるを得ないだろう。cis氏はロジックを述べていないので、判断根拠は判らないのであるが、全くヒントがない訳ではない。

<ずっと上がっていた株が少し下がったとき、それは一時的に下がっただけなのか?反転したのか?それもわからない。・・・・僕の場合、あまり小さな動きは気にしないで、ある程度下がった時に売ることが多い。相場用語で、上ってきた株が一時的に下がることを「押し目」というけれど、僕は2度目の押し目で売ることが多い。>

つまり、今回も<2度目の押し目>で手仕舞いしたのではないかと私には思われるのだ。今回のケースで<2度目の押し目>をどの時点でどのように判断したのかというと、この日足チャートで見ると、直前の3月4日に高値を付けて一旦押し、再度3月7日に高値を付けたが、寄り天で3月4日の高値を上から下に陰線で抜けた形になっている。従って、この3月4日の2度目の高値割れ=<2度目の押し目>が明確になった前場の引け辺りの時点で、cis氏は手仕舞いしたのではないかと私は想像する訳であるが、どう思われるだろうか。

尤も、何度も述べているように3月7日で天井を打ったかどうかは、もっと後になってから、事後的にしかわからないということは言わざるを得ない。ただ私は、現在は天井圏であることが、大まかに判ればよいと考えているので、正確にピンポイントで天井を当てることは出来もしないし、またその意味もない。従って興味もないというのが偽らざる私の考えである。

最後に、日本では買い一辺倒で(例えば買い推奨銘柄はあっても、売り推奨銘柄はないし、投資本の手法解説も買いの手法一辺倒で、利確も含めて売りの手法については殆どと言って良いほど言及はない有様で)、売りについてはほとんど議論されることがないので、売りについて若干コメントを述べておくと、売りの考え方としては、大まかに2つに分類される。

英語ではsell into the strength、sell into the weaknessという風に表現されたりするが、前者は日本の「吹いたら売れ」という相場格言と同じで、上昇が加速しているその渦中に売るやり方で、私はもっぱらこのやり方を取っている。もう一方の「弱きに売れ」というのは、逆に上昇が弱まるのを待って、押しを確認してから売るやり方で、cis氏の言う<2度目の押し目で売る>というのがこれである。

具体的なやり方や手法は色々あるので、調べていただきたいと思うが、結局、こうした2つのやり方に分類されることになるのは、ピンポイントで天井を当てることは出来ないという事でもある。従って、天井の手前で売るか、その後で売るかの二択しか方法はないということになる訳である。

「頭と尻尾はくれてやれ」というのは、この間の事情を良く表した相場格言だと言って良いだろう。

前に紹介した、2020年の→Financial Competitionsで+ 941.1%という新記録を打ち立てて優勝したOliver Kellによる「Price Cycle Mastery」という 無料講座がtraderlionで始まった。

申し込みは、上の画像をクリック!

100% FREE Model Book + Email Courseということで、EBookのテキストと7日間毎日送られてくる解説Emailという講座形式で、まだ全部のメールを受け取っていないが、EBookの内容と最初のメールの概略説明から見て、かなり良質のコンテンツであることは間違いない。

勿論、最後には高額な有料講座への誘導もあるが、著書の「Victory in Stock Trading Strategy and Tactics 」と比べてみても、ふむふむ、無料でここまで出すのかといった、かなり出し惜しみしない内容で、これだけでも彼がどのように「Price Cycle 」をテクニカルに解析しているのかが、十二分に理解できる内容である。

ただ、かなり凝縮された内容なので、テクニカルの基本的な素養の無い人には、こうした高度な応用は、その本質を理解するという意味で、かなり難しいかも知れないが、手元に置いておいて時間をかけて何回も読み直せば、多くの発見があろう。また当然に英文であるが、英語が苦手な人には、AI翻訳でどうにかなるだろう。

いつ打ち切られるか判らないので、興味のある方は、今のうちに手に入れて置くことをお勧めする。

暴落の前に天才がいる。―ジョン・ケネス・ガルブレイス

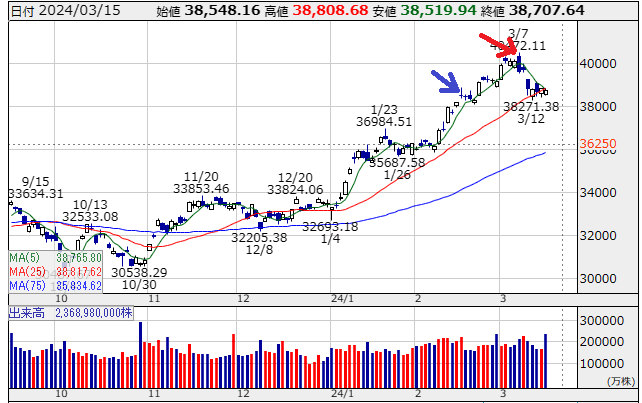

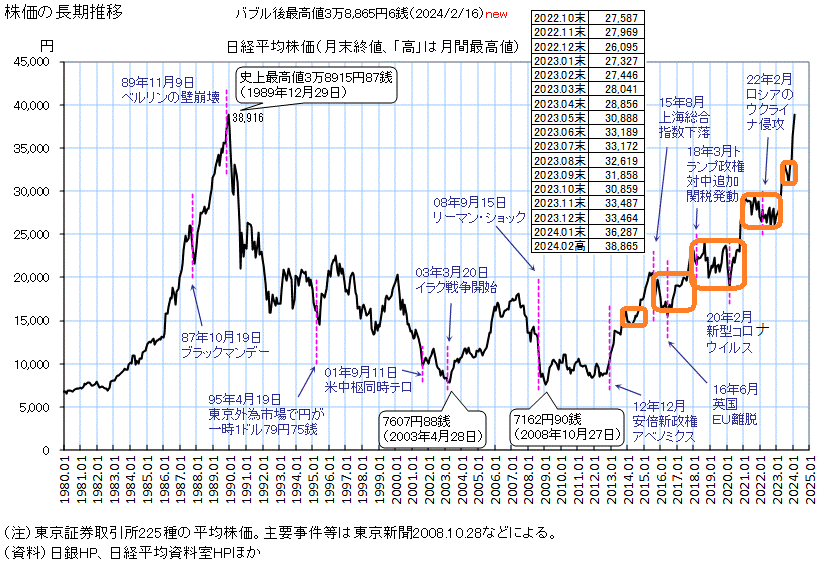

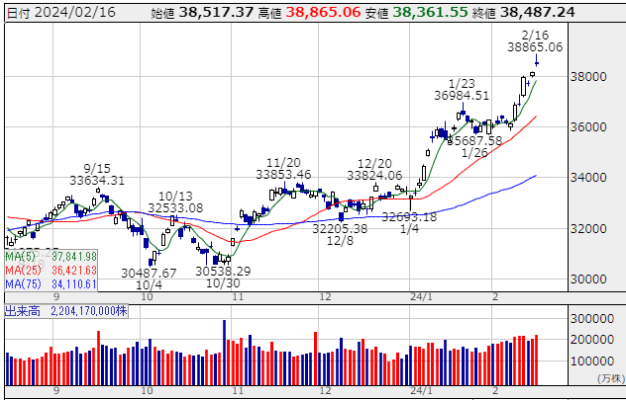

先週、日経平均は史上最高値まであと50円に迫る38865円まで上昇したが、結局、38487円で引けた。

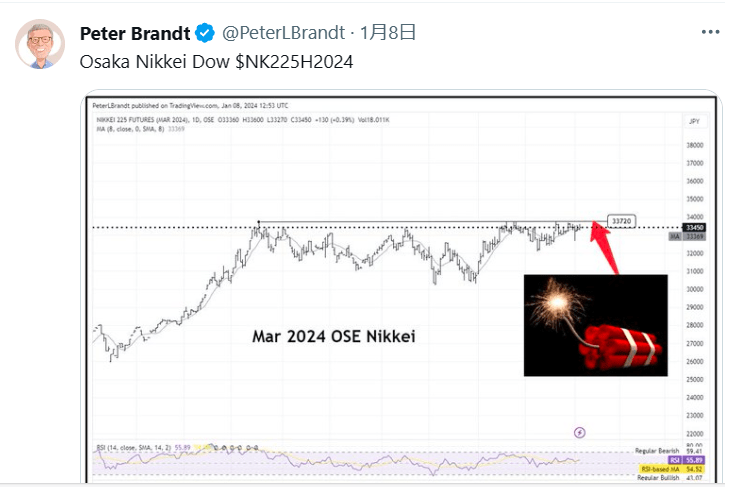

これまでに、再三書いているように、日本株は、史上最高値は更新しないで、ダブルトップをつけて下がっていくというのが、私のメインシナリオなので、16日金曜日の寄り付きで、殆どのポジションを手仕舞い、キャッシュポジションを93%にまで高めたところである。

勿論、相場に100%はないので、史上最高値更新というプランBも排除するものではないが、今だメインシナリオを変更するほどの兆候は表れてはいないので、後で再検討するためにも、現時点での考えを言語化しておくのも良いだろう。

ということで、以下は、まあ、理屈はどうとでも付くの見本のようなポジション・トークである。

まず、挙げなければならないのは、悲観論がほとんど皆無だと言うことである。SNSなどでも、YHよりも、どうやったら指数に劣後しないかが主なトピックになっているといった異様な有様で、これは楽観の極み、ほとんど陶酔の域に達しているのではないかと私には思われて仕方がないのであるが、どう思われるであろうか。

現況は、史上最高値更新は時間の問題というのが、大多数の市場参加者や識者の総意であると言って良いだろうが、それが返って危ないと私なぞは思うのである。その背後にあるのは、ファンダメンタル的な理由付けであろうが、色々なデータや数字から日経平均5万円だとか、人によっては日経平均何十万円だとか様々に言われているが、これに対しては、そもそもファンダメンタルによって天底が判断出来るのかと私は言いたい。

これは結局のところ、マーケットは何によって決まるのか、ファンダメンタルなのか、それとも需給なのか、というマーケット観に帰着する問題であるが、この点はいささかややこしい認識論的な論点を含むので、こうした議論が嫌いではない方は、以下の二つの文章を参照されたい。

→トレンド・フォロー再論

→二番煎じトレンド・フォロー再論

後者の立場に立つ私には、さらに踏み込んでマーケットというものの核心を突いたと思われるジェシー・リバモアの言葉を幾つか、ここで挙げておこう。リバモアが、マーケットの需給を動かしているのは<人間の情緒であり情動>だと言っているのはまさに至言であると私は思うが、どう思われるであろうか。

<株価を動かす要因が何か、多大の時間をかけて答えを見つけようとするのは愚かである。>

<株価が変動する姿にのみ意識を集中させよ。変動の理由に気をとられてはならない。>

<ウォール街に、あるいは株式投資・投機に新しいものは何もない。 ここで過去に起こったことは、これからも幾度となく繰り返されるだろう。 この繰り返しも、人間の本性が変わらないからだ。人間の知性の邪魔をするのは、常に人間の情緒であり情動である。>

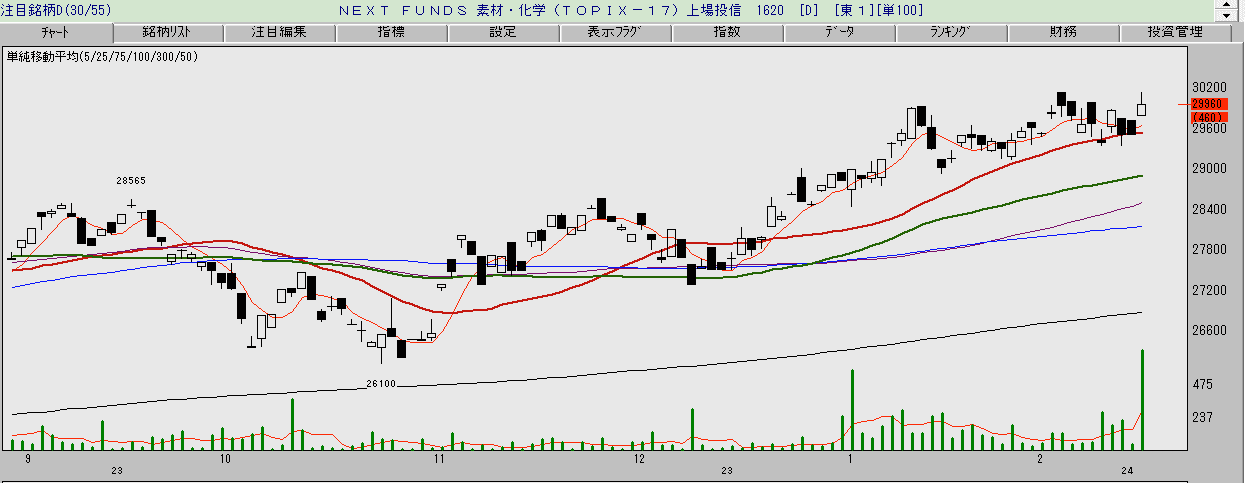

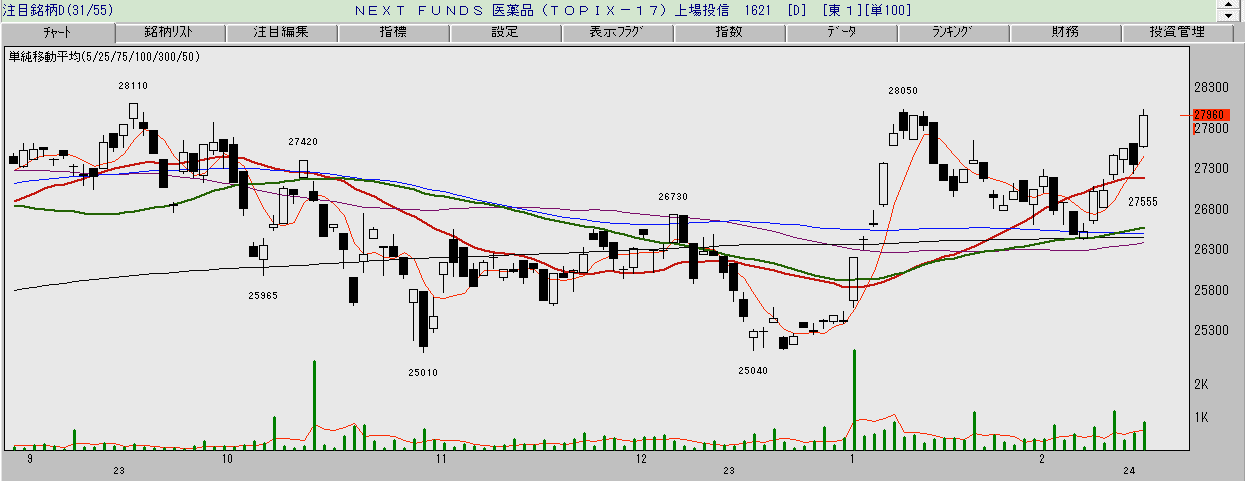

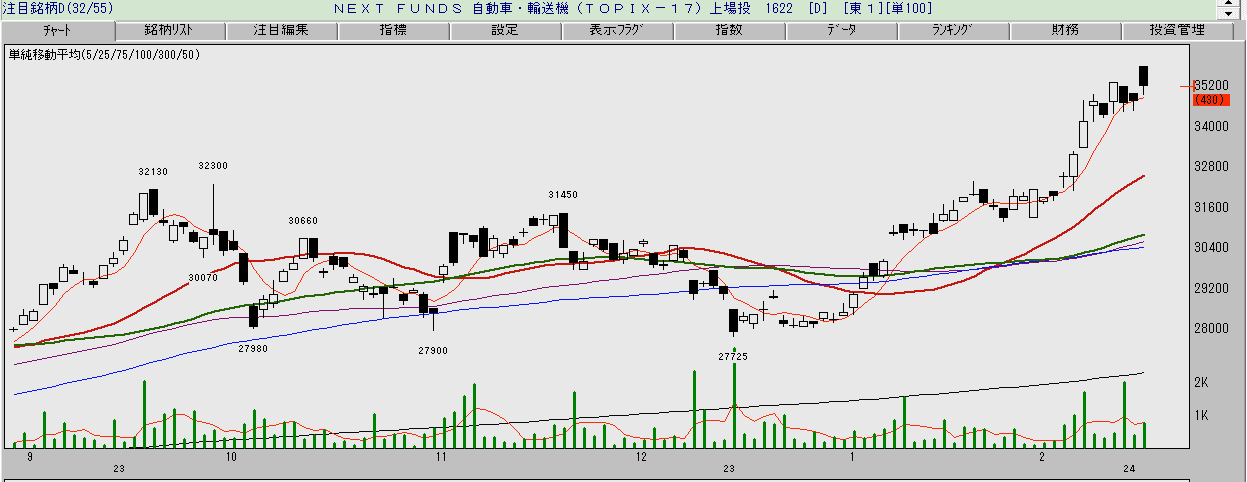

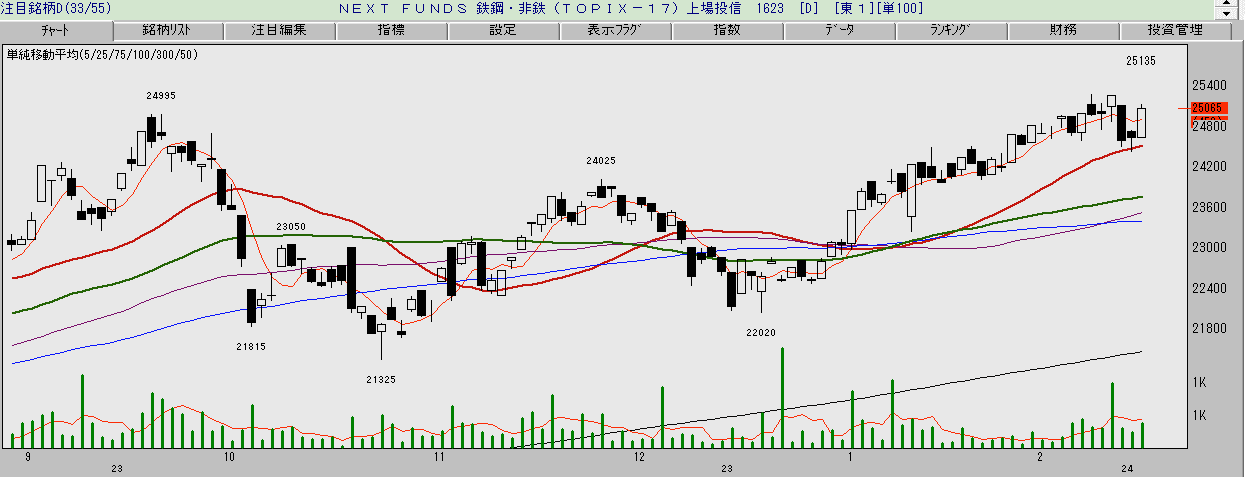

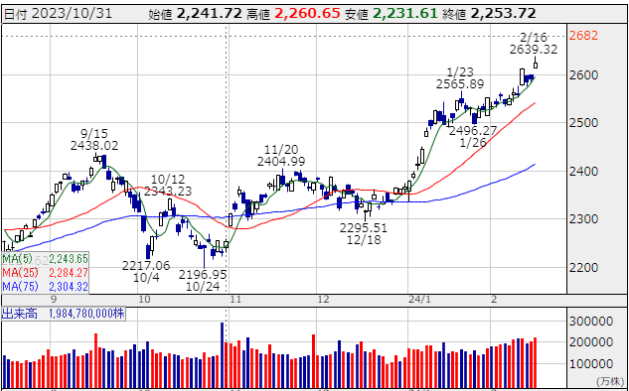

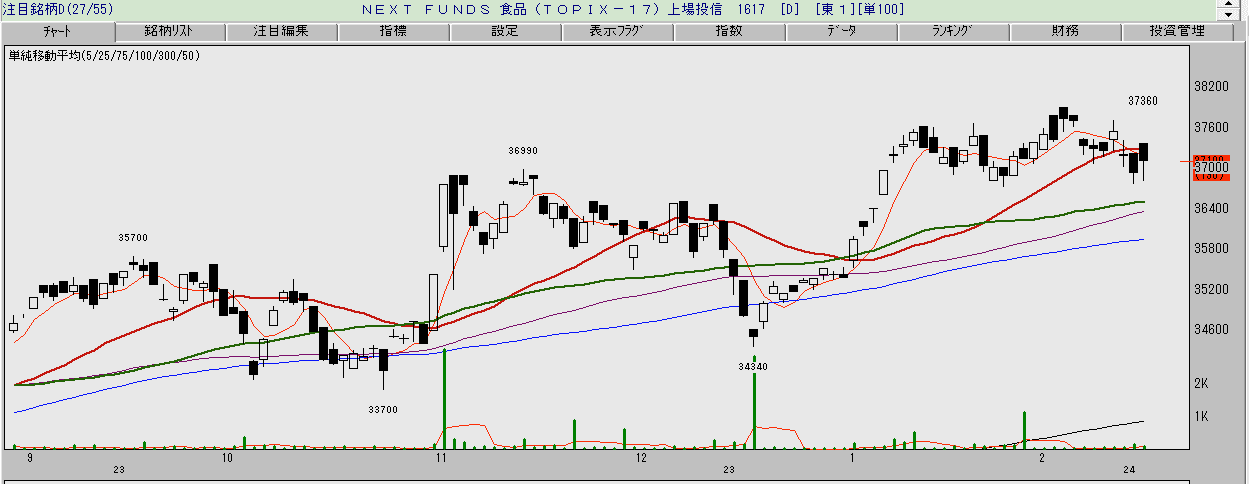

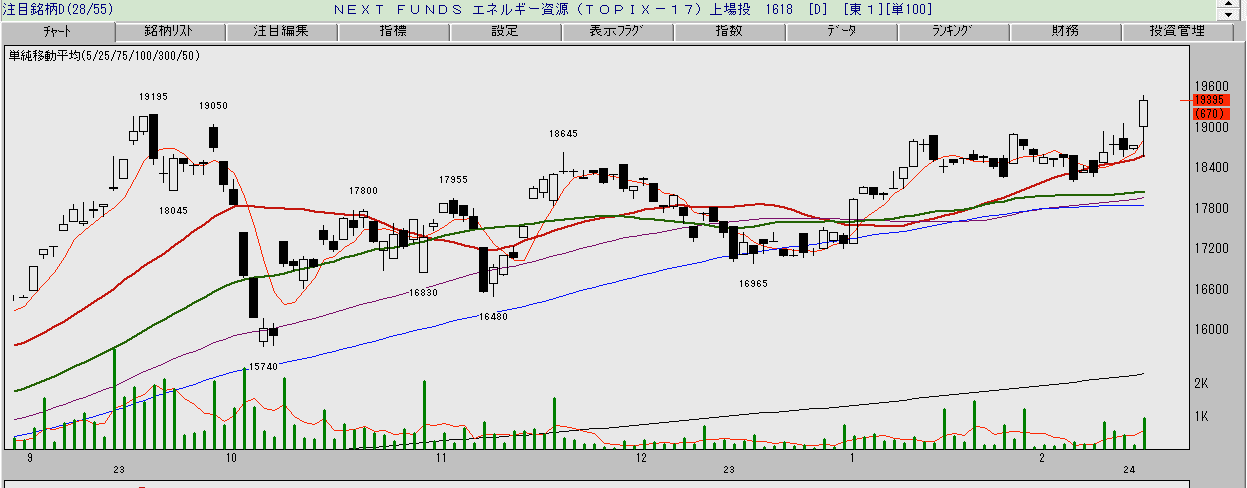

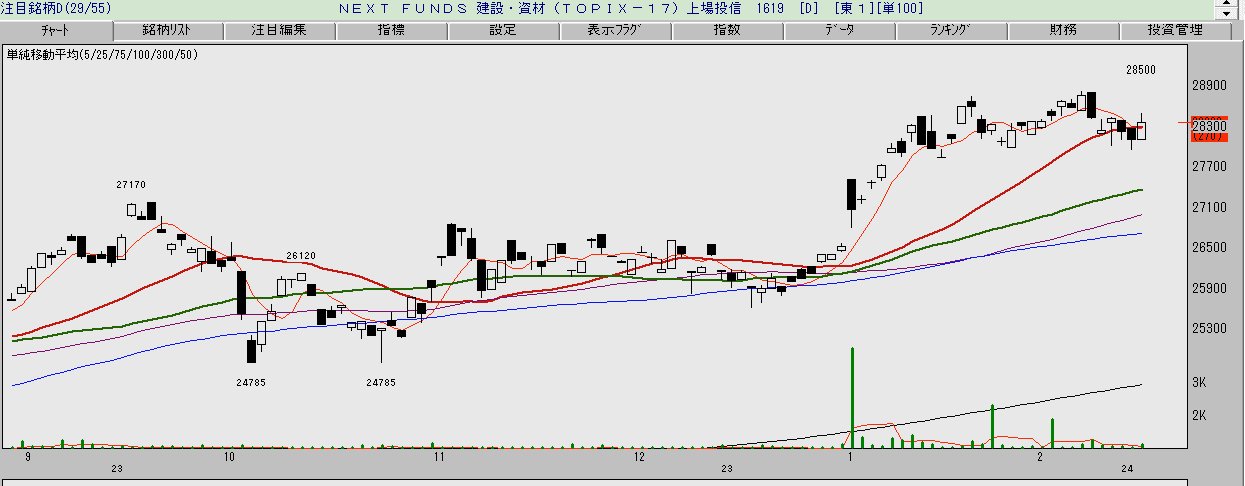

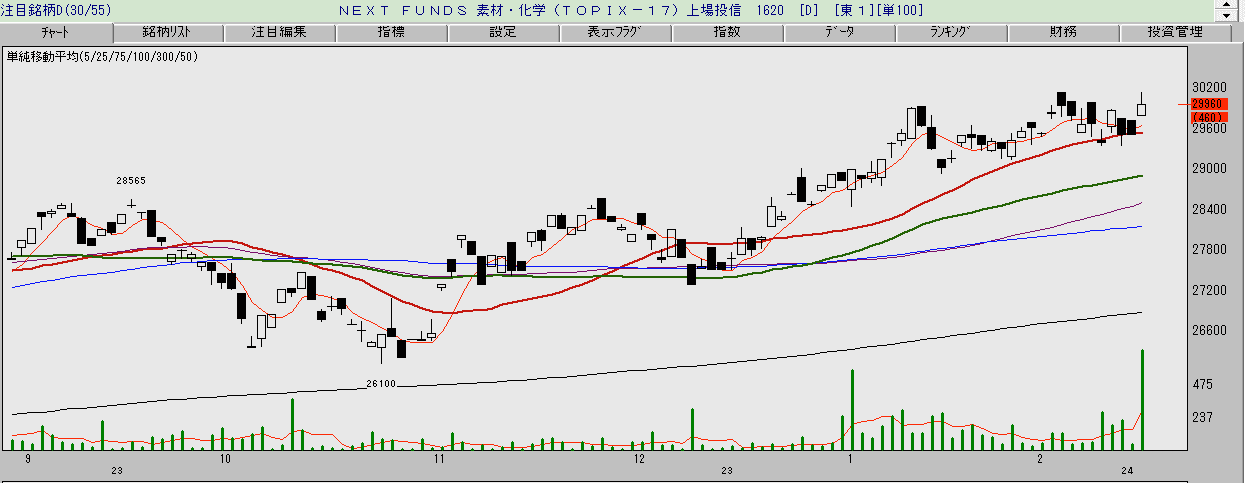

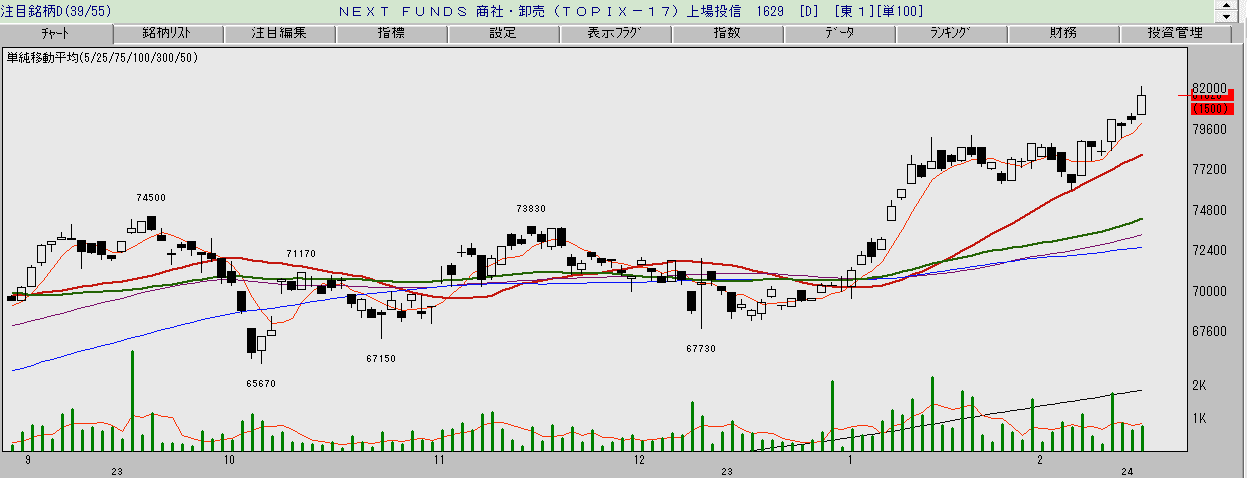

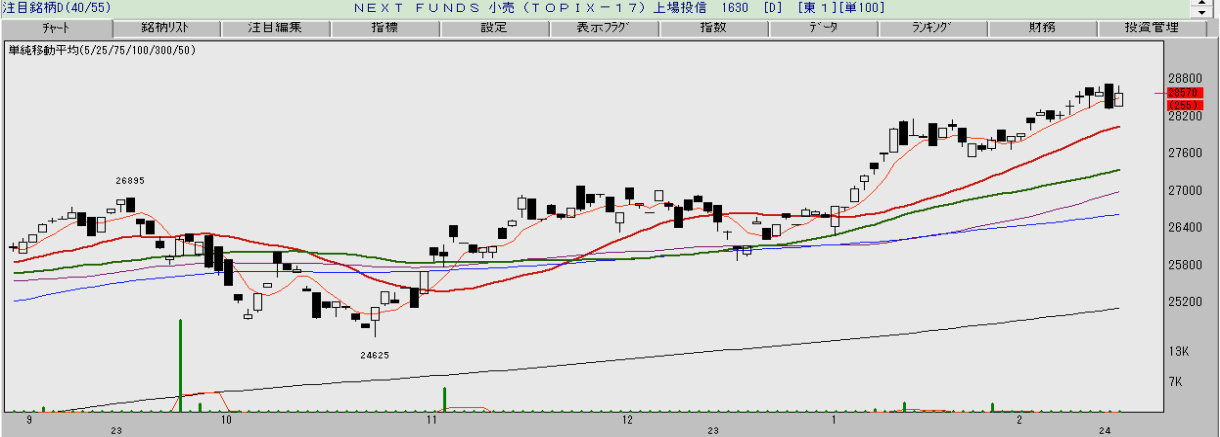

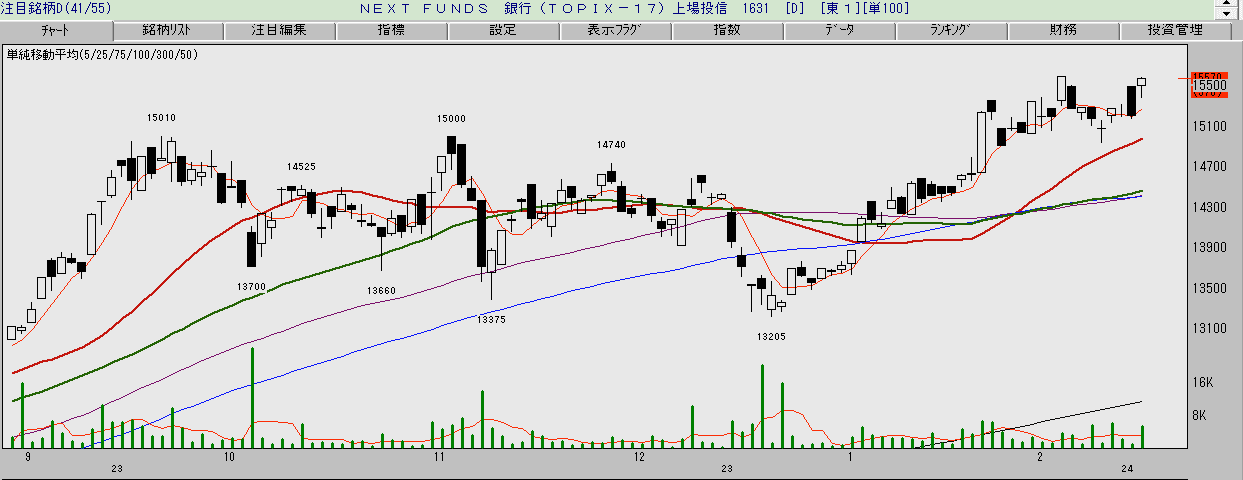

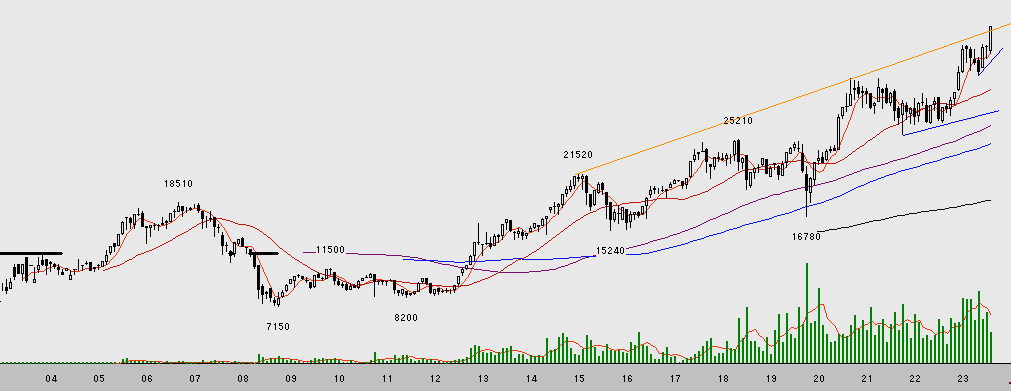

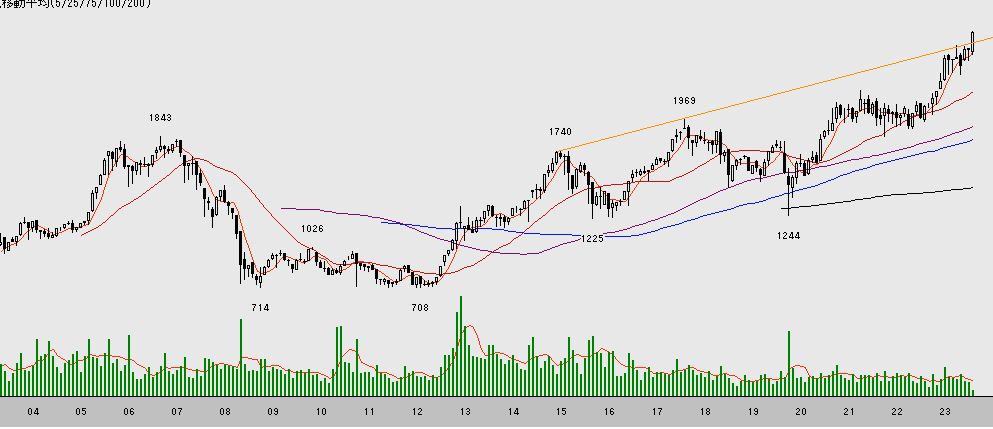

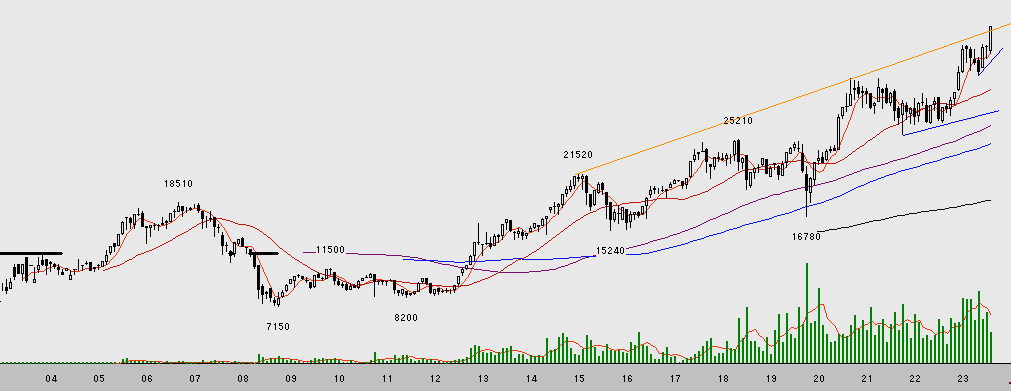

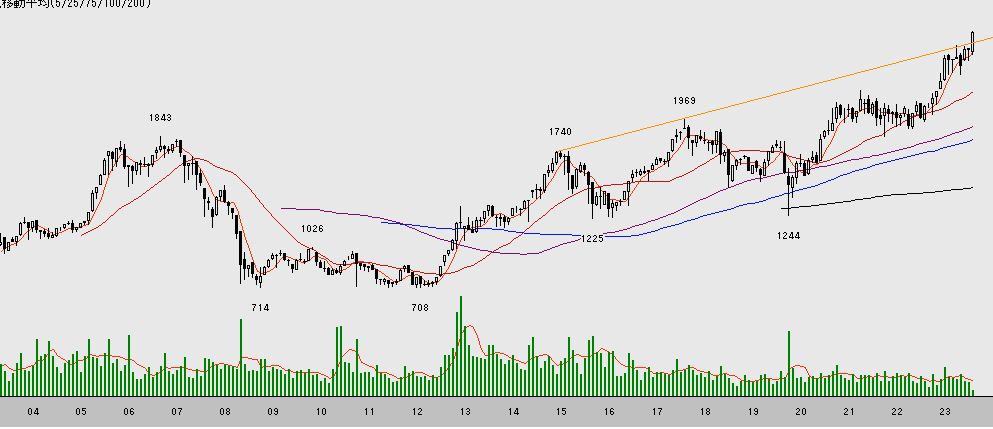

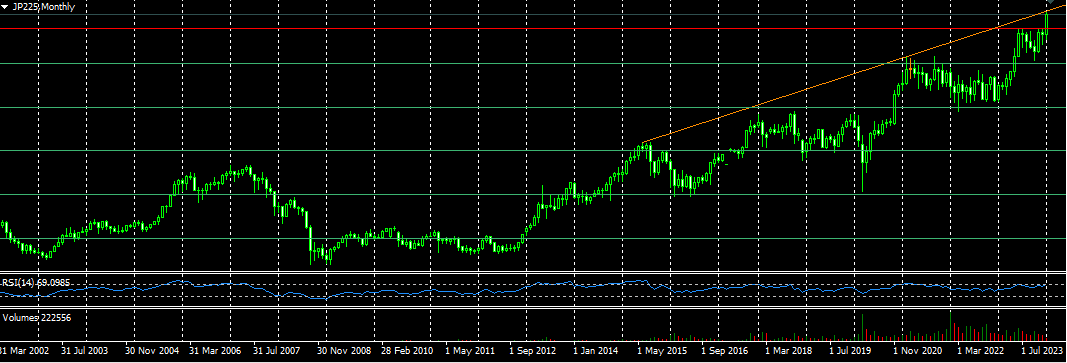

従って、次にこのような立場から、現時点において、<株価が変動する姿>をチャートからどのように読みとれるのかを以下に示す。

まず、225、TOPIX共に窓を開けて短いコマ上髭ピンバーで終わっているのは、ひとまず天井を打ったことを示唆している。

225

TOPIX

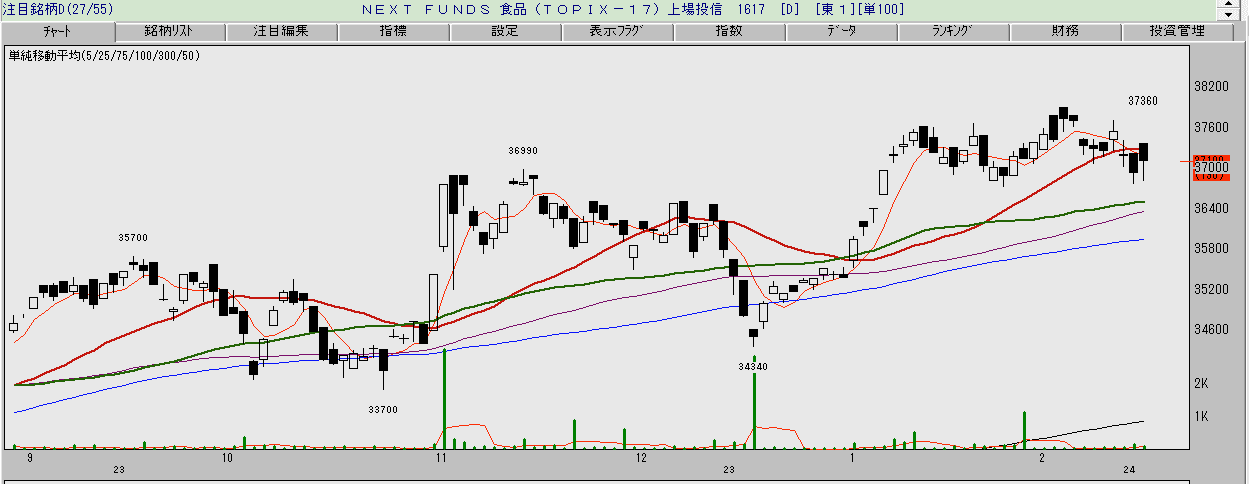

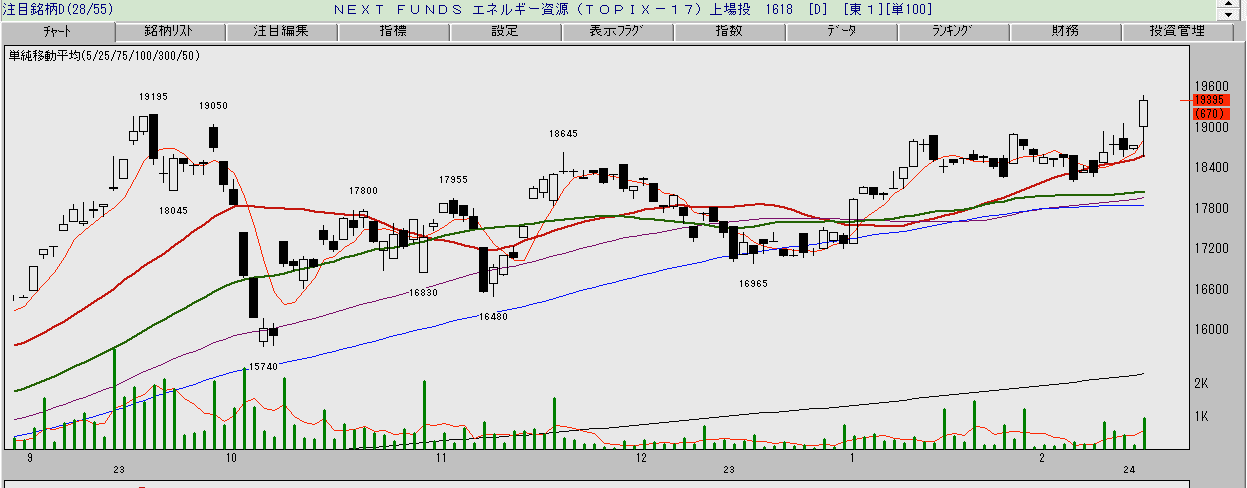

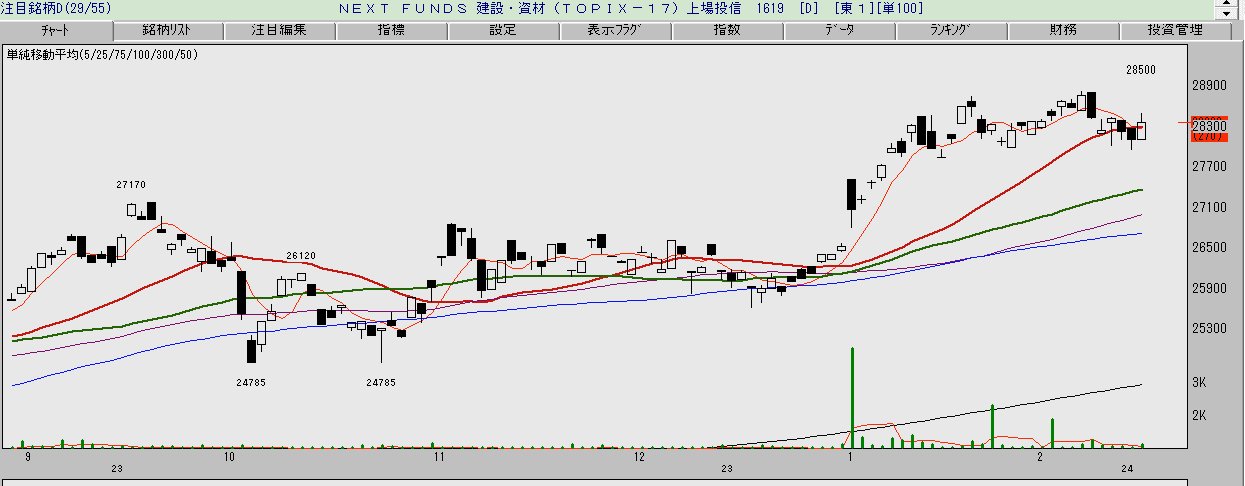

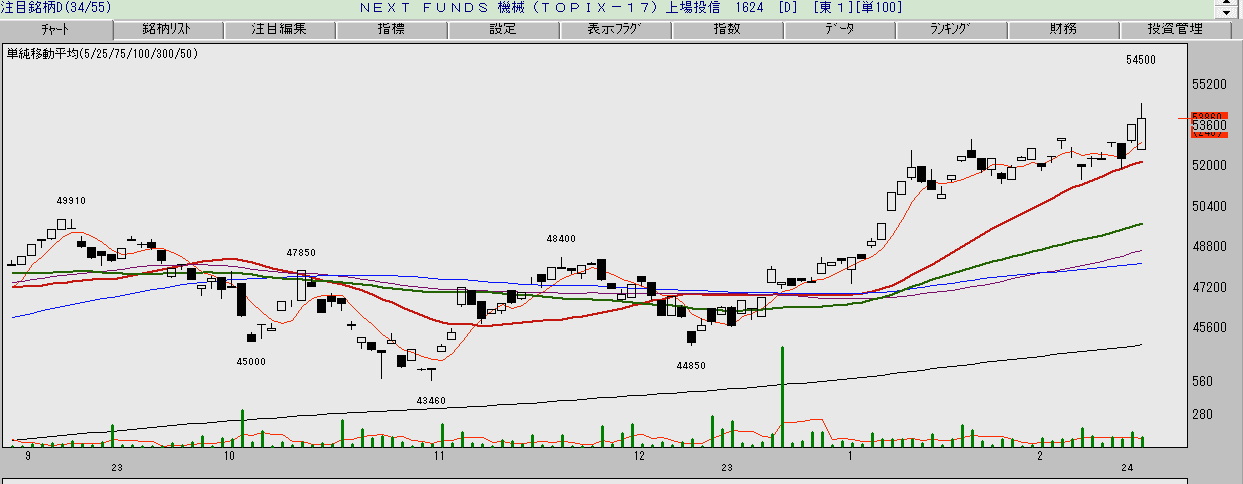

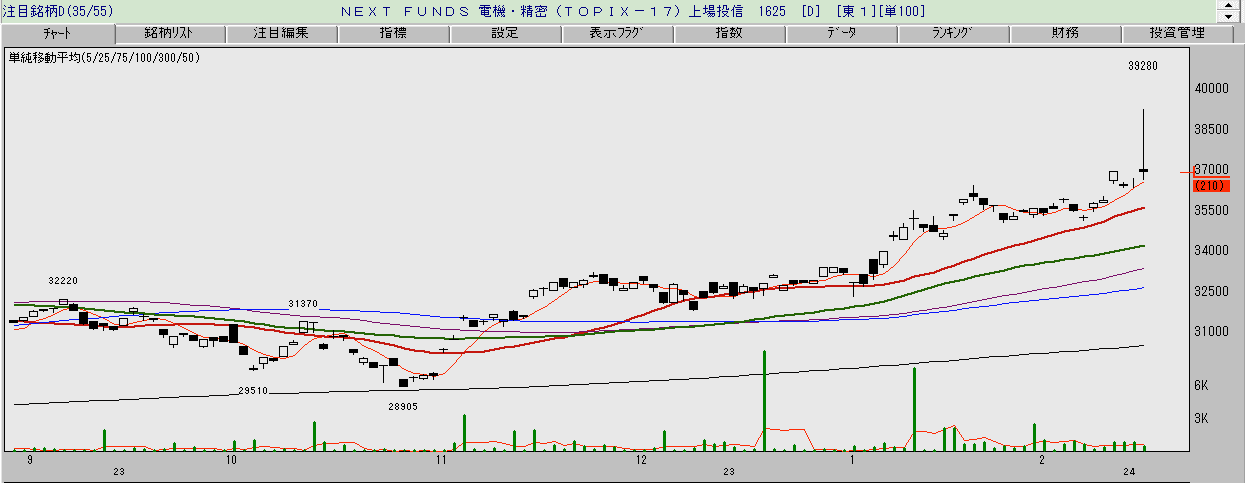

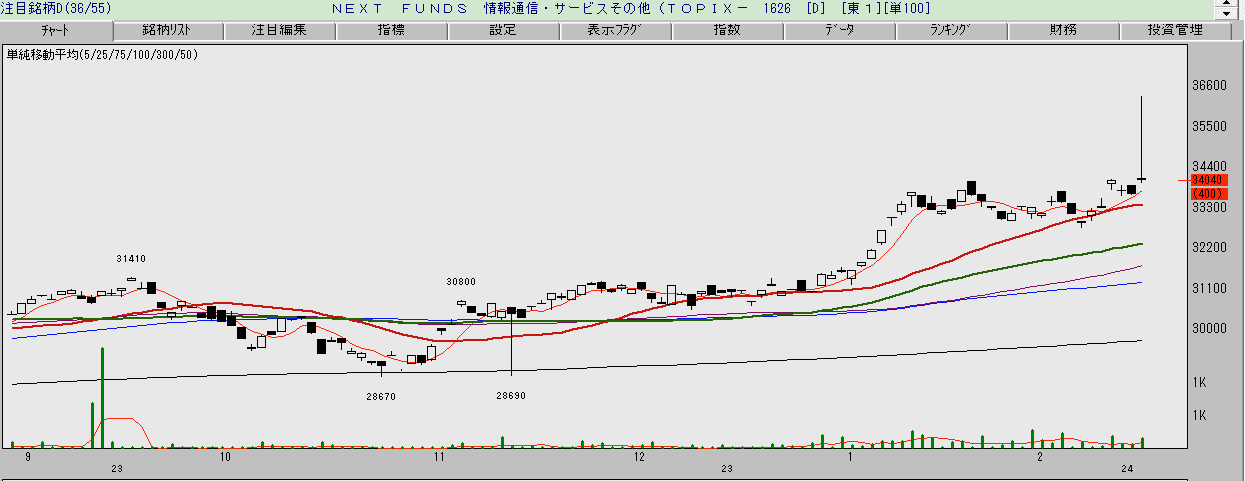

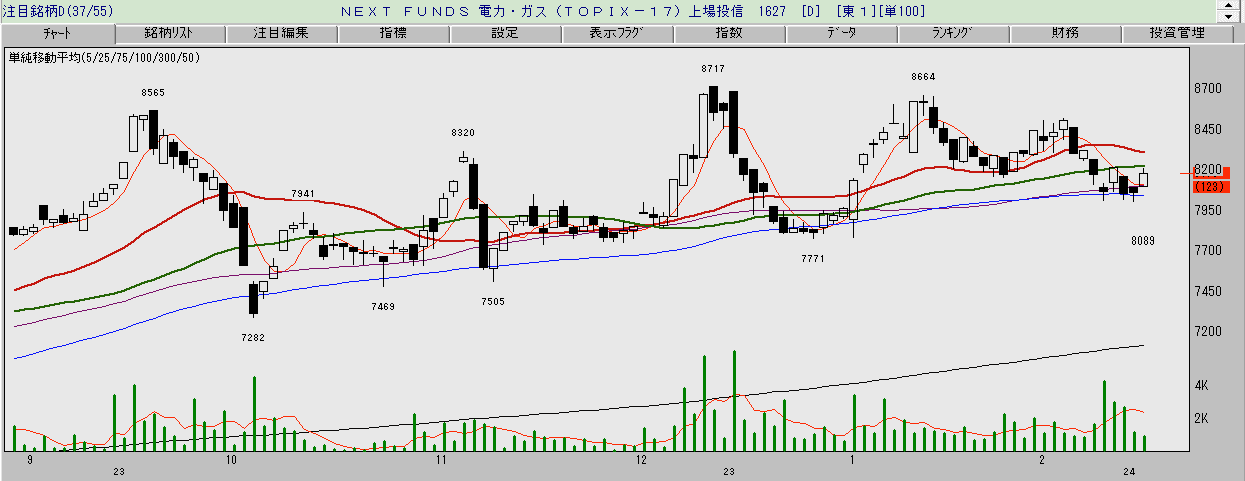

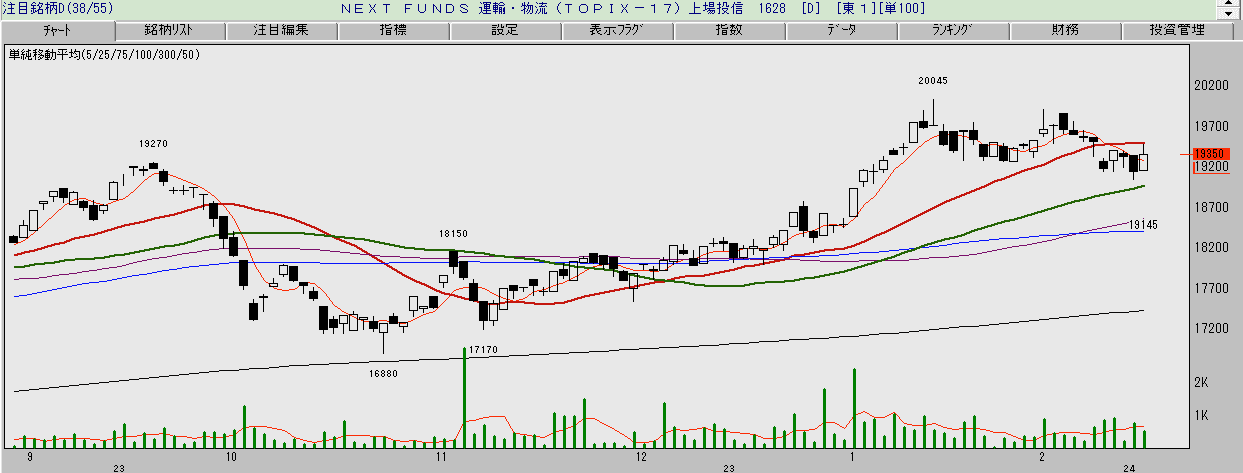

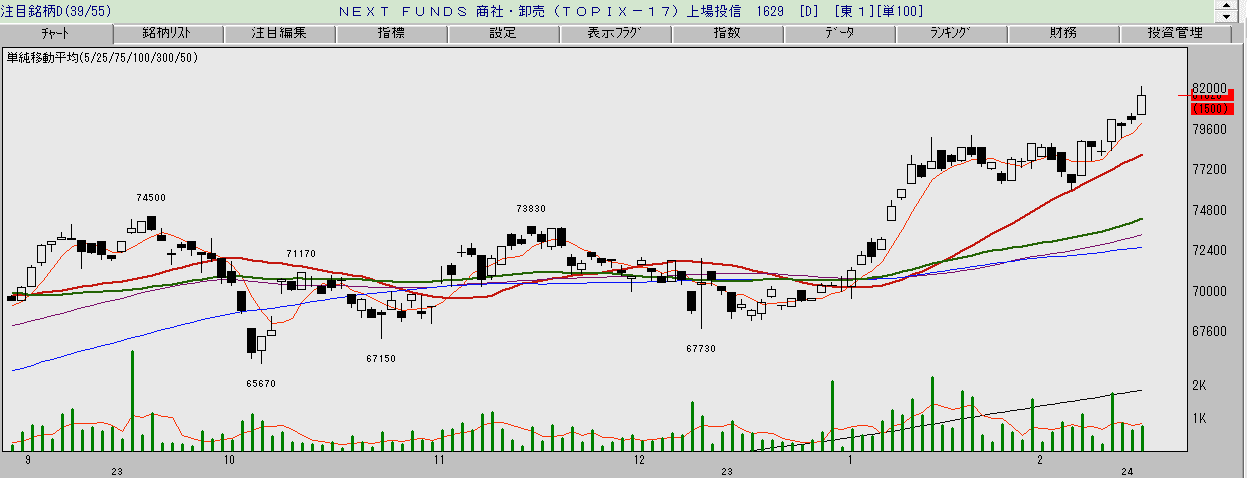

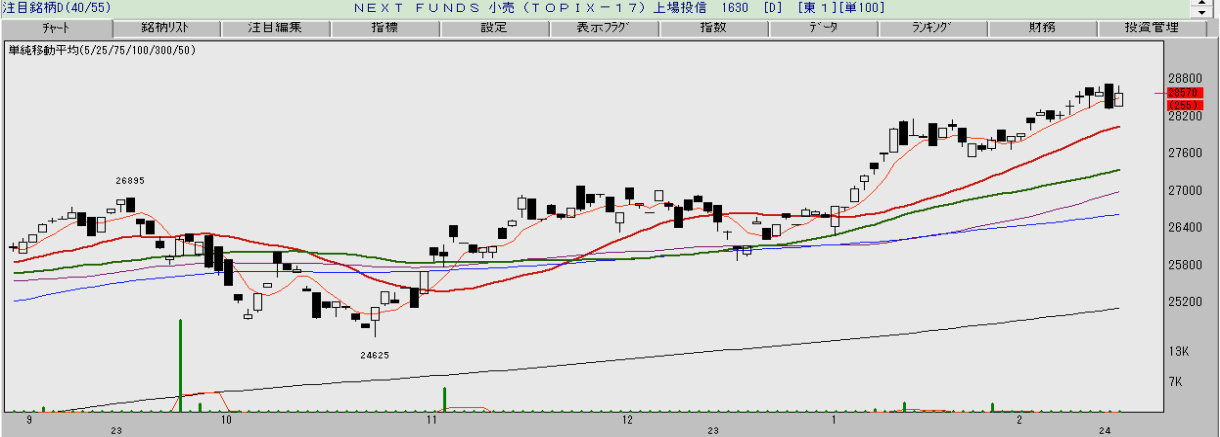

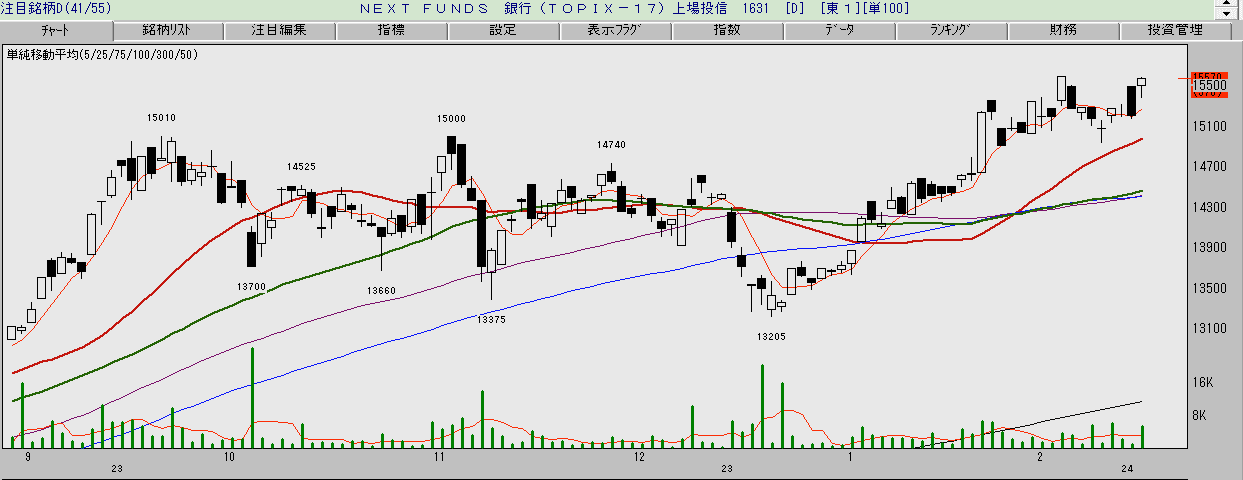

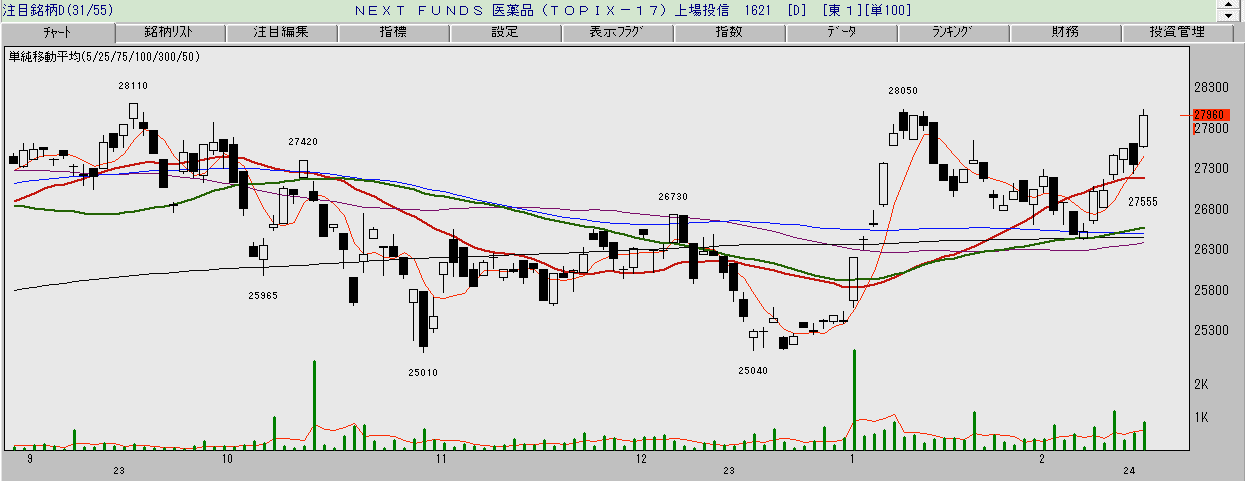

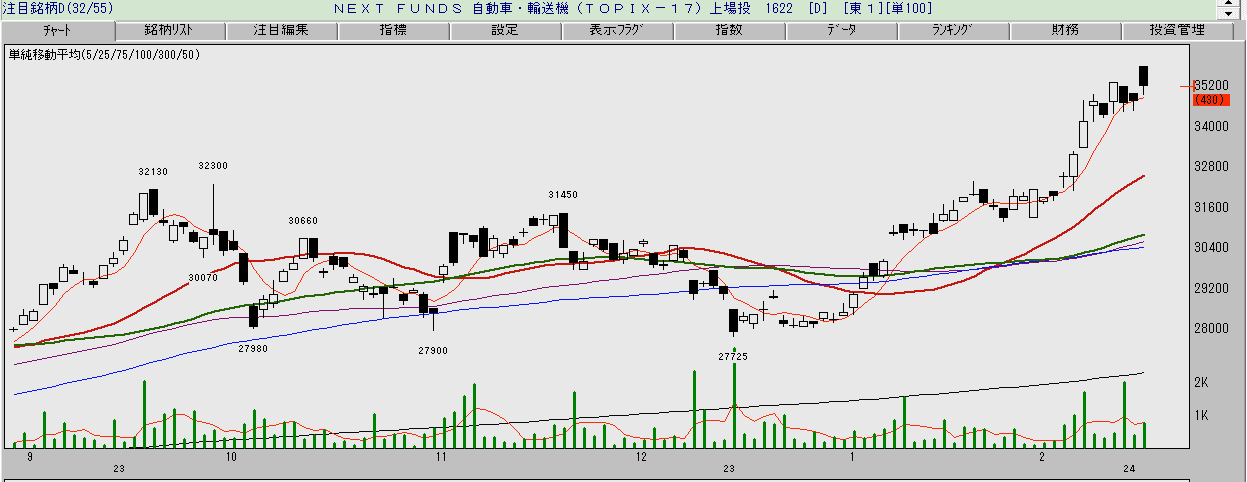

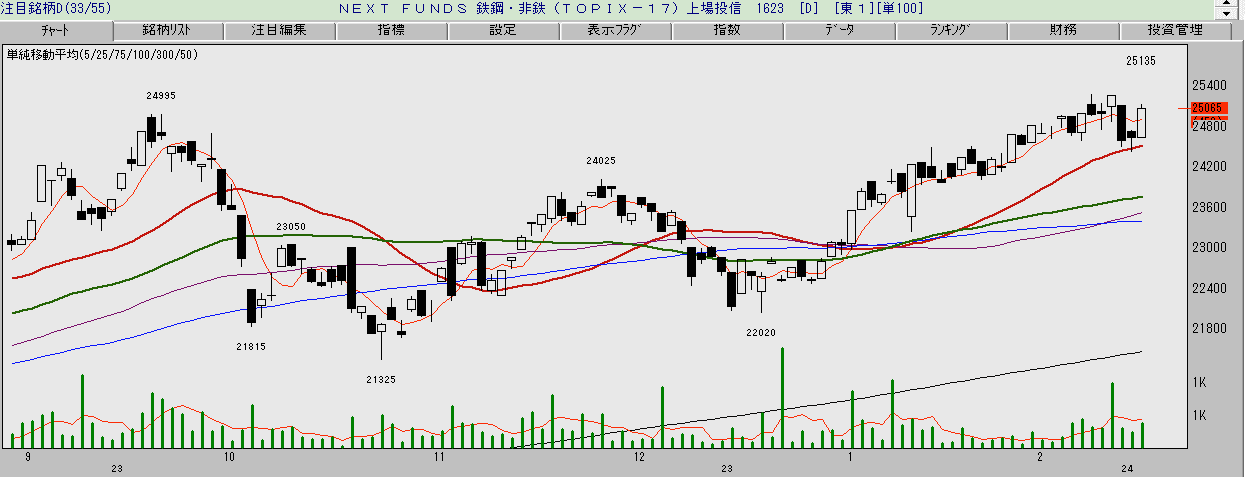

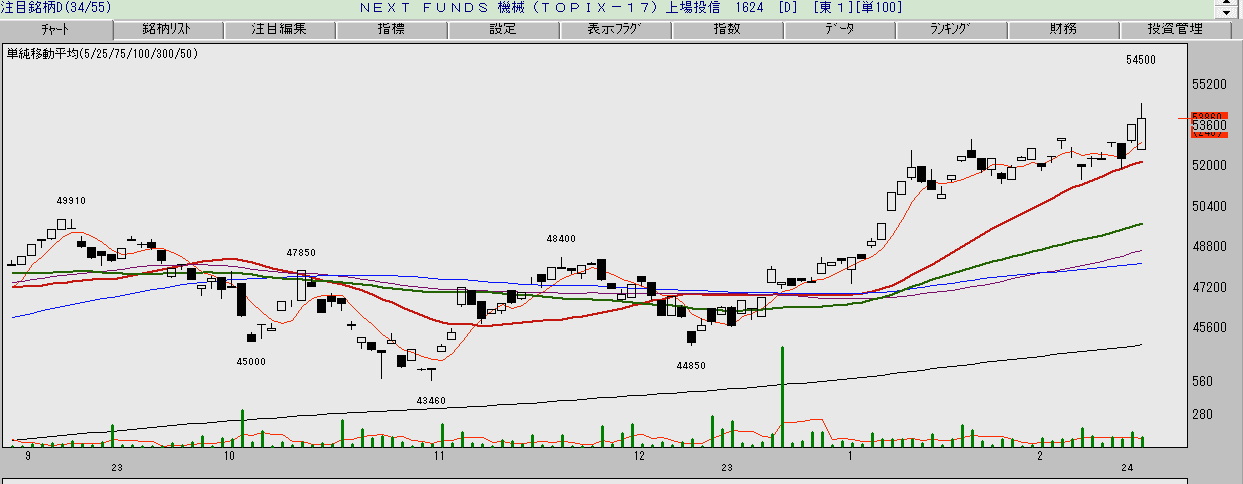

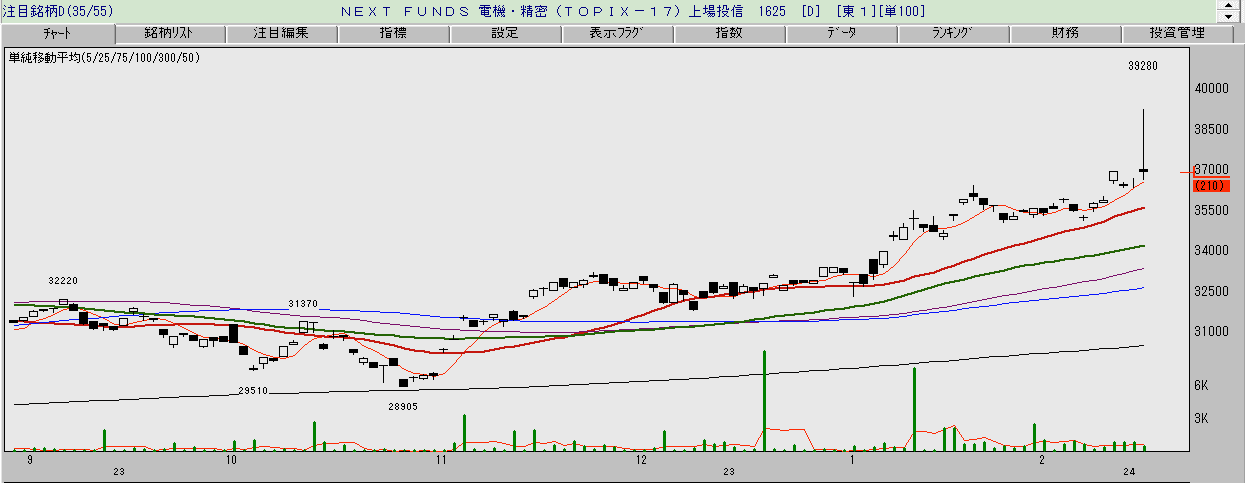

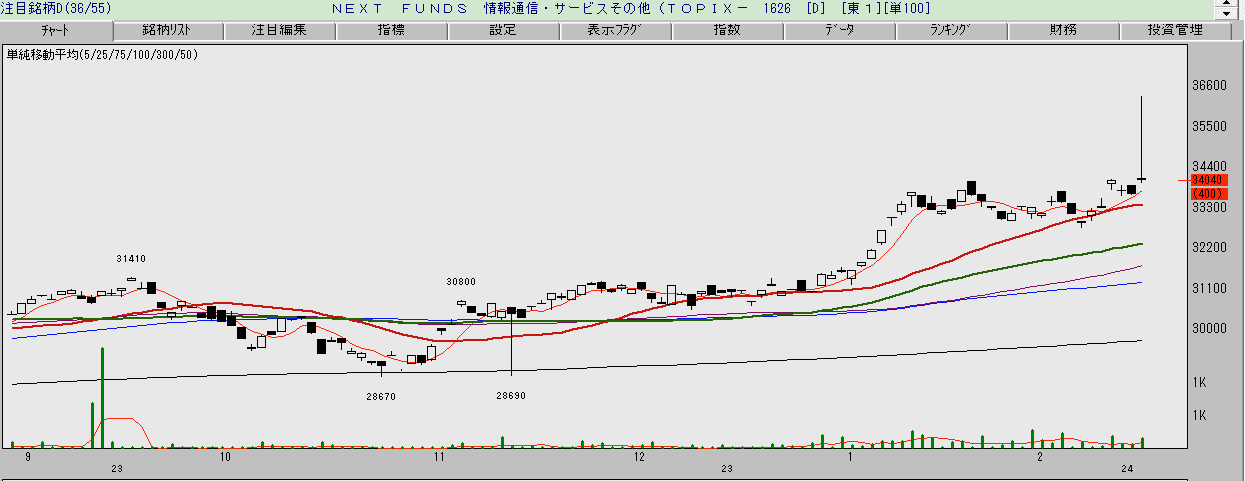

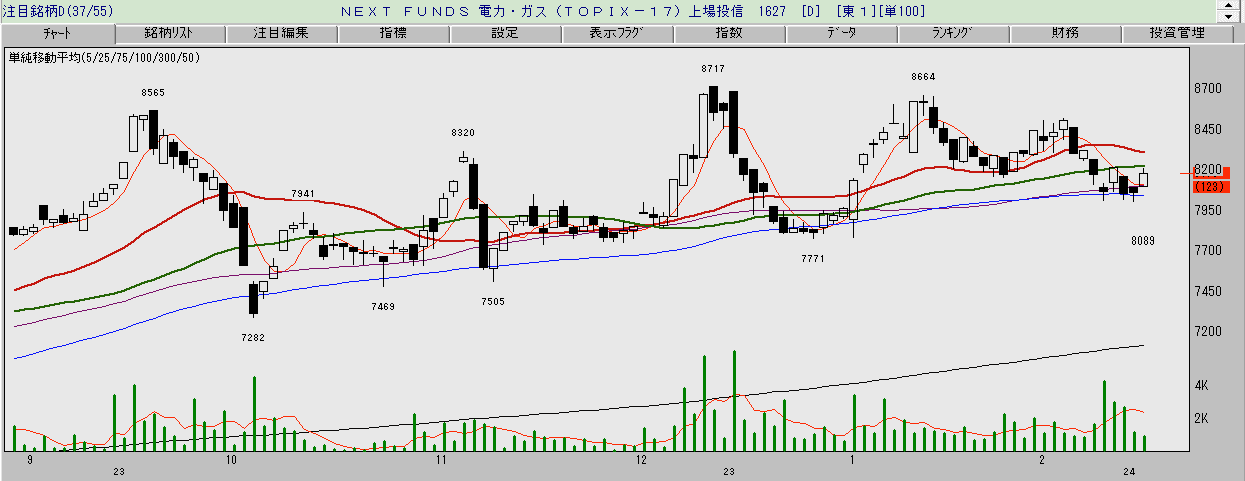

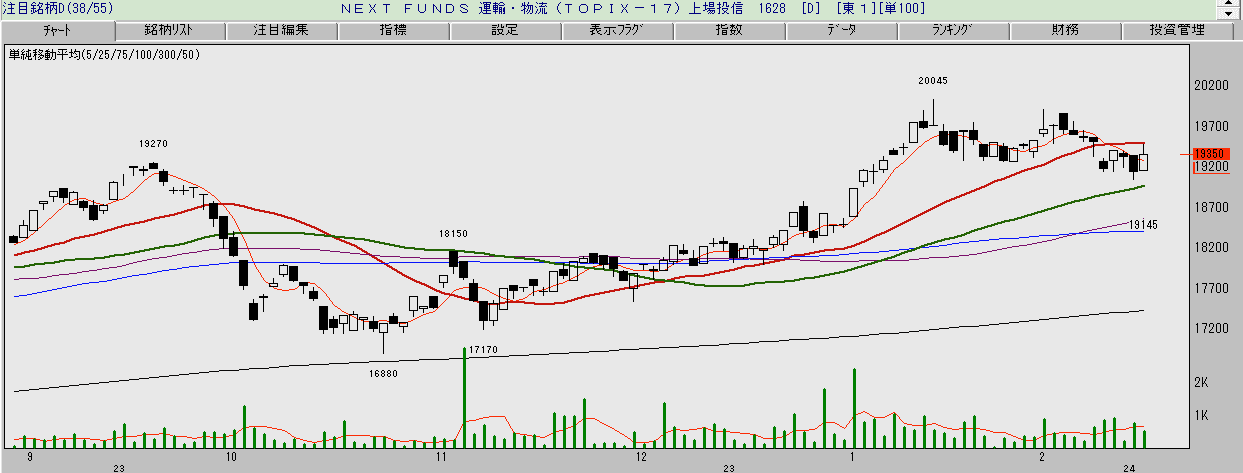

次にセクター別で見ると、1625電気・精密と1626情報通信・サービスその他の長い上髭ピンバーが目につく。この二つのセクターは、明確に天井を打ったと判断して良いだろう。

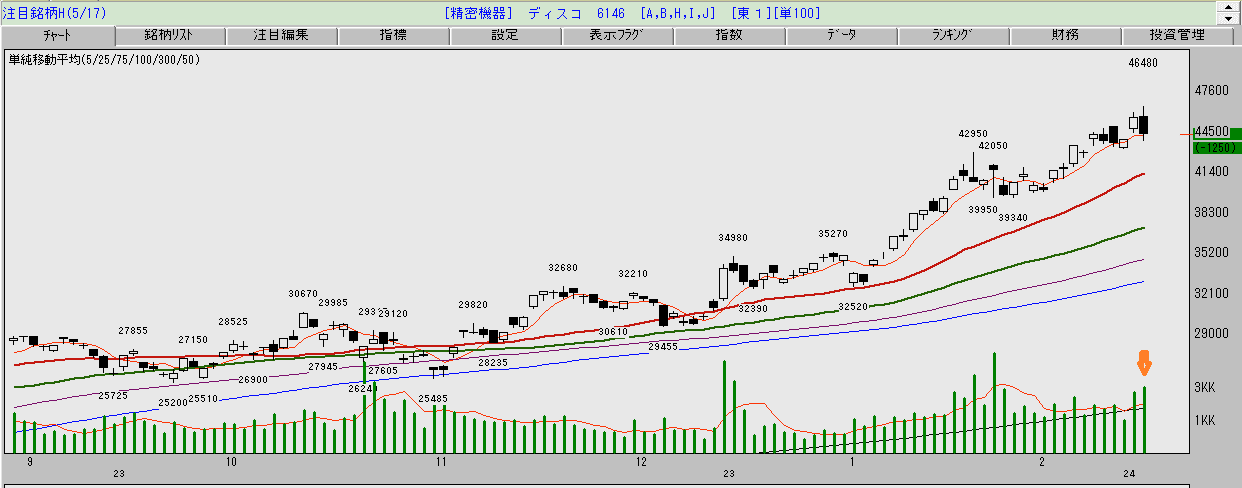

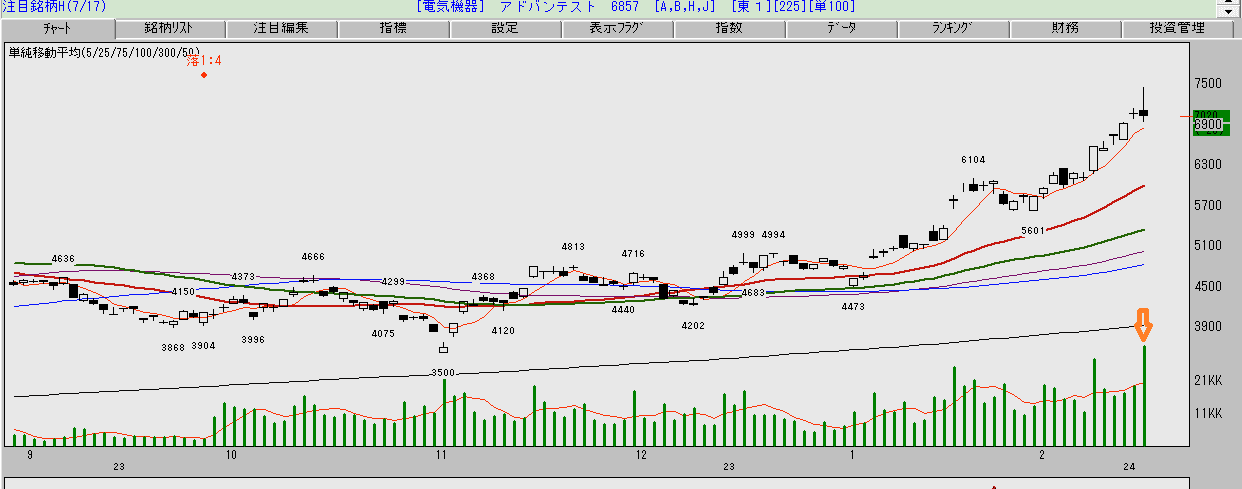

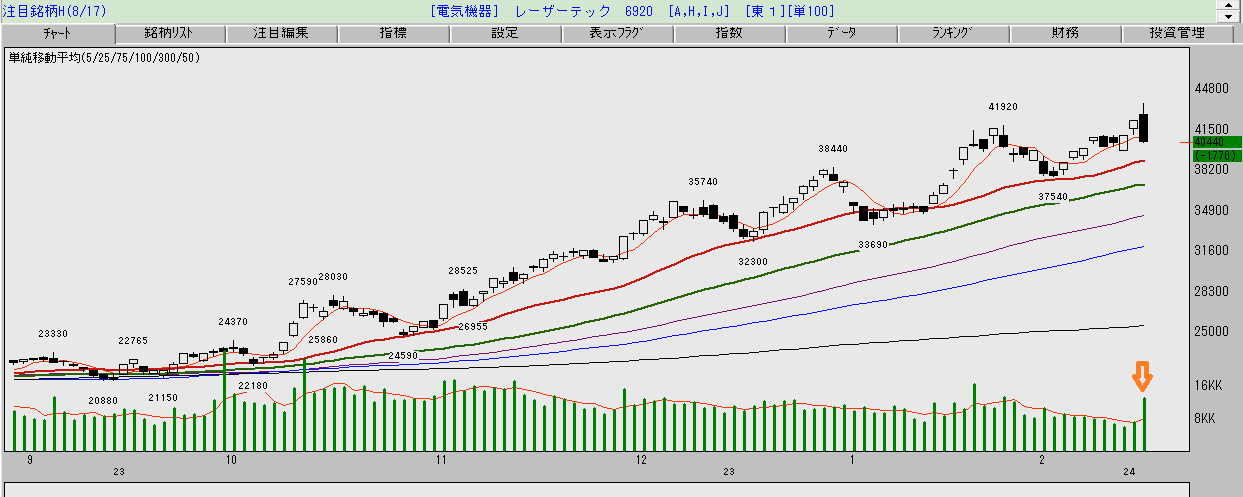

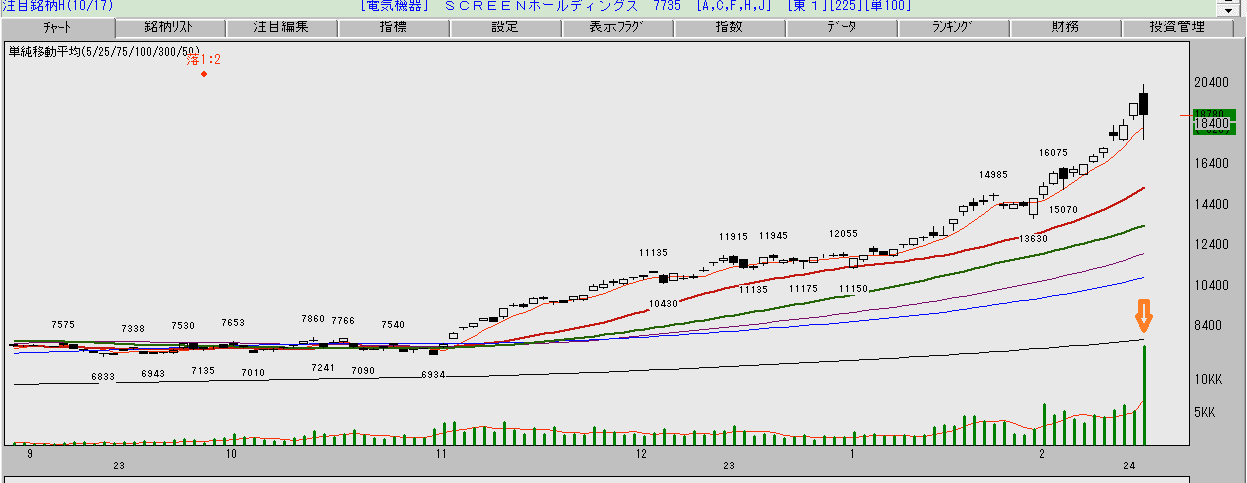

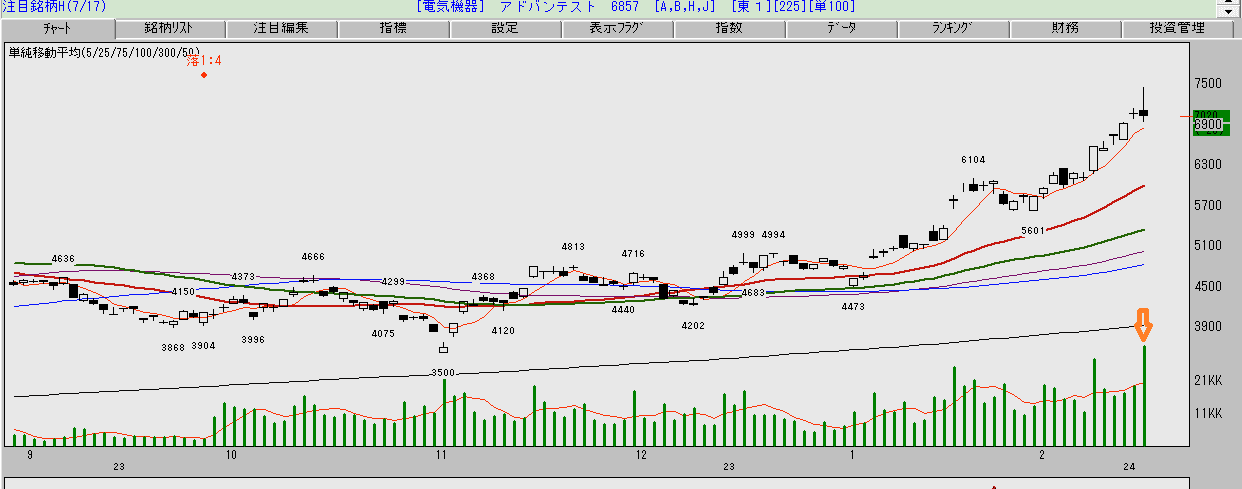

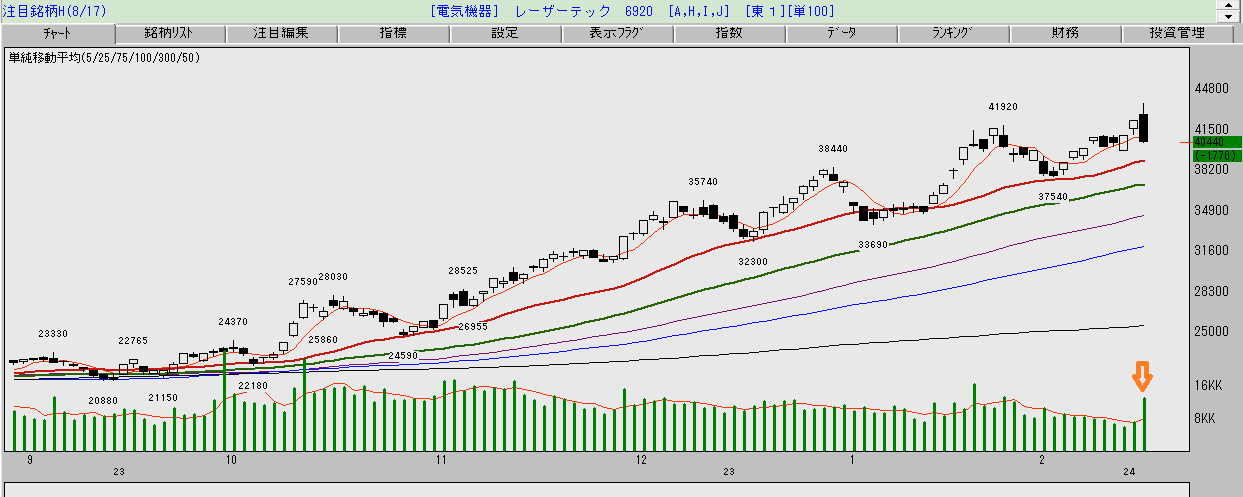

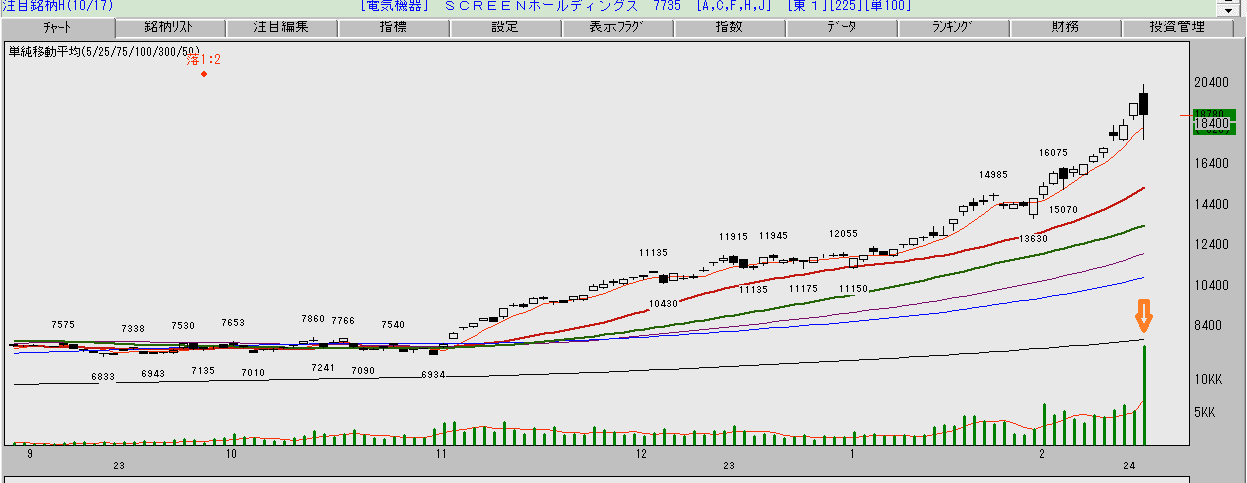

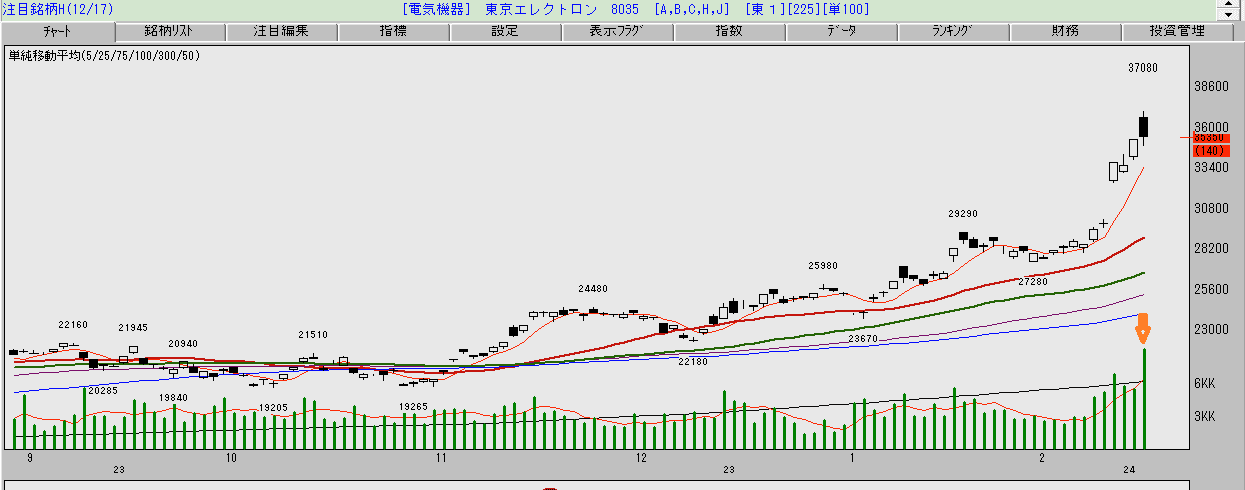

さらにこれまで相場を牽引してきた半導体セクターに、16日に明らかなディストリビューション=機関投資家の売りがあったことが巨大な出来高から判ることも挙げなければならい。問題は、それが今後も続くのかどうかであるが、私にはこのタイミングで機関投資家が売ってきたことを重視しない訳にはいかない。それは個別株でも同様だが、何年も前の鋭角に上がって鋭角に下げた天井値というのは、要注意だからである。

→暴騰はトレンド、トレンドはフレンド 2

そして、次には、俯瞰してみた<株価が変動する姿>である。

→クライマックス・トップ

チャネル・ラインをブレイクしてクライマックス・トップ圏に入ったことは指摘しておいたが、ライフ・サイクル・ステージ分析から言っても、現在が天井圏であることは、すでにベースを5つ形成していることからも明らかに言えることである。

この他にも、上昇ピッチの過熱化など色々と挙げられるが、結局、天井というのは明確には事後的にしかわからず、天井をピンポイントで捉える方法というのは発明されていないので、こうした”状況証拠”を幾つか積み上げていく他ないのであるが、リバモアやオニールの言う如く、複数の先導株が異常な動きをして天井を打つのと機を同じくして相場全体が天井を打つというアノマリーから考えれば、半導体セクターがどうなるのか、来週一週間の相場は天下分け目の天王山になろう。取り分け重要なのは、ディストリビューションの有無であるが、この意味合いで、言うまでもないことだが、現在の相場を象徴する先導株エヌビディアの決算に対する市場の反応がどうなるのかは、最注視イベントであると考えている。

くどいようだが、問題は決算内容の良し悪しではなく、それに市場がどう反応するかである。経験がある人も多いと思うが、最高の利益を出した好決算であるにも関わらず、叩き売られて暴落し、結局そこが天井だったという例は、枚挙に暇がないが、それは機関投資家が売っているからである。そして、こういった場合、往々にしてファンダメンタルズも株価に追随するかのように悪化していくという経過を辿ることになる訳である。

先週、日経平均は史上最高値まであと50円に迫る38865円まで上昇したが、結局、38487円で引けた。

これまでに、再三書いているように、日本株は、史上最高値は更新しないで、ダブルトップをつけて下がっていくというのが、私のメインシナリオなので、16日金曜日の寄り付きで、殆どのポジションを手仕舞い、キャッシュポジションを93%にまで高めたところである。

勿論、相場に100%はないので、史上最高値更新というプランBも排除するものではないが、今だメインシナリオを変更するほどの兆候は表れてはいないので、後で再検討するためにも、現時点での考えを言語化しておくのも良いだろう。

ということで、以下は、まあ、理屈はどうとでも付くの見本のようなポジション・トークである。

まず、挙げなければならないのは、悲観論がほとんど皆無だと言うことである。SNSなどでも、YHよりも、どうやったら指数に劣後しないかが主なトピックになっているといった異様な有様で、これは楽観の極み、ほとんど陶酔の域に達しているのではないかと私には思われて仕方がないのであるが、どう思われるであろうか。

現況は、史上最高値更新は時間の問題というのが、大多数の市場参加者や識者の総意であると言って良いだろうが、それが返って危ないと私なぞは思うのである。その背後にあるのは、ファンダメンタル的な理由付けであろうが、色々なデータや数字から日経平均5万円だとか、人によっては日経平均何十万円だとか様々に言われているが、これに対しては、そもそもファンダメンタルによって天底が判断出来るのかと私は言いたい。

これは結局のところ、マーケットは何によって決まるのか、ファンダメンタルなのか、それとも需給なのか、というマーケット観に帰着する問題であるが、この点はいささかややこしい認識論的な論点を含むので、こうした議論が嫌いではない方は、以下の二つの文章を参照されたい。

→トレンド・フォロー再論

→二番煎じトレンド・フォロー再論

後者の立場に立つ私には、さらに踏み込んでマーケットというものの核心を突いたと思われるジェシー・リバモアの言葉を幾つか、ここで挙げておこう。リバモアが、マーケットの需給を動かしているのは<人間の情緒であり情動>だと言っているのはまさに至言であると私は思うが、どう思われるであろうか。

<株価を動かす要因が何か、多大の時間をかけて答えを見つけようとするのは愚かである。>

<株価が変動する姿にのみ意識を集中させよ。変動の理由に気をとられてはならない。>

<ウォール街に、あるいは株式投資・投機に新しいものは何もない。 ここで過去に起こったことは、これからも幾度となく繰り返されるだろう。 この繰り返しも、人間の本性が変わらないからだ。人間の知性の邪魔をするのは、常に人間の情緒であり情動である。>

従って、次にこのような立場から、現時点において、<株価が変動する姿>をチャートからどのように読みとれるのかを以下に示す。

まず、225、TOPIX共に窓を開けて短いコマ上髭ピンバーで終わっているのは、ひとまず天井を打ったことを示唆している。

225

TOPIX

次にセクター別で見ると、1625電気・精密と1626情報通信・サービスその他の長い上髭ピンバーが目につく。この二つのセクターは、明確に天井を打ったと判断して良いだろう。

さらにこれまで相場を牽引してきた半導体セクターに、16日に明らかなディストリビューション=機関投資家の売りがあったことが巨大な出来高から判ることも挙げなければならい。問題は、それが今後も続くのかどうかであるが、私にはこのタイミングで機関投資家が売ってきたことを重視しない訳にはいかない。それは個別株でも同様だが、何年も前の鋭角に上がって鋭角に下げた天井値というのは、要注意だからである。

→暴騰はトレンド、トレンドはフレンド 2

そして、次には、俯瞰してみた<株価が変動する姿>である。

→クライマックス・トップ

チャネル・ラインをブレイクしてクライマックス・トップ圏に入ったことは指摘しておいたが、ライフ・サイクル・ステージ分析から言っても、現在が天井圏であることは、すでにベースを5つ形成していることからも明らかに言えることである。

この他にも、上昇ピッチの過熱化など色々と挙げられるが、結局、天井というのは明確には事後的にしかわからず、天井をピンポイントで捉える方法というのは発明されていないので、こうした”状況証拠”を幾つか積み上げていく他ないのであるが、リバモアやオニールの言う如く、複数の先導株が異常な動きをして天井を打つのと機を同じくして相場全体が天井を打つというアノマリーから考えれば、半導体セクターがどうなるのか、来週一週間の相場は天下分け目の天王山になろう。取り分け重要なのは、ディストリビューションの有無であるが、この意味合いで、言うまでもないことだが、現在の相場を象徴する先導株エヌビディアの決算に対する市場の反応がどうなるのかは、最注視イベントであると考えている。

くどいようだが、問題は決算内容の良し悪しではなく、それに市場がどう反応するかである。経験がある人も多いと思うが、最高の利益を出した好決算であるにも関わらず、叩き売られて暴落し、結局そこが天井だったという例は、枚挙に暇がないが、それは機関投資家が売っているからである。そして、こういった場合、往々にしてファンダメンタルズも株価に追随するかのように悪化していくという経過を辿ることになる訳である。

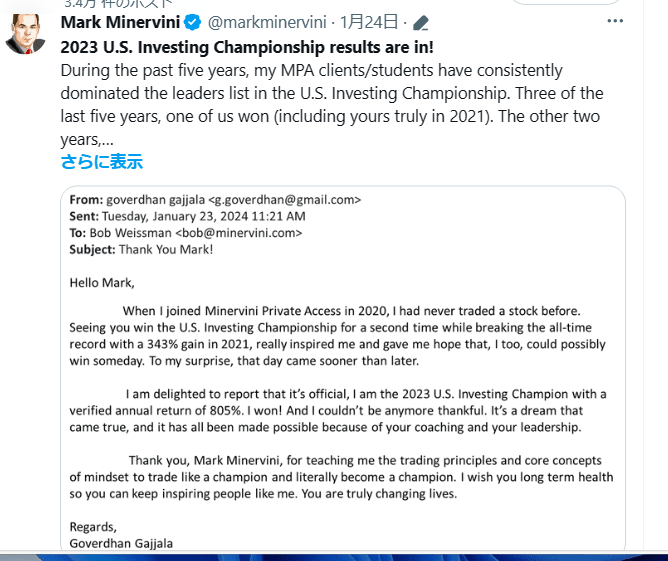

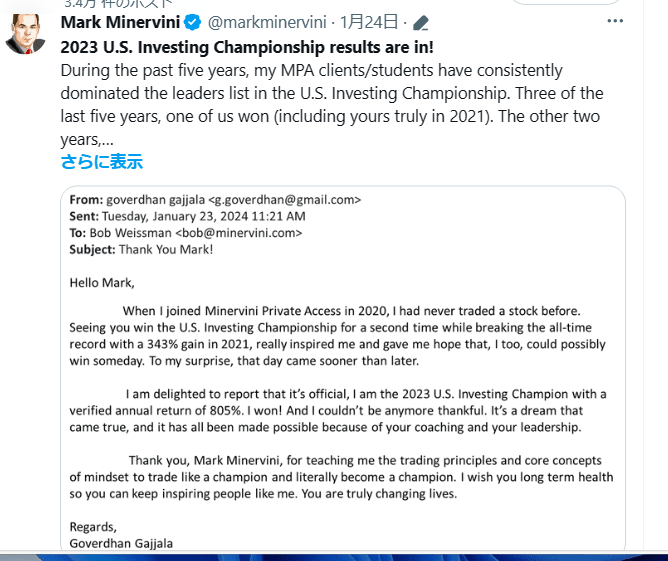

ほうほう、→2023 U.S. Investing Championshipで、 +805%の成績で優勝したGoverdhan Gajjalaという人物は、ミネルビニの教え子とのことである。

さらに、彼以外にも、23人の教え子がリーダーになり、5人が3桁のリターンを達成、平均リターンは91.96%だったというから凄まじい。

<2023年全米投資選手権の結果が出た!

過去5年間、私のMPAのクライアント/学生は、米国投資選手権のリーダーズリストを常に独占してきました。過去5年間のうち3年間は、私たちのうちの1人が優勝しました(←2021年の本人の優勝のこと)。残りの2年は、それぞれ準優勝とトップ5入賞だった。言うまでもなく、私は皆さん全員をとても誇りに思っていますし、今年もまた、特に誇れる特別な年です。

今回、我らがゴバーダン・ガジャラが、なんと+805%のリターンで2023年全米投資選手権を制したのだ。以下は、昨日ゴバーダンから届いた心温まるメールだ。

また、2023年に出場したMPAの他のクライアントや卒業生にもお祝いを申し上げたい。

2023年大会では、多くのお客様が素晴らしい成績を収められました。エンハンスト・グロース(先物・オプション)部門では、マーシン・ダイダックが+117.8%、レニー・ハーシュが+112.9%の成績を収めた。20,000ドル以上の株式のみの部門では、ディーパック・ウパルが+259.2%という素晴らしいリターンを達成した。

全体では、23人の顧客がリーダーになり、5人が3桁のリターンを達成した。平均リターンは91.96%だった。これ以上誇らしいことはありません。自分が勝ったときよりも、生徒たちが勝つのを見るほうが幸せです。>

さらに、彼以外にも、23人の教え子がリーダーになり、5人が3桁のリターンを達成、平均リターンは91.96%だったというから凄まじい。

<2023年全米投資選手権の結果が出た!

過去5年間、私のMPAのクライアント/学生は、米国投資選手権のリーダーズリストを常に独占してきました。過去5年間のうち3年間は、私たちのうちの1人が優勝しました(←2021年の本人の優勝のこと)。残りの2年は、それぞれ準優勝とトップ5入賞だった。言うまでもなく、私は皆さん全員をとても誇りに思っていますし、今年もまた、特に誇れる特別な年です。

今回、我らがゴバーダン・ガジャラが、なんと+805%のリターンで2023年全米投資選手権を制したのだ。以下は、昨日ゴバーダンから届いた心温まるメールだ。

また、2023年に出場したMPAの他のクライアントや卒業生にもお祝いを申し上げたい。

2023年大会では、多くのお客様が素晴らしい成績を収められました。エンハンスト・グロース(先物・オプション)部門では、マーシン・ダイダックが+117.8%、レニー・ハーシュが+112.9%の成績を収めた。20,000ドル以上の株式のみの部門では、ディーパック・ウパルが+259.2%という素晴らしいリターンを達成した。

全体では、23人の顧客がリーダーになり、5人が3桁のリターンを達成した。平均リターンは91.96%だった。これ以上誇らしいことはありません。自分が勝ったときよりも、生徒たちが勝つのを見るほうが幸せです。>

たまたま目についたのだが、3611マツオカコーポレーションの上昇について、インフルエンサーの煽りだとか、イナゴだとか例によってSNSでは騒々しいが、注目銘柄に入れていた私の眼には、これは底値圏での、典型的なマーケット・メイカーの玉集めのように見えるので、簡単に説明を。

これは、週足チャートであるが、このようなマーケット・メイカーの動きというのは、週足チャートで俯瞰して見た方が判り易い。それはどうしても大きな出来高という痕跡となって現われざるを得ないので、大きな出来高が出来た時のプライス・アクションから、マーケット・メイカーのパターン化した動きが、ある程度推測出来るからである。以下は、その簡単な工程表である。

1-最初に試し玉の買いを入れる。(黒い矢印)

2-上がってきたら、売りたたいて値を下げる。(赤い矢印)

3-下げ切ったところで、買いに出て、玉を集める。(茶色の矢印)

4-所定の玉数量が集まるまで、2と3を繰り返す。←現在

5-所定の玉数量が集まったら、暴騰させて、高値で売り抜ける。

というのが、まあ、私の陰謀論的な解釈であるが、さてどう思われるであろうか。

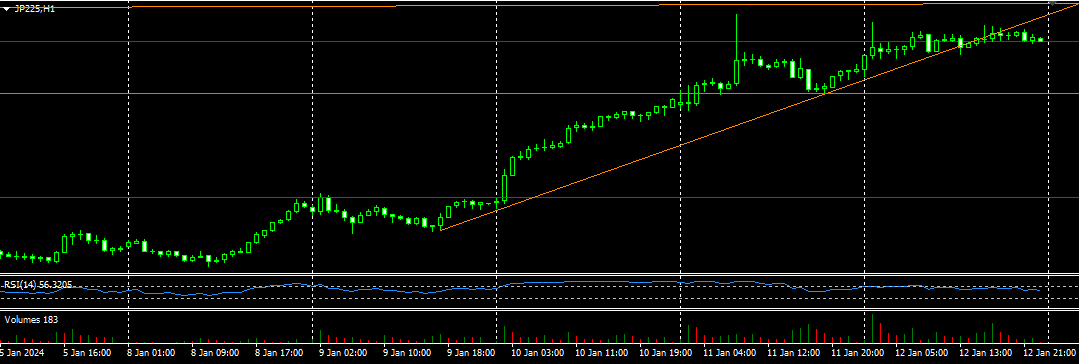

日経平均は5連騰、先週(9-12日)だけで高値までに2,462円も値上がりですか、そうですか。

ということで、これは明らかにクライマックス・トップ圏突入とは言えるだろう。まあ、だからと言って、すぐに下げるという訳ではないけれども。

225月足

225月足

TOPIX月足

TOPIX月足

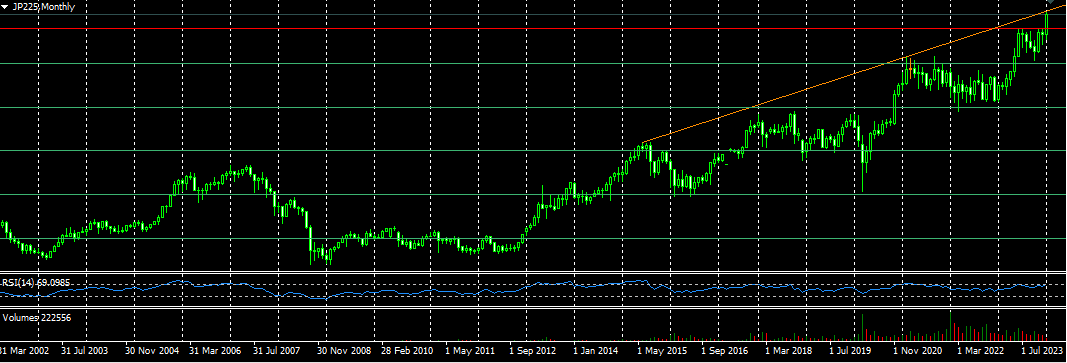

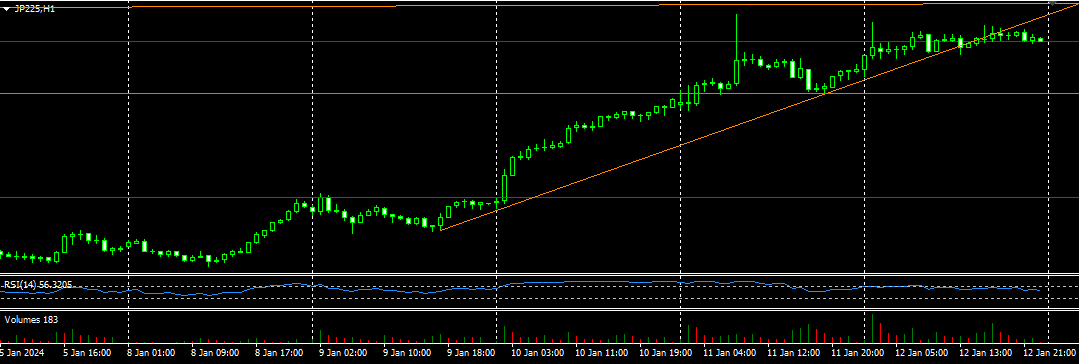

CFDではまだクライマックス・トップとは言えないようだが、1時間足ではサポート・ラインを割り込んでいる。

CFD225月足

CFD225月足

CFD225 1時間足

CFD225 1時間足

ということで、これは明らかにクライマックス・トップ圏突入とは言えるだろう。まあ、だからと言って、すぐに下げるという訳ではないけれども。

225月足

225月足 TOPIX月足

TOPIX月足CFDではまだクライマックス・トップとは言えないようだが、1時間足ではサポート・ラインを割り込んでいる。

CFD225月足

CFD225月足 CFD225 1時間足

CFD225 1時間足

・→令和6年11日一般社団法人ワクチン問題研究会~設立後6カ月の成果報告

・COVID小委員会でのファウチ発言に関する、令和6年9日のブラッド・ウェンストラップ議員の声明。

「2日間にわたる証言と14時間にわたる質疑の結果、多くのことが明らかになった。今日のヒアリングでファウチ博士は、自分が推進した政策と義務化は、残念ながら今後何年にもわたってワクチン接種をためらわせることになるかもしれないと主張した。彼は、しばしば抑圧されていた研究所流出説は、実際には陰謀論ではなかったと証言した。さらに、アメリカ人に強要された社会的距離の取り方は、ある意味 "思いつき "であり、科学的データに基づいていなかった。

ファウチ博士の記録されたインタビューは、公衆衛生システムにおけるシステム上の失敗を明らかにし、公衆衛生当局の手続き上の重大な懸念を明らかにした。反対意見がしばしば考慮されなかったり、完全に抑圧されていたことは明らかである。将来パンデミックが発生した場合、アメリカの対応は科学的事実と決定的データによって導かれなければならない。

私たちの調査にとって重要なCOVID-19の情報をファウチ博士が思い出せないことに私たちは不満を持っているが、私たちが話をした他の人たちは事実を思い出している。私は、ファウチ博士が特別小委員会の前で非公開で証言してくれたことに感謝しており、今年の公聴会で彼とさらに話すことを楽しみにしている。今後、もっと良くする機会はたくさんある。」

・COVID小委員会でのファウチ発言に関する、令和6年9日のブラッド・ウェンストラップ議員の声明。

「2日間にわたる証言と14時間にわたる質疑の結果、多くのことが明らかになった。今日のヒアリングでファウチ博士は、自分が推進した政策と義務化は、残念ながら今後何年にもわたってワクチン接種をためらわせることになるかもしれないと主張した。彼は、しばしば抑圧されていた研究所流出説は、実際には陰謀論ではなかったと証言した。さらに、アメリカ人に強要された社会的距離の取り方は、ある意味 "思いつき "であり、科学的データに基づいていなかった。

ファウチ博士の記録されたインタビューは、公衆衛生システムにおけるシステム上の失敗を明らかにし、公衆衛生当局の手続き上の重大な懸念を明らかにした。反対意見がしばしば考慮されなかったり、完全に抑圧されていたことは明らかである。将来パンデミックが発生した場合、アメリカの対応は科学的事実と決定的データによって導かれなければならない。

私たちの調査にとって重要なCOVID-19の情報をファウチ博士が思い出せないことに私たちは不満を持っているが、私たちが話をした他の人たちは事実を思い出している。私は、ファウチ博士が特別小委員会の前で非公開で証言してくれたことに感謝しており、今年の公聴会で彼とさらに話すことを楽しみにしている。今後、もっと良くする機会はたくさんある。」

ピーター・ブラントは、12月27日に買い推奨、マーク・リッチーもマーケットが開く前に注目ツイート。まあ、テクニカル的に、見ているところは、皆、全く同じ。

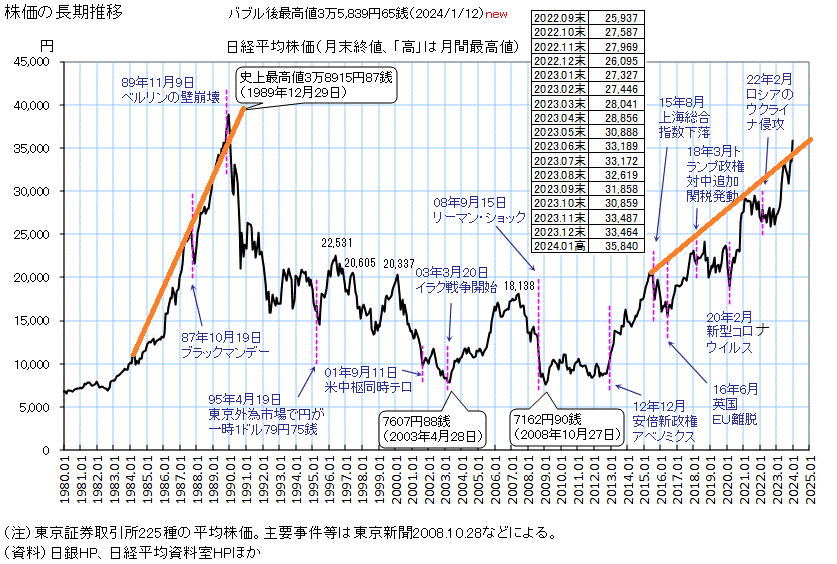

2023年は、トレンド・フォロワーにとっては、すこぶる付の稼ぎ時の年であった。最終損益はともかく、勝率 56.4%損益比率 1対8.3という数字を残せたことは、個人的には非常に満足できる年であった 。

少しばかしSNSを覗いてみたが、ファンダ・グロース系の人は、行き詰まりや限界を感じているような総括や感想が多く、やはり、「小型成長株でテン・バガー」本の出版ラッシュは、フラグであったようだ。

年末には、全貸借銘柄の1年間のチャートを、売買シミュレーションをしながら、順番に確認していくのを、恒例の年課にしているが、2023年はトレンドが出た好環境であったことは、年初から年末まで、綺麗な右肩上がりのチャートを描いている銘柄が多くみられたことことからも十二分に確認できる。これら先導株は、オニールの本に載っているような、典型的なチャートばかりで、オニール流の投資を実践している投資家にとっては、大豊作の年だったと言っても決して大げさな言ではないと思われる。彼も草葉の陰で喜んでいるだろう。

個人的には、現在買い持ちだけになっているのが訳5割、天井圏で両建てになっているのは訳3割で、ドテンして売り持ちだけになっているのが2割と言ったポートフォリオ構成で、今年は最終的には、ほとんどが売り持ちに移行していくのではないかと思っている。つまり、天井を打ってダウン・トレンドに転換する正念場の年になるのではないかと思っている次第。

前にも書いたが、2023年の個人的な大きなトピックとしては、相場環境認識の目線をアップ・トレンドに方針転換したことを挙げなければならない。

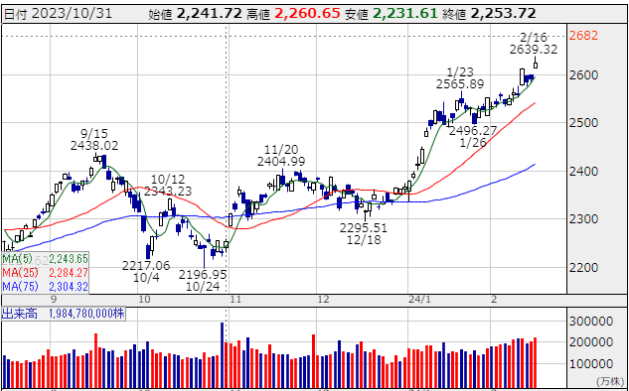

これはCFDの225週足チャートだが、テクニカル的には、5月17日にレンジ相場をブレイク(一番左の矢印)して、アップトレンド相場に転換したことが、2023年の大きな特異点で、個人的には、この認識が決定的に重要だったと思う。その後下落して、レンジ相場の上端に戻ってきたが二度跳ね返され(10月5日と10月31日→二、三番目の矢印)、レジスタンス・ラインがサポート・ラインに転換しているのがわかる。現在は、赤い横線で水平に引いてある強力なレジスタンス・ライン=ベースを、上に抜けていくかどうかといった位置にあるが、もし抜けて行くようであれば、とりあえずは、3万5,000円を目指す流れになろう。

さらに、月足チャートで見ると、5月に一つ上のダーバス・ボックスに移行したというのが良くわかる。

従って、もし上抜けていくのであれば、私のハード・ランディング・シナリオは、バブル最高値3万8,957円44銭と3万4,000円の間のどこかで天井を打って、右肩下がりのダブル・トップになるという風に変更せざるを得ないことになる。今年こそは、天井をつけるのではないかと予想しているが、さて、どうなるであろうか。

少しばかしSNSを覗いてみたが、ファンダ・グロース系の人は、行き詰まりや限界を感じているような総括や感想が多く、やはり、「小型成長株でテン・バガー」本の出版ラッシュは、フラグであったようだ。

年末には、全貸借銘柄の1年間のチャートを、売買シミュレーションをしながら、順番に確認していくのを、恒例の年課にしているが、2023年はトレンドが出た好環境であったことは、年初から年末まで、綺麗な右肩上がりのチャートを描いている銘柄が多くみられたことことからも十二分に確認できる。これら先導株は、オニールの本に載っているような、典型的なチャートばかりで、オニール流の投資を実践している投資家にとっては、大豊作の年だったと言っても決して大げさな言ではないと思われる。彼も草葉の陰で喜んでいるだろう。

個人的には、現在買い持ちだけになっているのが訳5割、天井圏で両建てになっているのは訳3割で、ドテンして売り持ちだけになっているのが2割と言ったポートフォリオ構成で、今年は最終的には、ほとんどが売り持ちに移行していくのではないかと思っている。つまり、天井を打ってダウン・トレンドに転換する正念場の年になるのではないかと思っている次第。

前にも書いたが、2023年の個人的な大きなトピックとしては、相場環境認識の目線をアップ・トレンドに方針転換したことを挙げなければならない。

これはCFDの225週足チャートだが、テクニカル的には、5月17日にレンジ相場をブレイク(一番左の矢印)して、アップトレンド相場に転換したことが、2023年の大きな特異点で、個人的には、この認識が決定的に重要だったと思う。その後下落して、レンジ相場の上端に戻ってきたが二度跳ね返され(10月5日と10月31日→二、三番目の矢印)、レジスタンス・ラインがサポート・ラインに転換しているのがわかる。現在は、赤い横線で水平に引いてある強力なレジスタンス・ライン=ベースを、上に抜けていくかどうかといった位置にあるが、もし抜けて行くようであれば、とりあえずは、3万5,000円を目指す流れになろう。

さらに、月足チャートで見ると、5月に一つ上のダーバス・ボックスに移行したというのが良くわかる。

従って、もし上抜けていくのであれば、私のハード・ランディング・シナリオは、バブル最高値3万8,957円44銭と3万4,000円の間のどこかで天井を打って、右肩下がりのダブル・トップになるという風に変更せざるを得ないことになる。今年こそは、天井をつけるのではないかと予想しているが、さて、どうなるであろうか。

今年起こった大きな事件を振り返ってみると、色々な切り口があろうが、自民党の統一教会問題、ジャニーズ問題、ダイハツ問題、自民党のパーティー券裏金問題など「組織」に関する様々な問題が顕在化したことが、挙げられよう。

「顕在化した」と言ったが、これらは以前から指摘されていた事柄で、知っている人は知っているという意味では、何も知らなったようなマスコミの手のひら返し的態度はいつもの事であるが、これらの問題の背後にあるものを抉り出さないと、是非を表面的に論ずるだけでは、何らの解決にもならないこと言うまでもないだろう。

従って、ここでこれらの問題に関して、巷間あまり言われていない接戦をいくつか引いてみたい。

それは、「資本ー民族ー国家」という三位一体のシステムの内の、「民族」という側面からの接線で、ここで「民族」というのは文化的な概念として言うのであるが、平たく言えば、日本の組織における伝統的・文化的特殊性という接戦を引いてみようという訳である。

一般には、こういった組織の問題というと、抽象的な「組織はなぜ衰退するのか」といった視点から、大上段に語られることがほとんどだが、これらの考察からは、一見尤もだが、実は衛生無害な結論しか出てこないのは、そこには大きな死角があるからで、その死角とは、比較文化論な視点であると言いたいのである。

この比較文化論な視点という点では、これまで多くの本を読んできたが、私が読んできた中では、山本七平の数々の著作が、日本的組織における伝統的・文化的特殊性の精髄に迫り得た、ほとんど唯一の偉業である。生前時の高評価に反比例するかのように、この山本学の影響が現在の論壇にほとんど見られないという事実は、私には奇妙を通り越していささか不思議な気がする程であるが、それはそれとして、先の死角の意味合いについて、山本はこのように述べている。

<日本に発展をもたらした要因はそのまま、日本を破綻させる要因であり、無自覚にこれに呪縛されていることは、「何だかわからないが、こうなってしまった」という発展をもたらすが、同時に「何だかわからないが、こうなってしまった」という破滅をも、もたらしうる>、と。

この点で、山本は、現在の保守と言われる、或いは保守を自称する論客とは、立場を異にするということは言っておかなければならないだろう。つまり、彼らは伝統というと、それが自明であり、守るべき良きものとしてしか語らないが、これに対して山本は、我々日本人は伝統に<無自覚に呪縛されて>いるのであって、それ故に日本に<発展をもたらした要因はそのまま、日本を破綻させる要因>にもなると捉えている。つまり、その長所と短所は裏表の関係にあるということであって、どちらの論が現実の複雑な襞に食い込み、その立体的な陰影を捉えているのかは、言うまでもないだろう。

ここでは、もうすでに40年以上も経っているのかという思いに改めて駆られるが、1980年に刊行された『日本資本主義の精神』から、いくつか論点を拾ってみよう。

『日本資本主義の精神ーなぜ、一生懸命働くのか』の第一章「日本の伝統と日本の資本主義」では、「日本の会社は、機能集団と共同体の二重構造」であることが指摘されている。

<日本の資本主義は、おそらく「企業神倫理と日本資本主義の精神」という形で解明されるべきもので、その基本は前記の二重構造にあるだろう。これが、日本の社会構造により支えられ、さらに、各人の精神構造は、その社会構造に対応して機能している。これを無視すれば、企業は存立しえない。

この対応を簡単に記せば、機能集団が同時に共同体であり、機能集団における「功」が共同体における序列へ転化するという形である。

そして、全体的に見れば、機能集団は共同体に転化してはじめて機能しうるのであり、このことはまた、集団がなんらかの必要に応じて機能すれば、それはすぐさま共同体に転化することを意味しているのであろう。>

この日本的組織における機能集団と共同体という二重構造という特異性を際立たせるために、山本は、アメリカやヨーロッパを持ち出して来て、日本とは違って、アメリカやヨーロッパでは「機能集団と共同体が分化」していることを挙げる。その比較文化論的結論は、アメリカやヨーロッパでは、イギリスの村落共同体やアメリカの地縁的共同体から社会(会社)に言わば出稼ぎにいっている(つまり、機能集団と共同体が分化している)のに対し、日本の場合は、機能集団が共同体に転化しているというものである。

山本は次のようなアメリカの地縁的共同体の例を出しているが、こういった例を持ち出して来るところが、山本の真骨頂である。

<アメリカの状態はしばしば取り上げられているが、共同体が今なお強固に存在している地方はもちろんのこと、犯罪都市ニューヨークのど真ん中の、夜は、絶対に一人歩きできないと言われる危険な場所にも、なお、そこへはいればドアに鍵はいらず、スーツケースを三日も四日もロビーへ放り出しておいても、絶対になくならない場所もある。それは、あるキリスト教系新宗派の宿舎である。その中に入ってみると、「なるほど、第三の種族が生まれる地縁社会の共同体とはこういうものなのか」とつくづく思う。そこには、あらゆる種族の人種がおり、学歴、貧富もさまざまで、経歴も多種多様、前科のある者も麻薬常習者だった者もいる。それらがみな、あらゆる系譜を断ち切って「新種族化」して共同体を構成し、超倫理的集団に転嫁しているのである。>

そして、アメリカやヨーロッパの機能集団が「契約」によって組織されているのに対し、機能集団と共同体との二重構造の日本の組織においては、「契約が(有名無実で)存在していない」事実を、挙げている。そして、ここらあたりの説明は端折って、幾分駆け足で進めるが、その代わりを成すものとして、「擬制の血縁関係」による不文律を挙げている。

この「擬制の血縁関係」の説明として、出版社の「常勤アルバイト」の例を挙げているが、この説明は私には、現在の非正規雇用社員の問題、引いては日本の労働市場の問題の核心を言い当てているように思われるが、どう思われるであろうか。

<だが、会社種族でない者は、まるで血縁社会における非血縁者のように、そこに何年いようと、生涯をそこで送ろうと、何の権利も認められない。昔、ある出版社に「常勤アルバイト」という制度があった。このアルバイトは社員と全く同じなのだが、十年勤めていても、一片の通告で解雇できた。それは不当解雇でなく、正当解雇なのである。そしてこの差別は当然とされていた。なぜならば、後者は確かに正当解雇だが、前者は血縁集団からの追放に等しく、いわば勘当であり、これはどの社会でも安直にできることではないからである。

そしてこの種の行き方への反対は、一に、「全員を会社種族とせよ」という反対であっても、「会社種族を解体して全員を同一条件にせよ」ではなかった。すなわち、労働組合の要求も、「機能集団=共同体」への完成へと向かえということだったのである。>

ここには、なぜ日本には労働市場というものが成立し得なかった理由が、明確に説明されている。日本で正社員が解雇されるのは、<血縁集団からの追放に等しく、いわば勘当であり>、共同体からの追放であったからである。

また、こうした二重構造の日本の組織的伝統の中で発展してきた、終身雇用と年功序列という日本の企業特有の慣例は、現在では否定的にしか捉えられていないが、詰まるところ、これは果たしてそう簡単に伝統を作り替えることが出来るのかという問題に帰着するとも言えよう。

この点については、戦後、留学した御曹司が社長になって、アメリカのハーバード・ビジネス・スクール流の経営を持ち込んで、つぶれた大出版社の例を山本は持ち出しているが、少し前の大塚家具の内紛劇なども同様で、結局、経営者としての軍配は父親の方に上がったようである。コンサル出身の久美子社長の経営では、会社は、事実上機能不全に落ち入り、立ち行かなくなって、結局身売りせざるを得なくなった訳である。機能集団だけで突っ走ると、日本の企業は、ダメになってつぶれるのであるが、当然に共同体だけで行くと営利企業として機能しなくなり、これもまたつぶれてしまうのである。

この見地から考えると、結局、このような二重構造の日本の組織的伝統を自覚して、共同体という性格を守りながら、如何に機能集団としての能力を発揮しうるのかを考えて、それを実行することが出来た人が、日本の名経営者なのだということがわかる。戦後の不況期に、レイオフをしないといった松下幸之助の発言は、不景気の首切りは常態であった当時には破天荒のことであったが、彼が「経営の神様」になったのも、このような日本の組織的伝統を良く自覚していたればこそであろう。かっての日本を指して、「最も成功した共産主義社会」という評がなされたのも、うべなるかなである。

この意味で、自民党が「構造改革」の名のもとに、派遣法を成立させたのは、日本の衰退を考える上で、象徴的な出来事であったように思う。「構造改革」というのは日本の組織的伝統の「構造」を「改革」しようとした社会的な一大実験であったと言って良いが、そこには、こうした日本の組織的な伝統に対する自覚があったとは到底思われない。

言い換えると、そこに見過ごされているのは、労働市場も持ち得ない中で、終身雇用と年功序列でもって、アジアの奇跡と呼ばれた「高度成長」を成し遂げ、世界第二位の経済大国にまで成りあがり、一時は「ジャパン・アズ・ナンバー・ワン」とまで称された成果に対する自覚であるが、結局、これらは<「何だかわからないが、こうなってしまった」という発展>でしかなかったということであろう。一連の「構造改革」とは、またもや「からごころ」の悪弊が出たと言わざるをえないが、この日本人の伝統的思考形式、宿痾としての「からごころ」という接線については、後述する。

なお、日本のバブル期には、アメリカでは「日本式経営」に倣えということで、社内運動会を開催した企業が、少なからずあったことは、今となっては面白いエピソードである。

とまあいったようなことで、私の眼から見ると、当初に挙げておいた自民党の統一教会問題、ジャニーズ問題、ダイハツ問題、自民党のパーティー券裏金問題などは同根であって、日本の組織的な伝統に対する自覚の欠如から、その共同体的悪弊が表に出た事例と言って良いが、ジャニーズやダイハツは営利企業なので、機能集団としての能力が担保されないと倒産が待っているので、この点はそう悲観する必要はないとも言えるが、問題は自民党である。ここには、日本のポリティカル・マインドの問題が関わってくるので、これはまた、この日本のポリティカル・マインドという接線を引いて、改めて論じてみたいと思っている。

ところで、これは当事者でないと解らない機微があるので、断言するつもりはないが、参政党の内紛も、根底には、この日本の組織的伝統に対する自覚の有無の問題があるのではないかと私には思われる。それは、あえて二極化して述べれば、政党として共同体的側面を無視して、機能集団オンリーで行こうとする勢力と、共同体としての性格を守りながら、政党としての機能集団の能力を発揮させようとする勢力の対立といった構図であるが、この点、どう思われるであろうか。

ここには、日本の機能集団=政策集団として政党の難しさがあるのだが、このことは、自民党や野党の派閥というものを考えてみれば、すぐにわかることで、派閥=政策集団でないことは明白であろう。つまり、派閥というのは共同体の中の、それ自体がこれまた共同体だということである。

まあ、政党というのは、与党も野党も、ある意味では日本の組織的伝統の昇華された精髄と言ったら語弊があろうが、典型例であることは確かで、機能集団として突っ走っしろうとして失敗した第一次安倍内閣の反省から、自民党の共同体という性格を守りながら、如何に機能集団としての能力を発揮しうるのかを考えて、それを実行しようと悪戦苦闘したのが、第二次安倍内閣であったと私は考えているのであるが、どう思われるであろうか。勿論、この意味で、そこには妥協がつきものなので、極端に言えば、51の意志を通すために49の妥協をするのが政治であることは言うまでもないだろう。

「顕在化した」と言ったが、これらは以前から指摘されていた事柄で、知っている人は知っているという意味では、何も知らなったようなマスコミの手のひら返し的態度はいつもの事であるが、これらの問題の背後にあるものを抉り出さないと、是非を表面的に論ずるだけでは、何らの解決にもならないこと言うまでもないだろう。

従って、ここでこれらの問題に関して、巷間あまり言われていない接戦をいくつか引いてみたい。

それは、「資本ー民族ー国家」という三位一体のシステムの内の、「民族」という側面からの接線で、ここで「民族」というのは文化的な概念として言うのであるが、平たく言えば、日本の組織における伝統的・文化的特殊性という接戦を引いてみようという訳である。

一般には、こういった組織の問題というと、抽象的な「組織はなぜ衰退するのか」といった視点から、大上段に語られることがほとんどだが、これらの考察からは、一見尤もだが、実は衛生無害な結論しか出てこないのは、そこには大きな死角があるからで、その死角とは、比較文化論な視点であると言いたいのである。

この比較文化論な視点という点では、これまで多くの本を読んできたが、私が読んできた中では、山本七平の数々の著作が、日本的組織における伝統的・文化的特殊性の精髄に迫り得た、ほとんど唯一の偉業である。生前時の高評価に反比例するかのように、この山本学の影響が現在の論壇にほとんど見られないという事実は、私には奇妙を通り越していささか不思議な気がする程であるが、それはそれとして、先の死角の意味合いについて、山本はこのように述べている。

<日本に発展をもたらした要因はそのまま、日本を破綻させる要因であり、無自覚にこれに呪縛されていることは、「何だかわからないが、こうなってしまった」という発展をもたらすが、同時に「何だかわからないが、こうなってしまった」という破滅をも、もたらしうる>、と。

この点で、山本は、現在の保守と言われる、或いは保守を自称する論客とは、立場を異にするということは言っておかなければならないだろう。つまり、彼らは伝統というと、それが自明であり、守るべき良きものとしてしか語らないが、これに対して山本は、我々日本人は伝統に<無自覚に呪縛されて>いるのであって、それ故に日本に<発展をもたらした要因はそのまま、日本を破綻させる要因>にもなると捉えている。つまり、その長所と短所は裏表の関係にあるということであって、どちらの論が現実の複雑な襞に食い込み、その立体的な陰影を捉えているのかは、言うまでもないだろう。

ここでは、もうすでに40年以上も経っているのかという思いに改めて駆られるが、1980年に刊行された『日本資本主義の精神』から、いくつか論点を拾ってみよう。

『日本資本主義の精神ーなぜ、一生懸命働くのか』の第一章「日本の伝統と日本の資本主義」では、「日本の会社は、機能集団と共同体の二重構造」であることが指摘されている。

<日本の資本主義は、おそらく「企業神倫理と日本資本主義の精神」という形で解明されるべきもので、その基本は前記の二重構造にあるだろう。これが、日本の社会構造により支えられ、さらに、各人の精神構造は、その社会構造に対応して機能している。これを無視すれば、企業は存立しえない。

この対応を簡単に記せば、機能集団が同時に共同体であり、機能集団における「功」が共同体における序列へ転化するという形である。

そして、全体的に見れば、機能集団は共同体に転化してはじめて機能しうるのであり、このことはまた、集団がなんらかの必要に応じて機能すれば、それはすぐさま共同体に転化することを意味しているのであろう。>

この日本的組織における機能集団と共同体という二重構造という特異性を際立たせるために、山本は、アメリカやヨーロッパを持ち出して来て、日本とは違って、アメリカやヨーロッパでは「機能集団と共同体が分化」していることを挙げる。その比較文化論的結論は、アメリカやヨーロッパでは、イギリスの村落共同体やアメリカの地縁的共同体から社会(会社)に言わば出稼ぎにいっている(つまり、機能集団と共同体が分化している)のに対し、日本の場合は、機能集団が共同体に転化しているというものである。

山本は次のようなアメリカの地縁的共同体の例を出しているが、こういった例を持ち出して来るところが、山本の真骨頂である。

<アメリカの状態はしばしば取り上げられているが、共同体が今なお強固に存在している地方はもちろんのこと、犯罪都市ニューヨークのど真ん中の、夜は、絶対に一人歩きできないと言われる危険な場所にも、なお、そこへはいればドアに鍵はいらず、スーツケースを三日も四日もロビーへ放り出しておいても、絶対になくならない場所もある。それは、あるキリスト教系新宗派の宿舎である。その中に入ってみると、「なるほど、第三の種族が生まれる地縁社会の共同体とはこういうものなのか」とつくづく思う。そこには、あらゆる種族の人種がおり、学歴、貧富もさまざまで、経歴も多種多様、前科のある者も麻薬常習者だった者もいる。それらがみな、あらゆる系譜を断ち切って「新種族化」して共同体を構成し、超倫理的集団に転嫁しているのである。>

そして、アメリカやヨーロッパの機能集団が「契約」によって組織されているのに対し、機能集団と共同体との二重構造の日本の組織においては、「契約が(有名無実で)存在していない」事実を、挙げている。そして、ここらあたりの説明は端折って、幾分駆け足で進めるが、その代わりを成すものとして、「擬制の血縁関係」による不文律を挙げている。

この「擬制の血縁関係」の説明として、出版社の「常勤アルバイト」の例を挙げているが、この説明は私には、現在の非正規雇用社員の問題、引いては日本の労働市場の問題の核心を言い当てているように思われるが、どう思われるであろうか。

<だが、会社種族でない者は、まるで血縁社会における非血縁者のように、そこに何年いようと、生涯をそこで送ろうと、何の権利も認められない。昔、ある出版社に「常勤アルバイト」という制度があった。このアルバイトは社員と全く同じなのだが、十年勤めていても、一片の通告で解雇できた。それは不当解雇でなく、正当解雇なのである。そしてこの差別は当然とされていた。なぜならば、後者は確かに正当解雇だが、前者は血縁集団からの追放に等しく、いわば勘当であり、これはどの社会でも安直にできることではないからである。

そしてこの種の行き方への反対は、一に、「全員を会社種族とせよ」という反対であっても、「会社種族を解体して全員を同一条件にせよ」ではなかった。すなわち、労働組合の要求も、「機能集団=共同体」への完成へと向かえということだったのである。>

ここには、なぜ日本には労働市場というものが成立し得なかった理由が、明確に説明されている。日本で正社員が解雇されるのは、<血縁集団からの追放に等しく、いわば勘当であり>、共同体からの追放であったからである。

また、こうした二重構造の日本の組織的伝統の中で発展してきた、終身雇用と年功序列という日本の企業特有の慣例は、現在では否定的にしか捉えられていないが、詰まるところ、これは果たしてそう簡単に伝統を作り替えることが出来るのかという問題に帰着するとも言えよう。

この点については、戦後、留学した御曹司が社長になって、アメリカのハーバード・ビジネス・スクール流の経営を持ち込んで、つぶれた大出版社の例を山本は持ち出しているが、少し前の大塚家具の内紛劇なども同様で、結局、経営者としての軍配は父親の方に上がったようである。コンサル出身の久美子社長の経営では、会社は、事実上機能不全に落ち入り、立ち行かなくなって、結局身売りせざるを得なくなった訳である。機能集団だけで突っ走ると、日本の企業は、ダメになってつぶれるのであるが、当然に共同体だけで行くと営利企業として機能しなくなり、これもまたつぶれてしまうのである。

この見地から考えると、結局、このような二重構造の日本の組織的伝統を自覚して、共同体という性格を守りながら、如何に機能集団としての能力を発揮しうるのかを考えて、それを実行することが出来た人が、日本の名経営者なのだということがわかる。戦後の不況期に、レイオフをしないといった松下幸之助の発言は、不景気の首切りは常態であった当時には破天荒のことであったが、彼が「経営の神様」になったのも、このような日本の組織的伝統を良く自覚していたればこそであろう。かっての日本を指して、「最も成功した共産主義社会」という評がなされたのも、うべなるかなである。

この意味で、自民党が「構造改革」の名のもとに、派遣法を成立させたのは、日本の衰退を考える上で、象徴的な出来事であったように思う。「構造改革」というのは日本の組織的伝統の「構造」を「改革」しようとした社会的な一大実験であったと言って良いが、そこには、こうした日本の組織的な伝統に対する自覚があったとは到底思われない。

言い換えると、そこに見過ごされているのは、労働市場も持ち得ない中で、終身雇用と年功序列でもって、アジアの奇跡と呼ばれた「高度成長」を成し遂げ、世界第二位の経済大国にまで成りあがり、一時は「ジャパン・アズ・ナンバー・ワン」とまで称された成果に対する自覚であるが、結局、これらは<「何だかわからないが、こうなってしまった」という発展>でしかなかったということであろう。一連の「構造改革」とは、またもや「からごころ」の悪弊が出たと言わざるをえないが、この日本人の伝統的思考形式、宿痾としての「からごころ」という接線については、後述する。

なお、日本のバブル期には、アメリカでは「日本式経営」に倣えということで、社内運動会を開催した企業が、少なからずあったことは、今となっては面白いエピソードである。

とまあいったようなことで、私の眼から見ると、当初に挙げておいた自民党の統一教会問題、ジャニーズ問題、ダイハツ問題、自民党のパーティー券裏金問題などは同根であって、日本の組織的な伝統に対する自覚の欠如から、その共同体的悪弊が表に出た事例と言って良いが、ジャニーズやダイハツは営利企業なので、機能集団としての能力が担保されないと倒産が待っているので、この点はそう悲観する必要はないとも言えるが、問題は自民党である。ここには、日本のポリティカル・マインドの問題が関わってくるので、これはまた、この日本のポリティカル・マインドという接線を引いて、改めて論じてみたいと思っている。

ところで、これは当事者でないと解らない機微があるので、断言するつもりはないが、参政党の内紛も、根底には、この日本の組織的伝統に対する自覚の有無の問題があるのではないかと私には思われる。それは、あえて二極化して述べれば、政党として共同体的側面を無視して、機能集団オンリーで行こうとする勢力と、共同体としての性格を守りながら、政党としての機能集団の能力を発揮させようとする勢力の対立といった構図であるが、この点、どう思われるであろうか。

ここには、日本の機能集団=政策集団として政党の難しさがあるのだが、このことは、自民党や野党の派閥というものを考えてみれば、すぐにわかることで、派閥=政策集団でないことは明白であろう。つまり、派閥というのは共同体の中の、それ自体がこれまた共同体だということである。

まあ、政党というのは、与党も野党も、ある意味では日本の組織的伝統の昇華された精髄と言ったら語弊があろうが、典型例であることは確かで、機能集団として突っ走っしろうとして失敗した第一次安倍内閣の反省から、自民党の共同体という性格を守りながら、如何に機能集団としての能力を発揮しうるのかを考えて、それを実行しようと悪戦苦闘したのが、第二次安倍内閣であったと私は考えているのであるが、どう思われるであろうか。勿論、この意味で、そこには妥協がつきものなので、極端に言えば、51の意志を通すために49の妥協をするのが政治であることは言うまでもないだろう。